Trong quá trình hoạt động kinh doanh, chắc chắn hầu hết các doanh nghiệp bất động sản đều sẽ vay vốn, nhưng vay thế nào và vay ra sao, có rơi vào tình trạng thiếu tài chính để trả cho những khoản nợ tới hạn phải thanh toán hay không là điều mà chính bản thân doanh nghiệp, lẫn nhà đầu tư đều quan tâm.

Và tất nhiên tài sản nhiều, không đồng nghĩa với tình hình tài chính của các doanh nghiệp bất động sản khoẻ mạnh, nhất là trong bối cảnh hiện nay.

Nhìn từ chỉ số TD/TA

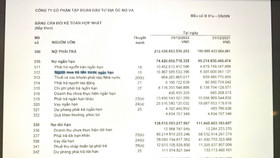

Nếu so về con số tuyệt đối đến ngày 31/12/2022 của 10 doanh nghiệp bất động sản hàng đầu cả nước đã niêm yết trên sàn chứng khoán (Vinhomes, Novaland, Đất Xanh, Hà Đô, Phát Đạt, Nam Long, Khang Điền, DIG, CEO và Văn Phú - Invest) sẽ thấy Vinhomes và Novaland đang là hai ông lớn có tổng tài sản đứng nhất, nhì trong lĩnh vực bất động sản, lần lượt là 362 nghìn tỷ đồng và 267 nghìn tỷ đồng.

Nhưng tổng nợ phải trả của 2 doanh nghiệp này lại xấp xỉ như nhau, khoảng hơn 200 nghìn tỷ đồng. Và khi đặt trong tương quan trong hệ số TD/TA, Novaland chiếm tới 82%, còn Vinhomes chỉ chiếm 58% tổng nguồn vốn.

Một số doanh nghiệp bất động sản như Đất Xanh, Hà Đô, Phát Đạt cũng có hệ số nợ phải trả/tổng tài sản trên 50%. Nam Long, Khang Điền, DIG, CEO chiếm trên 40% tổng nguồn vốn.

Tỷ số nợ/tổng tài sản (TD/TA) cho thấy bao nhiêu phần trăm tài sản của doanh nghiệp được tài trợ từ các khoản nợ, tiền vay. Tỷ số này càng cao thì mức độ rủi ro càng lớn, do tài sản của doanh nghiệp đang phụ thuộc quá nhiều vào các khoản nợ, trong đó có nhiều khoản nợ ngắn hạn có chu kỳ thanh toán dưới 1 năm.

Ví dụ như Vinhomes, Phát Đạt, nợ ngắn hạn chiếm trên 80% tổng nợ; CEO, Đất Xanh chiếm trên 70%; Nam Long là trên 60%.

Tuy nhiên, điều này không đồng nghĩa với việc tài chính của công ty bất động sản này bất ổn. Vì trong nợ phải trả bao gồm các khoản phải trả khác như trả nhà cung cấp, khách hàng, người lao động, thuế. Ở góc độ tích cực, doanh nghiệp cần có uy tín mới được các đối tác cho nợ, đồng thời lãnh đạo công ty cũng phải có kế hoạch tài chính hợp lý mới chiếm dụng được nguồn vốn kinh doanh từ các đối tác mà không phải mất chi phí vốn.

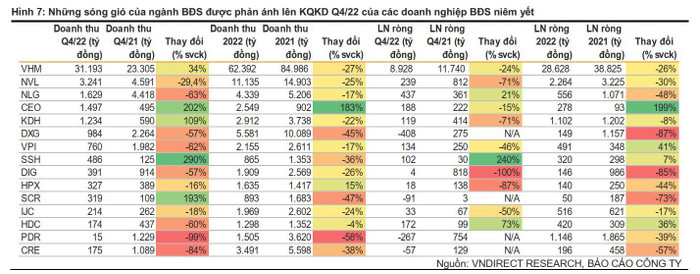

Báo cáo mới nhất của Công ty Cổ phần Chứng khoán VNDirect về tình hình kinh doanh của một số doanh nghiệp bất động sản

Và về nợ vay, đây là khoản mục thường xuyên bị soi trên báo cáo tài chính của các doanh nghiệp bất động sản. Theo thống kê BCTC hợp nhất 2022 của 11 doanh nghiệp bất động sản lớn trên sàn chứng khoán, một điểm chung là đa số dư nợ vay đều tăng so với thời điểm đầu năm.

Trong đó, dư nợ của Vinhomes tăng tới 113 nghìn tỷ đồng (trong đó chủ yếu là tăng từ nợ ngắn hạn - 112 nghìn tỷ đồng), Novaland tăng hơn 52 nghìn tỷ đồng, Khang Điền tăng gần 6 nghìn tỷ đồng, Nam Long tăng gần 4 nghìn tỷ đồng so với thời điểm 31/12/2021, bao gồm cả dư nợ vay ngắn hạn và dài hạn.

Trong khi, DIG, Văn Phú, CEO đi ngược lại số đông, thị trường đóng băng nhưng vẫn cố gắng giảm tổng nợ, bảo toàn nguồn vốn, lần lượt là hơn 2 nghìn tỷ đồng, 800 triệu đồng và 200 triệu đồng.

Nhìn đến D/E

Tiếp đến là so sánh tỷ lệ D/E (nợ phải trả/vốn chủ sở hữu) là phần trăm giữa vốn doanh nghiệp huy động từ hoạt động cho vay với khoản vốn chủ sở hữu. Đây là tỷ lệ nợ trên vốn chủ sở hữu, được sử dụng để đánh giá đòn bẩy tài chính của công ty. Theo đó Novaland đang là doanh nghiệp có tỷ lệ D/E cao nhất trong lĩnh vực bất động sản, ở mức 4,7 lần.

Chỉ số này của Novanland tăng liên tục từ mức 2,68 cuối năm 2019. Như vậy, cứ 6 đồng tài sản của Novaland hiện nay, 5 đồng được tài trợ bằng nợ.

Trong khi, chỉ số D/E của Văn Phú - Invest là 1,9 lần; Vinhomes 1,43 lần; Phát Đạt là 1,46 lần; Hà Đô là 1,2 lần; Đất Xanh là 1,19 lần và nợ của Nam Long gấp 1 lần vốn chủ sở hữu,... đều thấp hơn rất nhiều so với Novaland.

Theo các trang về thuế và tài chính thế giới, tỷ lệ D/E trung bình trong lĩnh vực bất động sản nói chung là 3,5. Còn đối với các doanh nghiệp bất động sản niêm yết tại Việt Nam, khi hệ số D/E nhỏ hơn 1 có nghĩa tỷ lệ nợ thấp hơn phần vốn chủ sở hữu, doanh nghiệp đang quản lý rủi ro từ những khoản nợ khá tốt.

Ví dụ, nếu doanh nghiệp cần thanh toán nợ gấp thì vẫn có đủ năng lực tài chính để ứng phó với khoản nợ này.

Khi hệ số D/E lớn hơn 1, lúc này nghĩa là doanh nghiệp đang có khoản nợ nhiều hơn vốn chủ sở hữu, tổ chức cần có kế hoạch thay đổi để đưa hệ số D/E về dưới 1, nhìn nhận rủi ro đang gặp phải và tìm cách xử lý thích hợp.

Chỉ số D/E thường được sử dụng như một thước đo để đo mức độ công ty đang tài trợ cho hoạt động kinh doanh của mình bằng nợ thay vì nguồn lực tự có. Nó phản ánh mức độ phụ thuộc vào nợ của doanh nghiệp đó.

Như vậy, khi nhìn vào một vài chỉ số quan trọng của 10 doanh nghiệp bất động sản trên chúng ta có thể thấy phần nào những "khốn khó" của các doanh nghiệp này. Khi kinh doanh phụ thuộc phần lớn vào nợ, đi vay. Điển hình như Novaland, trước kia sử dụng nợ là nguồn lực chủ yếu để tăng quy mô công ty lên X lần trong thời gian ngắn, nhưng khi tín dụng bị siết chặt, lãi suất tăng quá nhanh (ví như hiện nay) đã khiến Novaland lao đao, liên tục xin kêu cứu.

Bài học này đã xảy ra ở chính FLC và Tân Hoàng Minh - hai tập đoàn bất động sản lớn của Việt Nam. Hậu quả là bị điều tra, khởi tố và nhà đầu tư bị thiệt hại nặng nề.

Và vấn đề thanh khoản, nợ của Novaland hay các doanh nghiệp bất động sản khác đến từ chính chiến lược mở rộng của công ty. Cụ thể hơn đó là ý chí, mục tiêu của người đứng đầu doanh nghiệp.

Tính thanh khoản của các doanh nghiệp bất động sản

Ngay từ đầu năm 2023, theo Bộ Xây dựng, nhiều doanh nghiệp bất động sản gặp khó khăn trong nghĩa vụ thanh toán nợ và đối diện nguy cơ mất khả năng thanh khoản phải giãn hoặc tạm dừng tiến độ thực hiện dự án. Nguyên nhân là do gặp khó khăn trong tiếp cận nguồn vốn vay tín dụng, phát hành trái phiếu và huy động vốn của khách hàng.

Ước tính khoảng 37.642 tỷ đồng phiếu doanh nghiệp bất động sản sẽ đáo hạn trong Quý 2/2023 và 65.905 tỷ đồng (tăng 13,3%) trong nửa cuối 2023. Bên cạnh đó, vào giữa tháng 2/2023, 10/54 tổ chức phát hành trái phiếu là doanh nghiệp bất động sản đã thông báo chậm trả lãi hoặc gốc trái phiếu trong nửa tháng qua với cùng lý do "chưa thu xếp kịp nguồn thanh toán", làm dấy lên lo ngại về thanh khoản.

Ngoài ra, theo các công ty chứng khoán, ước tính tỷ số thanh toán hiện thời và hệ số thanh toán lãi vay của các doanh nghiệp bất động sản niêm yết hiện tại đã giảm mạnh xuống mức thấp nhất của giai đoạn 2011-2013. Điều này cho thấy khả năng xảy ra rủi ro mất khả năng thanh toán cao như năm 2011.

Và theo như GS. TS Hoàng Văn Cường, đại biểu Quốc hội, Phó Hiệu trưởng trường ĐH Kinh tế Quốc dân, thị trường bất động sản là một kênh hấp thụ và chiếm giữ vốn rất lớn.

Theo báo cáo của Ngân hàng Nhà nước, dư nợ bất động sản hiện đang chiếm khoảng 21,2% tổng dự nợ tín dụng, cộng thêm với dư nợ trái phiếu doanh nghiệp mà các doanh nghiệp bất động sản đã phát hành thì tổng dư nợ bất động sản hiện đang bằng khoảng 36% GDP. Con số nay tương đương với tỷ lệ dư nợ bất động sản trên GDP năm 2012 cũng khoảng 36-40% GDP.

Do vậy, khi thị trường bất động sản bị ngưng trệ, doanh nghiệp bất động sản yếu kém sẽ kéo theo hàng loạt các hoạt động kinh tế bị đình trệ theo sẽ là nguy cơ gây đình trệ tăng trưởng, thậm chí gây tác động rất xấu tới nền kinh tế.