Giới chuyên gia nhận định, thị trường chứng khoán Việt Nam đang bước vào chu kỳ chuyển động tích cực hơn chủ yếu do động lực phục hồi từ vùng đáy. Trong khi đó, bức tranh kinh tế vĩ mô của Việt Nam trong ngắn hạn vẫn còn nhiều thách thức, do tác động từ sự suy yếu của các nền kinh tế lớn, tiêu dùng trong nước chậm và đầu tư được chọn làm động lực tăng trưởng trong 6 tháng cuối năm.

Lực đẩy từ đầu tư công

Với các bước điều chỉnh chính sách về cả tài khóa lẫn tiền tệ, thị trường chứng khoán cho thấy xu hướng tích cực, kỳ vọng sẽ có những nhịp phục hồi vào tháng 7 và thúc đẩy tăng trưởng cho 2 quý còn lại của năm 2023.

Chính sách tiền tệ được nới lỏng và linh hoạt được sẽ hỗ trợ nền kinh tế hồi phục, mặt bằng lãi suất huy động giảm mạnh, tín dụng tăng, tạo lợi thế cho kênh chứng khoán.

Đa số lãi suất điều hành đều đã giảm về tương đương giai đoạn 2020, trong thời điểm Ngân hàng Nhà nước thực hiện chính sách tiền tệ nới lỏng nhằm hỗ trợ Covid-19. Đối với lãi suất trên thị trường, mặt bằng lãi suất tiếp tục xu hướng giảm, tuy nhiên có sự phân hóa giữa các ngân hàng thương mại.

Mới đây, Ngân hàng Nhà nước đã ban hành Thông tư 06 sửa đổi Thông tư 39 liên quan đến các hoạt động cho vay của tổ chức tín dụng, có hiệu lực từ 1/9/2023. Trong văn bản này, Ngân hàng Nhà nước đã cung cấp khuôn khổ pháp lý rõ ràng cho các tổ chức tín dụng, với việc cho phép các tổ chức tín dụng được tự chủ, linh hoạt hơn trong hoạt động cho vay.

Bước sang nửa sau của năm 2023, đầu tư công được kỳ vọng là động lực cho tăng trưởng. Chính phủ cũng đã và đang tích cực đưa ra các giải pháp như thúc đẩy đầu tư công. Tính đến hết tháng 6, tỷ lệ giải ngân đầu tư công đạt 30,7% kế hoạch Thủ tướng, có sự bứt phá từ mức 22,2% trong 5 tháng đầu năm.

Với kỳ vọng dài hạn về việc đẩy mạnh đầu tư công trong vòng 10 năm tới, cũng như trong ngắn hạn chính sách tài khóa mở rộng, trong đó tăng chi tiêu trong đầu tư cơ sở hạ tầng là trụ cột chính trong hệ thống các giải pháp toàn diện được đưa ra cho việc hỗ trợ tăng trưởng kinh tế, đầu tư công là tâm điểm được nhắc đến khá thường xuyên trong 6 tháng đầu năm.

Với mục tiêu giải ngân ít nhất 95% tổng số hơn 700.000 tỷ đồng kế hoạch vốn đầu tư công trong năm nay, khối lượng vốn cần giải ngân trong giai đoạn còn lại của năm vẫn còn khoảng 67%, tương đương với khoảng 470.000 tỷ đồng.

Chính vì vậy, ngoài việc tiếp tục tháo gỡ vướng mắc về thể chế, Chính phủ cũng sẽ có những giải pháp cứng rắn hơn trong điều hành.

Về giải ngân vốn FDI cũng mang tới tín hiệu khả quan, tính đến cuối tháng 6, giải ngân FDI đạt 10,02 tỷ USD, tăng nhẹ 0,5% so với cùng kỳ trong đó chủ yếu dòng vốn chảy vào lĩnh vực chế biến chế tạo (chiếm 81,6%).

Vốn FDI đăng ký mới cũng khi nhận mức tăng trưởng tích cực (+31,3%) so với cùng kỳ, tuy nhiên số vốn đăng ký đang có xu hướng giảm dần. Vốn FDI đăng ký tăng thêm giảm 57%, chủ yếu do mức nền cao trong nửa đầu năm 2022 nhưng kỳ vọng sẽ được cải thiện trong nửa cuối năm khi một số dự án của các công ty Hàn Quốc (ví dụ LG Innotek) đã thông báo mở rộng nhà máy của mình vào cuối tháng 6.

Từ ngày 1/7, chính sách giảm 2% thuế VAT trong nửa cuối năm 2023 chính thức có hiệu lực, chính sách này được kỳ vọng có tính lan tỏa, vừa giảm chi phí cho doanh nghiệp và kích cầu tiêu dùng, qua đó thúc đẩy kinh tế hồi phục.

Đồng hành cùng sự phát triển của thị trường chứng khoán trong 6 tháng cuối năm, không thể không kể đến những yếu tố hỗ trợ thị trường như hệ thống giao dịch KRX đi vào hoạt động.

Bên cạnh đó, thị trường thứ cấp cho trái phiếu phát hành riêng lẻ cũng đang được HNX hoàn thiện và dự kiến đưa vào vận hành trong tháng 7. Hệ thống này được kỳ vọng thông tin được minh bạch hóa sẽ giúp cơ quan quản lý vận hành thị trường ổn định, bảo vệ quyền và lợi ích hợp pháp của các bên tham gia.

Cơ hội cho thị trường

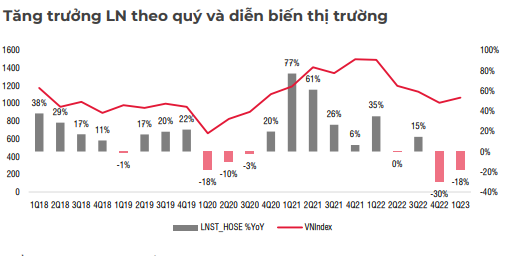

Với xu hướng tăng trưởng lợi nhuận theo quý của các doanh nghiệp trên sàn chứng khoán, trong 2 quý, quý 4/2022 và quý 1/2023 tăng trưởng âm liên tiếp, tuy nhiên tốc độ giảm đã chậm lại vào quý 2/2023.

Giới chuyên gia kỳ vọng, tốc độ giảm của lợi nhuận sẽ tiếp tục thu hẹp khi nhiều doanh nghiệp lớn đầu ngành bắt đầu có sự cải thiện lợi nhuận ngay trong quý 2 và thị trường cũng không chịu áp lực nền so sánh cao ở quý cùng kỳ năm 2022. Đây được cho là yếu tố đáng kể nâng đỡ thị trường tiếp tục xu hướng tích cực hiện tại.

Về mặt kỹ thuật, ở biểu đồ trung hạn, sau khi vượt lên đường EMA 200 tại 1.116, VN-Index tiếp tục duy trì trên đường EMA này ở tuần thứ 3 liên tiếp. Các chỉ báo kỹ thuật như ADX, RSI tiếp tục thể hiện tín hiệu tích cực. Tốc độ tăng trưởng trên chỉ số duy trì vừa phải do chỉ báo ADX chưa đạt chuẩn sóng tăng mạnh của xu hướng.

Như vậy, các tín hiệu kỹ thuật trên cho nhận định xu hướng tăng của tháng 6 sẽ tiếp diễn với VN-Index, kỳ vọng chỉ số có thể sẽ chinh phục mục tiêu 1.150-1.156 để tiến lên các mốc điểm số cao hơn tại vùng 1.170 - 1.180 trong chu kỳ tăng trưởng tháng 7.

Sau khi xem xét các yếu tố kỹ thuật về xu hướng cũng như các kỳ vọng cho giai đoạn tới, chứng khoán SSI nhận định, thị trường vẫn còn nhiều cơ hội nhưng sẽ gia tăng biến động và có tính chọn lọc cao do mùa báo cáo bán niên sẽ là giai đoạn nhà đầu tư đối chiếu được giữa kỳ vọng và thực tế.

Xét về nhóm ngành, hiện tại khó xác định dòng tiền ở các nhóm ngành vì dòng tiền hiện tại mang tính đầu cơ lớn. Trong dài hạn, nhà đầu tư có thể xem xét các nhóm ngành ngân hàng, chứng khoán, vật liệu xây dựng liên quan tới đầu tư công.

Theo khuyến nghị từ chuyên gia, trong 6 tháng tới một số ngành có dấu hiệu hồi phục tích cực như nhóm sản xuất, xuất khẩu...nhà đầu tư có thể để ý tới các cổ phiếu có mặt bằng giá thấp và có triển vọng thoát khỏi khó khăn. Ngoài ra, đầu tư công và dầu khí vẫn đang trong đà tăng trưởng của ngành.

Đối với nhóm chứng khoán, nhà đầu tư có thể theo dõi và tận dụng sóng ngắn hạn khi hệ thống giao dịch mới được đưa vào vận hành.

Theo chứng khoán SII, chiến lược phù hợp cho nhà đầu tư trong thời gian tới là cân bằng giữa cơ hội và rủi ro cùng đa dạng hóa danh mục, cùng với nhóm cổ phiếu khuyến nghị cụ thể hầu hết là các doanh nghiệp đầu ngành nhận được yếu tố tác động tích cực ngay trong mùa báo cáo quý 2, bao gồm VNM, QNS, VRE, GMD, PVD, MBS.