Chứng khoán Vietcombank (VCBS) vừa cập nhật báo cáo triển vọng cổ phiếu ngành đường mía năm 2023. Theo đó VCBS dự báo giá đường sẽ điều chỉnh vào cuối năm tuy nhiên vẫn sẽ neo ở mức cao.

Biện pháp thuế tạo bệ đỡ

Niên vụ năm 2021-2022, cân bằng cung cầu của ngành trên toàn thế giới thâm hụt khoảng 1,67 triệu tấn, cao hơn mức ước tính 1,34 triệu tấn vào tháng 8/2022.

Sản lượng đường sản xuất tăng nhẹ 2,2% so với cùng kỳ, đạt 172,6 triệu tấn. Sự suy giảm sản lượng của Brazil trong 2022 giảm 17% so với cùng kỳ là yếu tố chính dẫn đến mức thâm hụt gia tăng, dù lượng đường xuất khẩu từ Ấn Độ và Thái Lan đều ghi nhận mức kỷ lục lần lượt tăng 38% và 73% so với cùng kỳ.

Nhu cầu tiêu thụ đường tiếp tục hồi phục tốt ở mức 174,3 triệu tấn tăng 2,7% so với cùng kỳ, trong đó chủ yếu đến từ Ấn Độ, EU và Trung Quốc.

Theo Tradingeconomics, giá đường thô giao ngay (tính theo giá hàng ngày của ISA) và đường trắng theo ISO đều đạt mức kỷ lục trong tháng 12/2022.

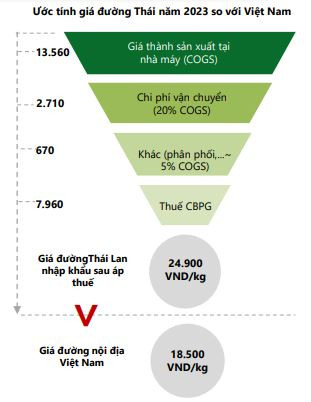

Theo đà tăng của thế giới, giá đường nội địa Việt Nam diễn biến tăng trong năm 2022 cao hơn 8-10% so với cùng kỳ. So với giá đường các thị trường trong khu vực gồm các nước sản xuất mía đường khối ATIGA, giá đường Việt Nam đã tiệm cận đường Indonesia và Trung Quốc, tuy nhiên chỉ bằng nửa giá đường Philippines và cao hơn đường Thái Lan trước thuế khoảng 25%.

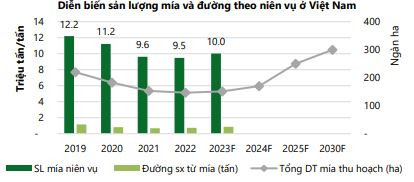

Sản lượng đường sản xuất toàn niên vụ 21/22 đạt 949.200 tấn, trong đó đường từ mía là 746.900 tấn, chiếm 78,6%, tăng 8,3% so với cùng kỳ. Diện tích mía thu hoạch giảm nhẹ 4% so với cùng kỳ nhưng năng suất mía cao hơn (64.6 tấn/ha và 63 tấn/ha) giúp sản lượng mía được đưa vào sản xuất tăng 11,8% so với cùng kỳ.

Tổng cung đường năm 2022 ước tính đạt là 2,8 triệu tấn, lớn nhiều so hơn tổng cầu khoảng 2,1-2,3 triệu. Trong khi tỷ trọng đường nội địa vẫn hạn chế ở mức 27%, đường nhập lậu gia tăng mạnh mẽ trong 2022 chủ yếu từ Thái Lan được xuất khẩu gián tiếp qua Lào và Campuchia.

Tuy nhiên, dù cân bằng cung cầu dư thừa trong năm qua, giá đường nội địa Việt Nam vẫn tăng giá đáng kể nhờ vào sự hỗ trợ từ chính sách chống bán phá giá. Từ tháng 8/2022, Bộ Công Thương đã chính thức áp dụng biện pháp chống lẩn tránh biện pháp phòng vệ thương mại 47,64% đối với các sản phẩm đường mía có nguồn gốc Thái Lan từ 5 nước ASEAN (Indonesia, Malaysia, Campuchia, Lào, Myanmar).

Theo VCBS, biện pháp thuế mới tạo biến chuyển tích cực đối với ngành đường. Biện pháp này bắt đầu phát huy tác dụng bảo hộ đối với ngành đường trong nước kể từ tháng 8, khi sản lượng nhập khẩu đường vào Việt Nam từ Thái Lan, Lào và Campuchia giảm rõ rệt so với cùng kỳ.

Giá thu mua mía từ nhà máy cùng với đó cũng hồi phục tốt về mức trung bình 1.050,0 – 1.100,0 triệu đồng/tấn do khan hiếm nguồn cung. Đây là tiền đề thúc đẩy người nông dân mở rộng vùng nguyên liệu trong các năm tới.

Vẫn còn dư địa tăng trưởng

Năm 2023, VCBS kỳ vọng giá đường sẽ duy trì cao, dao động trung bình quanh 18.000 – 18.500 đồng/kg. Do nhu cầu đường toàn Việt Nam dự kiến tăng nhẹ lên mức 2,3 – 2,4 triệu tấn/năm và giá đường nhập khẩu kém cạnh tranh sau áp thuế thúc đẩy nhu cầu với đường trong nước.

Giá đường nhập khẩu từ Thái Lan và có nguồn gốc Thái Lan (Lào, Campuchia) sau khi áp thuế chống bán phá giá, ước tính khoảng 22.000 đồng/kg, cao hơn giá đường Trung Quốc, Indonesia và Việt Nam từ 10-15%.

Indonesia và Australia trở thành nguồn cung nhập khẩu đường hiện tại của Việt Nam, tuy nhiên điều này khó duy trì lâu dài vì Indonesia không có lợi thế về xuất khẩu đường và diện tích trồng mía tại Úc không đủ lớn để có mở rộng thêm thị trường xuất khẩu cho Việt Nam.

Về tầm nhìn ngắn hạn, VCBS cho rằng, giá đường có thể chịu áp lực do nguồn cung tạm thời đang dư thừa từ tồn kho năm 2022 khoảng 6 triệu tấn và tiềm năng chính phủ gia tăng thêm hạn ngạch nhập khẩu để bổ sung đường trong nước trong 2023. Tuy nhiên mức giá của ngành sẽ vẫn neo ở mức cao.

Với diễn biến hiện tại, VCBS đưa khuyến nghị tích cực đối với cổ phiếu SLS (Công ty Cổ phần mía đường Sơn La) với giá mục tiêu 1 năm là 190.300 đồng/cổ phiếu, tiềm năng tăng giá là 29%.

VCBS ước tính lượng tiêu thụ toàn niên vụ của SLS có thể lên đến 84.700 tấn, tăng 62% so với cùng kỳ nhờ nhu cầu đầu ra tốt. Bên cạnh đó, SLS cũng là doanh nghiệp có lịch sử trả cổ tức rất cao, lên đến 100% với những năm kết quả kinh doanh vượt trội như niên vụ 2021-2022.

Với kết quả kinh doanh 2 tháng năm 2023 đã vượt 2,5 lần kế hoạch đề ra, chứng khoán Vietcombank kỳ vọng SLS sẽ tiếp tục có một năm mạnh tay chi trả cổ tức. Tuy nhiên rủi ro lớn nhất với SLS cũng là rủi ro của ngành đường nói chung nằm ở vấn đề đường nhập lậu. Điều này có thể cản trở đầu ra sản phẩm.

Ngoài ra, nhà đầu tư cũng có thể quan tâm đến QNS (Công ty Cổ phần đường Quảng Ngãi), VCBS dự phóng sản lượng đường RS của QNS tăng trưởng khả quan đạt 160 nghìn tấn tăng 23% so với cùng kỳ nhờ mở rộng diện tích vùng nguyên liệu đáng kể.

Trong khi đó, lượng đường RE được giả định sẽ đi ngang khoảng 20.000 tấn/năm do khả năng gia tăng hạn ngạch nhập khẩu đường của công ty chưa rõ ràng. Tỷ lệ cổ tức tiền mặt cao cũng là điểm tích cực với QNS. Trong kế hoạch phân phối lợi nhuận, QNS dự kiến duy trì tỷ lệ chi trả cổ tức ở mức 30%/ mệnh giá cho năm 2022, tương ứng với tỷ suất cổ tức 7,9%.

VCBS cho rằng đây là một mức tương đối hấp dẫn trong bối cảnh chung còn nhiều biến động và định giá của QNS đang ở mức phù hợp thị trường (P/E 10.7x ngang mức trung bình 5 năm). Giá cổ phiếu mục tiêu 1 năm của QNS là 41.300 đồng/cổ phiếu, tiềm năng tăng giá 8%.