Công ty Chứng khoán MB (MBS) vừa công bố báo cáo phân tích về thị trường trái phiếu doanh nghiệp với nhận định khó khăn chưa qua với trái phiếu bất động sản.

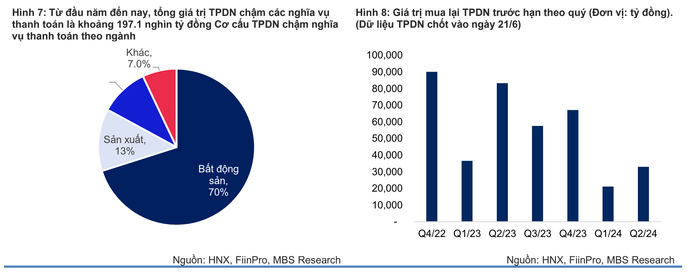

Cụ thể, số lượng doanh nghiệp mới chậm thanh toán trái phiếu tiếp tục tăng trong tháng dưới áp lực đáo hạn của lượng lớn trong quý. Trong tháng 6, đã ghi nhận thêm 2 doanh nghiệp công bố chậm thanh toán gốc, trong đó có 1 doanh nghiệp thuộc ngành bất động sản khiến cho tổng số chậm trả lên tới 113 doanh nghiệp.

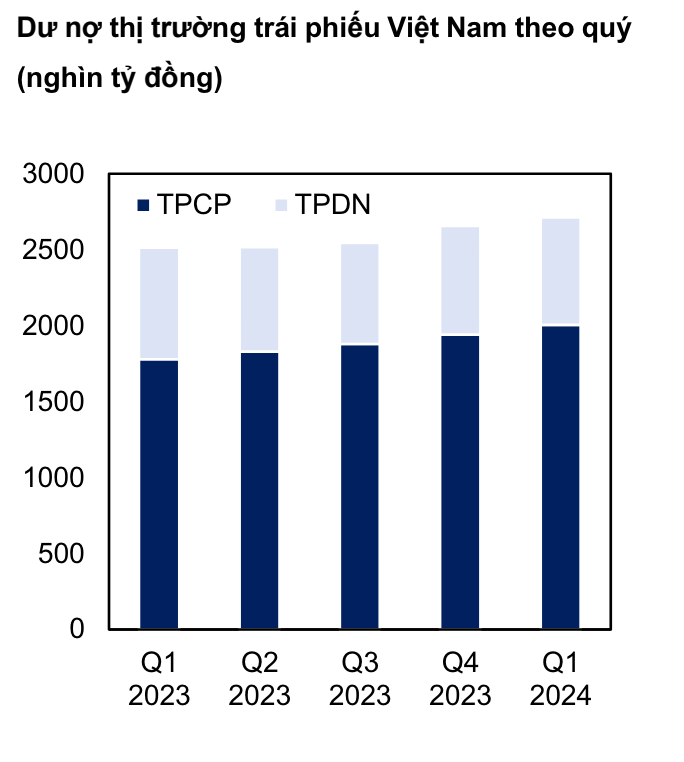

Hiện tại, tổng giá trị trái phiếu doanh nghiệp chậm các nghĩa vụ thanh toán ước vào khoảng 197,1 nghìn tỷ đồng, chiếm 19,6% dư nợ trái phiếu doanh nghiệp của toàn thị trường, trong đó nhóm ngành bất động sản tiếp tục chiếm tỷ trọng lớn nhất khoảng 70% giá trị chậm trả.

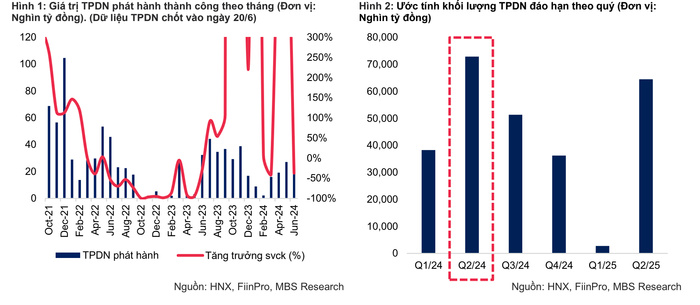

Nhóm chuyên gia cũng cho biết thêm, trong tháng 6/2024, tổng giá trị trái phiếu doanh nghiệp phát hành thành công giảm 24% với tháng trước và giảm 37% so với cùng kỳ.

Từ ngày 1 đến ngày 20/6, tổng giá trị trái phiếu doanh nghiệp phát hành thành công ước đạt hơn 20,4 nghìn tỷ đồng, giảm 37% so với cùng kỳ với giá trị trái phiếu phát hành trong tháng hoàn toàn vắng bóng các đợt phát hành thuộc về nhóm ngành bất động sản trong bối cảnh khả năng trả nợ vẫn ở mức yếu.

Ngược lại, nhóm ngành ngân hàng chiếm 94% tổng giá trị phát hành, trong đó bao gồm Ngân hàng Thương mại Cổ phần Á Châu (10 nghìn tỷ đồng, kỳ hạn 24 tháng, lãi suất 4,5%), Ngân hàng TNHH MTV Shinhan Việt Nam (4 nghìn tỷ đồng, kỳ hạn 24 tháng, lãi suất 5,1%) và Ngân hàng Thương mại Cổ phần Hàng Hải Việt Nam (2 nghìn tỷ đồng, kỳ hạn 36 tháng, lãi suất 5,3%).

Đáng chú ý, các quy định chặt chẽ hơn về tỷ lệ vốn giải ngân cho vay trung và dài hạn dự kiến sẽ thúc đẩy ngân hàng phát hành trái phiếu nhiều hơn để bổ sung cơ cấu nguồn vốn dài hạn. Đồng thời, trong môi trường lãi suất thấp, ngân hàng sẽ có động lực để mua lại và phát hành trái phiếu có lãi suất hấp dẫn hơn.

Lũy kế từ đầu năm, tổng giá trị trái phiếu doanh nghiệp phát hành đạt hơn 93,8 nghìn tỷ đồng, tăng 165% so với cùng kỳ. Lãi suất trái phiếu doanh nghiệp bình quân gia quyền trong 6 tháng đầu năm ước khoảng 7,8%, thấp hơn so với mức trung bình 8,3% của năm 2023.

Theo ước tính của MBS, từ đầu năm đến nay, nhóm ngân hàng vượt bất động sản trở thành nhóm ngành có giá trị phát hành cao nhất với khoảng 53,8 nghìn tỷ, (tăng 147% so với cùng kỳ năm ngoái) chiếm tỷ trọng 57%, lãi suất bình quân gia quyền là 4,9%/năm, kỳ hạn bình quân 4 năm.

Các doanh nghiệp phát hành giá trị lớn nhất bao gồm: Ngân hàng Thương mại Cổ phần Á Châu (10 nghìn tỷ đồng), Ngân hàng Thương mại Cổ phần Kỹ thương Việt Nam (9 nghìn tỷ đồng), Ngân hàng Thương mại Cổ phần Đầu tư và Phát triển Việt Nam (5,5 nghìn tỷ đồng).

Xếp sau là nhóm ngành bất động sản với tổng giá trị phát hành đạt 25,3 nghìn tỷ đồng (cùng kỳ năm 2023 giá trị phát hành là 32,9 nghìn tỷ đồng), tỷ trọng 27%.

Lãi suất bình quân gia quyền của trái phiếu bất động sản vẫn ở mức 12,3%/năm, kỳ hạn bình quân là 2,5 năm. Các doanh nghiệp phát hành giá trị lớn nhất bao gồm: Công ty Cổ phần Vinhomes (10 nghìn tỷ đồng), Tập đoàn Vingroup - Công ty Cổ phần (10 nghìn tỷ đồng) và Công ty TNHH Đầu tư và Phát triển Bất động sản Hải Đăng (2,5 nghìn tỷ đồng).

Báo cáo cũng cung cấp thông tin, nhóm ngành ngân hàng chiếm 81,3% tỷ trọng mua lại trong tháng. Tính đến ngày 19/6, giá trị trái phiếu mua lại trước hạn ước tính khoảng hơn 5,4 nghìn tỷ đồng, giảm 63% so với tháng trước. Lũy kế từ đầu năm đến nay, khoảng hơn 54,3 nghìn tỷ đồng trái phiếu doanh nghiệp đã được mua lại trước hạn, giảm 55% so với cùng kỳ.