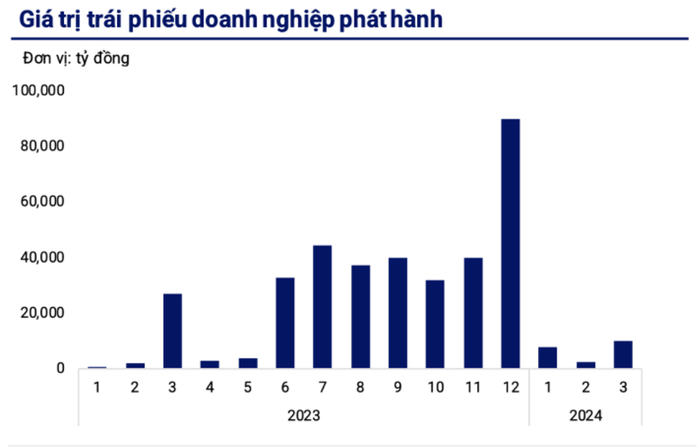

Theo báo cáo từ Wigroup, hoạt động phát hành trái phiếu doanh nghiệp trong những tháng đầu năm 2024 vẫn chưa có nhiều khởi sắc.

Trong đó, tính riêng tháng 3, có 6 doanh nghiệp thực hiện phát hành trái phiếu mới, với tổng giá trị đạt 9,745 tỷ đồng. Tính chung cả quý 1/2024, giá trị trái phiếu phát hành mới là 19.708 tỷ đồng, thấp hơn 33% so với cùng kỳ. Mặc dù số lượng tổ chức phát hành vẫn duy trì ở mức tương đương so với quý 1/2023, khoảng 16 tổ chức, nhưng quy mô phát hành đã giảm đáng kể so với năm trước.

Sau tháng 2 vắng bóng, các doanh nghiệp bất động sản đã tăng cường việc phát hành trái phiếu mới. Trong danh sách này, có tới 2/3 doanh nghiệp thuộc lĩnh vực bất động sản, chiếm gần 90% tổng giá trị phát hành. Trái lại, ngành hàng tiêu dùng và ngành tài chính chỉ chiếm lần lượt 5,08% và 5,13% tổng cơ cấu giá trị.

Trong tháng 3, tất cả các đợt phát hành trái phiếu mới đã được tiến hành theo phương thức phát hành riêng lẻ. Trong đó, khoảng 4.245 tỷ đồng được phát hành bởi các doanh nghiệp OTC, và 5.000 tỷ đồng trái phiếu được phát hành bởi các doanh nghiệp bất động sản. Trong bối cảnh tâm lý e ngại vẫn tồn tại trong công chúng đối với uy tín của các trái phiếu, phương án phát hành riêng lẻ vẫn được ưu tiên.

Các trái phiếu doanh nghiệp mới phát hành trong tháng 3 có kỳ hạn từ 1 – 3 năm. Kỳ hạn bình quân ở mức 2,44 năm. Trong khi mức lãi suất huy động gia tăng nhẹ so với tháng trước, bình quân lãi suất phát hành từ 9,45% trong tháng 2 tăng lên 10,27% tại tháng 3.

Trong khi kỳ hạn phát hành giảm mạnh nhưng lãi suất phát hành tăng, đặc biệt là khi các tổ chức phát hành trong tháng chủ yếu đến từ ngành bất động sản.

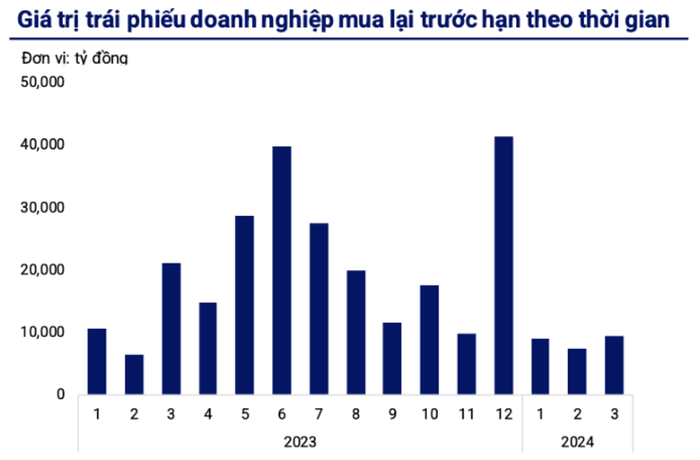

Nhìn chung, xu hướng mua lại trái phiếu trước hạn đã hạ nhiệt hơn so với năm 2023. Tổng giá trị trái phiếu doanh nghiệp được mua lại trước hạn đạt 9.322 tỷ đồng trong tháng 3/2024, giảm 56% so với cùng kỳ năm trước. Tính chung 3 tháng đầu năm 2024, tổng giá trị trái phiếu mua lại trước hạn đạt 25.578 tỷ đồng, giảm 33% so với cùng kỳ.

Phần lớn trái phiếu được mua lại có thời gian đáo hạn trong vòng 2 - 5 năm sắp tới, việc thanh toán trước hạn của doanh nghiệp chủ yếu nhằm tái cơ cấu lại nợ.

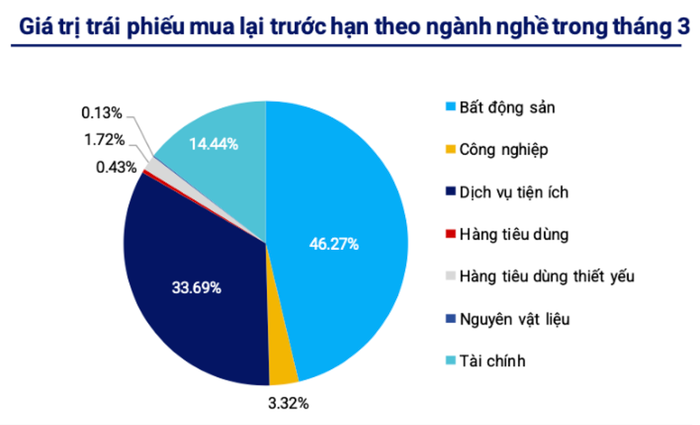

Trong đó, ngành bất động sản đứng đầu về tổng giá trị trái phiếu doanh nghiệp mua lại trước hạn trong tháng 3, với tổng giá trị đạt 4.314 tỷ đồng, chiếm 46,27% tổng giá trị mua lại trong tháng. Ngành dịch vụ tiện ích và nguyên vật liệu lần lượt chiếm 33,69% và 14,44%.

Trong ngành tiện ích, Công ty Cổ phần Ea Súp thực hiện nhiều đợt mua lại trái phiếu trước hạn trong tháng mặc dù kinh doanh lỗ. Động thái này của doanh nghiệp cho thấy xu hướng tất toán nợ và hạn chế chi phí lãi phát sinh vẫn được ưu tiên trong giai đoạn này.

Song song với đó, tình hình chậm thanh toán gốc, lãi trái phiếu của các doanh nghiệp đã được cải thiện so với tháng trước. Tính trong tháng 3/2024, giá trị trái phiếu doanh nghiệp chậm thanh toán là 1.400 tỷ đồng, giảm hơn 95% so với cùng kỳ. Lũy kế cả quý 1/2024, giá trị trái phiếu trả chậm chiếm gần 24.468 tỷ đồng, giảm gần 50% so với cùng kỳ.

Hoạt động mua lại trái phiếu và tái cơ cấu nợ diễn ra sôi nổi trong năm 2023 đóng góp vào việc giảm áp lực nợ trái phiếu đáo hạn trong năm 2024.

Trong đó, ngành bất động sản vẫn chiếm phần lớn giá trị của các trái phiếu chậm trả, tương ứng 71%. Cụ thể, doanh nghiệp Đầu tư và Kinh doanh Bất động sản Thủ Thiêm đã chậm trả phần gốc đáo hạn gần 100 tỷ đồng sau khi đã thực hiện mua lại trên 900 tỷ đồng vào tháng 10/2023. Trong khi đó, ngành hàng tiêu dùng chiếm 30% giá trị của các trái phiếu chậm trả.