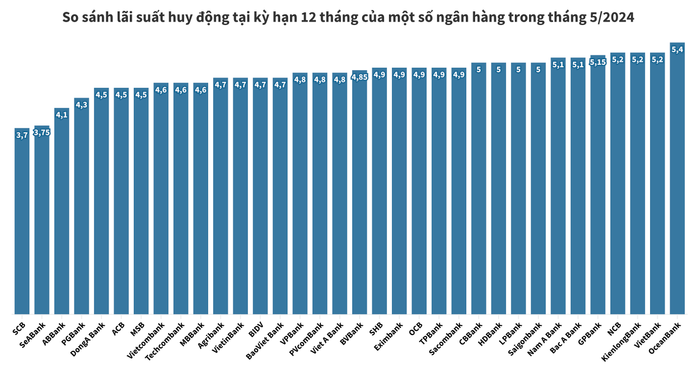

Bước sang tháng 5, lãi suất huy động kỳ hạn 12 tháng được khảo sát tại 28 ngân hàng thương mại hiện đang được triển khai quanh mức 3,7%/năm – 5,4%/năm. Theo ghi nhận, hầu hết các ngân hàng tiếp tục duy trì lãi suất theo ổn định, trong đó một số ngân hàng điều chỉnh lãi suất tăng nhẹ so với cùng kỳ tháng trước.

Qua so sánh, mức lãi suất huy động cao nhất trên thị trường hiện đang ghi nhận ở kỳ hạn 12 tháng là 5,4%/năm được triển khai đối với các khoản tiền gửi online tại ngân hàng OceanBank. Đối với hình thức gửi tiền tại quầy, khách hàng sẽ nhận được lãi suất thấp hơn 0,1 điểm phần trăm, về mức 5,3%/năm. Mức lãi suất này được ngân hàng OceanBank điều chỉnh tăng 0,5 điểm phần trăm so với tháng 4/2024.

Thấp hơn một chút, ngân hàng NCB đang ấn định mức lãi suất 5,2%/năm đối với kỳ hạn 12 tháng, áp dụng đối với hình thức Tiết kiệm An Phú. Còn khách hàng lựa chọn hình thức gửi tiền truyền thống sẽ nhận được mức lãi suất là 5,1%/năm, cao hơn tháng trước 0,2 điểm phần trăm.

Tương tự, ngân hàng KienlongBank cũng ấn định lãi suất cao hơn 0,4 điểm phần trăm, lên mức 5,2%/năm đối với kỳ hạn 12 tháng, hình thức gửi tiền online. Nếu gửi tiền tại quầy, khách hàng sẽ được hưởng mức lãi suất chỉ còn 5%/năm.

Tiếp đó là ngân hàng GPBank với mức lãi suất huy động 5,15%/năm, áp dụng cho các khoản tiết kiệm online. Trường hợp khách hàng gửi tiền hình thức truyền thống, GPBank huy động mức lãi suất là 4,9%/năm.

Theo ghi nhận, 5%/năm là mức lãi suất được nhiều ngân hàng triển khai trong tháng này. Trong đó, hầu hết là các ngân hàng thương mại nhỏ như: CBBank, HDBank, LPBank và Saigonbank.

Cũng tại kỳ hạn 12 tháng, mức lãi suất 4,9%/năm đang được các ngân hàng SHB, Eximbank, OCB, TPBank và Sacombank ấn định cho các khoản tiền gửi trong tháng này.

Cùng với đó, 4,85%/năm là mức lãi suất được triển khai tại ngân hàng BVBank. Còn 2 ngân hàng PVcomBank và Viet A Bank huy động mức lãi suất 4,8%/năm cho kỳ hạn 12 tháng. Ngân hàng BaoViet Bank có mức lãi suất là 4,7%/năm.

Cùng thời điểm khảo sát, ngân hàng MBBank huy động lãi suất ở mức 4,6%/năm. Ngân hàng DongA Bank, MSB và ACB áp dụng lãi suất 4,5%/năm đối với kỳ hạn này.

Theo ghi nhận, một số ngân hàng tư nhân vẫn triển khai lãi suất huy động ở mức dưới 4,5%/năm đối với kỳ hạn 12 tháng. Cụ thể như sau: PGBank (4,3%/năm), ABBank (4,1%/năm), SeABank (3,75%/năm). Còn SCB niêm yết ở mức 3,7%/năm, đây cũng là mức lãi suất thấp nhất tại kỳ hạn 12 tháng trong số các ngân hàng được khảo sát.

Trong khi đó, lãi suất huy động kỳ hạn 12 tháng tại ngân hàng VPBank được triển khai ở mức 4,7%/năm, áp dụng chung đối với các hạn mức tiền gửi: dưới 1 tỷ đồng; từ 1 tỷ đồng đến dưới 3 tỷ đồng, từ 3 tỷ đồng đến dưới 10 tỷ đồng. Còn hạn mức tiền gửi từ 10 tỷ đồng đến dưới 50 tỷ đồng có lãi suất là 4,8%/năm và từ 50 tỷ đồng trở lên vẫn là 4,8%/năm.

Đồng thời, VPBank vẫn triển khai biểu lãi suất tiết kiệm trực tuyến đối với kỳ hạn 12 tháng trong tháng này. Theo đó, khách hàng sẽ được hưởng mức lãi suất cao hơn 0,1 điểm phần trăm so với mức lãi suất tương ứng trên biểu lãi suất huy động tại quầy.

Ở biểu lãi suất tiết kiệm thường của ngân hàng Techcombank với thời hạn 12 tháng, khách hàng cá nhân và hội viên Inspire sẽ nhận được mức lãi suất là 4,5%/năm. Đối với khách hàng Priority và khách hàng Private, ngân hàng này huy động mức lãi suất cao hơn 0,05 – 0,1 điểm phần trăm, lần lượt là 4,55%/năm và 4,6%/năm. So với tháng trước, mức lãi suất này đã được điều chỉnh tăng 0,2 điểm phần trăm.

Khảo sát riêng nhóm Big 4, các ngân hàng Agribank, BIDV, Vietinbank triển khai lãi suất tiết kiệm tại kỳ hạn 12 tháng ở mức 4,7%/năm. Trong khi đó, ngân hàng Vietcombank có mức lãi suất chỉ là 4,6%/năm, thấp nhất trong nhóm các ngân hàng quốc doanh.

Lãi suất huy động của các ngân hàng nhích tăng trở lại không nằm ngoài dự báo của giới chuyên gia, nhất là trong bối cảnh tiền gửi dân cư vào hệ thống ngân hàng đã lần đầu tiên suy giảm sau khi tăng liên tục 25 tháng liên tiếp trước đó.

Theo số liệu mới nhất từ Ngân hàng Nhà nước, tính đến hết tháng 1/2024, tiền gửi dân cư đạt gần 6,5 triệu tỷ đồng, giảm 0,53% so với cuối năm ngoái; tiền gửi của các tổ chức kinh tế đạt hơn 6,67 triệu tỷ đồng, giảm 2,41% so với cuối năm 2023.

Số liệu của Tổng cục Thống kê cũng cho thấy huy động vốn của các tổ chức tín dụng từ dân cư và tổ chức tính đến ngày 25/3 đã giảm 0,76% so với đầu năm, trong khi cùng kỳ năm ngoái tăng gần 1,2%.

Các chuyên gia nhận định lãi suất huy động khó tăng mạnh trở lại, nhưng cũng khó xảy ra việc giảm thêm trong năm nay bởi lãi suất đã xuống “đáy” trong bối cảnh lạm phát vẫn là yếu tố khó lường. Theo dự báo của Công ty Chứng khoán KB Việt Nam (KBSV), mặt bằng lãi suất huy động sẽ tiếp tục đi ngang ở vùng thấp trong hầu hết cả năm 2024, với khoảng 4,85 - 5,35%.

Cú đảo chiều của lãi suất huy động từ đầu tháng 4/2024 tới nay nhận được sự chú ý của nhiều cổ đông ngân hàng, bởi lãi suất đầu vào nóng lên trong bối cảnh lãi suất cho vay vẫn chịu áp lực giảm sẽ ảnh hưởng đến biên lãi ròng (NIM) và lợi nhuận của các ngân hàng.

Ông Nguyễn Thanh Tùng, Tổng giám đốc Vietcombank từng chia sẻ, NIM của Vietcombank liên tục tăng trong giai đoạn 2020 - 2023, song giảm sút từ đầu năm 2024 đến nay. Nguyên nhân là tốc độ giảm lãi suất cho vay đang diễn ra nhanh hơn tốc độ giảm lãi suất huy động vốn, đặc biệt từ 6 tháng cuối năm 2023 đến nay. Quy mô sử dụng vốn tăng chậm, tín dụng trung - dài hạn liên tục giảm, trong khi tín dụng ngắn hạn tăng cũng khiến NIM bình quân của ngân hàng sụt giảm.

Không chỉ Vietcombank, VietinBank cũng đang nỗ lực tìm kiếm các giải pháp để cải thiện NIM. Ông Lê Thanh Tùng, Thành viên Hội đồng quản trị VietinBank cho biết, vừa qua, Chính phủ chỉ đạo các ngân hàng giảm lãi suất để hỗ trợ doanh nghiệp và nền kinh tế.

VietinBank đang theo sát tình hình thị trường và có những giải pháp phù hợp để giữ vững NIM. Quý 1/2024, NIM của VietinBank tăng nhẹ từ mức 2,85% vào cuối năm 2023, lên 2,93% và mục tiêu năm 2024 là lên 3%.

Dù vậy, theo nhận định của lãnh đạo nhiều ngân hàng, do sức hấp thụ vốn của nền kinh tế vẫn ở mức thấp, thanh khoản dồi dào, nên lãi suất huy động năm nay nếu tăng thì cũng chỉ tăng nhẹ. Thêm vào đó, lãi suất huy động giảm sâu trong nửa cuối năm 2023 và quý 1/2024 sẽ giúp chi phí vốn bình quân của ngân hàng năm nay hạ nhiệt. Đây là cơ sở để các ngân hàng giữ vững hoặc cải thiện NIM.

Năm 2023, NIM toàn ngành ngân hàng ở mức khoảng 3,5%, các chuyên gia phân tích kỳ vọng, con số này có thể cải thiện và đạt mức 3,7 - 3,8% trong năm nay. Mức độ phục hồi NIM của từng ngân hàng không giống nhau, tùy thuộc vào giá vốn đầu vào, danh mục cho vay, lãi suất cho vay, tốc độ số hóa, tỷ trọng tiền gửi không kỳ hạn (CASA)…