Theo số liệu từ Ngân hàng Nhà nước (NHNN), tính từ khi Nghị quyết 42 về thí điểm xử lý nợ xấu của các tổ chức tín dụng có hiệu lực (ngày 15/8/2017) đến 31/8/2018, toàn hệ thống đã xử lý được 236.800 tỷ đồng nợ xấu.

Trung bình, xử lý được khoảng 9.600 tỷ đồng/tháng, cao hơn 4.700 tỷ đồng so với kết quả xử lý nợ xấu trung bình giai đoạn 2012 - 2017 trước khi Nghị quyết 42 có hiệu lực. Với kết quả này, sau hơn 2 năm Nghị quyết 42 có hiệu lực, ước tính đã xử lý được gần 52% số nợ xấu.

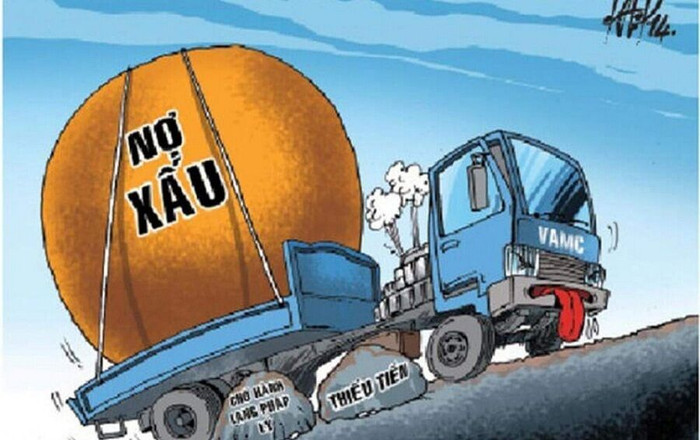

Tuy nhiên, theo các ngân hàng, 48% số nợ xấu còn lại mới là nợ khó xử lý nhất do nhiều khối tài sản quá lớn không có người mua do tiềm lực tài chính hạn chế, nhất là khi thị trường mua bán nợ tại Việt Nam chưa hoàn chỉnh nên chưa thu hút được các nhà đầu tư nước ngoài tham gia.

Trong khi đó, nợ có vấn đề vẫn luôn rình rập các ngân hàng. Cụ thể, theo BCTC riêng lẻ quý III/2019 của MB, nợ xấu của ngân hàng thời điểm cuối kỳ tăng từ 1,22% lên 1,35% chủ yếu do nợ có khả năng mất vốn tăng mạnh lên 1.345 tỷ đồng.

Tại Ngân hàng OCB, nợ dưới tiêu chuẩn (nhóm 3) tăng 50% và nợ nghi ngờ (nhóm 4) tăng 152%. Do đó, tỷ lệ nợ xấu trên dư nợ cho vay của OCB tăng lên mức 2,62% so với mức 2,29% hồi đầu năm. Tại Techcombank, tỷ lệ nợ xấu trên dư nợ cho vay khách hàng tăng từ 1,75% lên 1,80%. Một số ngân hàng có tỷ lệ nợ xấu ở mức trên 3% bao gồm: ABBank (3,39%); VPBank (3,10%), PGBank (3,07%).

Theo CTCK VNDirect, khác với trước đây, nợ xấu trong quá khứ của các ngân hàng đến từ các khoản cho vay với mục đích đầu cơ và các hoạt động không phải ngành kinh doanh chính (như ngân hàng, chứng khoán, bất động sản) và cho vay các khoản đầu tư không hiệu quả của doanh nghiệp quốc doanh.

Trong khi đó, nợ xấu mới hiện tại lại đến từ các khoản đầu tư của tư nhân và vay tiêu dùng của hộ gia đình và cá nhân… Do đó, nợ xấu sẽ tăng nhiều nhất ở các ngân hàng mở rộng mạnh trong mảng bán lẻ, đặc biệt là tài chính tiêu dùng, do hoạt động này rủi ro cao và tăng chậm hơn ở ngân hàng có tiêu chuẩn cho vay khắt khe hơn và việc mở rộng cho vay bán lẻ thận trọng hơn.