Loạt công ty chứng khoán đã hoàn thành mục tiêu lợi nhuận năm 2024 chỉ sau 9 tháng đầu năm, nhờ vào kết quả kinh doanh tích cực từ các mảng tự doanh và cho vay margin. Điều này phản ánh sự phục hồi mạnh mẽ của thị trường và khả năng điều chỉnh chiến lược hiệu quả của các công ty trong bối cảnh thị trường biến động.

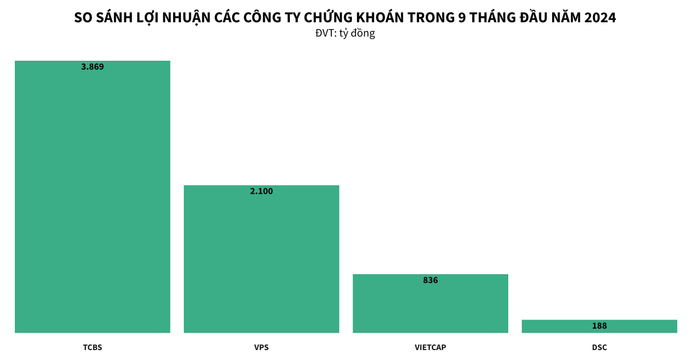

Trong số các công ty chứng khoán công bố kết quả kinh doanh quý 3/2024, Công ty Cổ phần Chứng khoán Kỹ Thương (TCBS) đã gây ấn tượng mạnh khi hoàn thành kế hoạch cả năm chỉ sau 9 tháng hoạt động. Cụ thể, lợi nhuận trước thuế của TCBS trong quý 3 đạt 1.097 tỷ đồng, nâng tổng lũy kế 9 tháng đầu năm lên 3.869 tỷ đồng, vượt 105% mục tiêu cả năm.

Mặc dù thu nhập thuần từ mảng môi giới và lưu ký chứng khoán giảm 10% so với quý trước, còn 42 tỷ đồng, do tâm lý thận trọng của nhà đầu tư trước các lo ngại về kinh tế toàn cầu, TCBS vẫn duy trì sự ổn định trong các mảng khác.

Điểm sáng đáng chú ý là mảng cho vay ký quỹ và ứng trước tiền bán, với thu nhập thuần quý 3/2024 tăng 11% so với quý trước, đạt 695 tỷ đồng, và tăng mạnh 67% so với cùng kỳ năm ngoái.

Trong mảng ngân hàng đầu tư, mặc dù thu nhập quý 3 chỉ đạt 351 tỷ đồng, giảm 35% so với quý trước, TCBS vẫn giữ đà tăng trưởng ổn định trong tư vấn trái phiếu doanh nghiệp.

Trong kỳ, mảng kinh doanh nguồn vốn và phân phối trái phiếu đóng vai trò quan trọng với thu nhập thuần quý 3 đạt 617 tỷ đồng. Mặc dù giảm 19% so với cùng kỳ năm trước, nếu loại trừ các giao dịch không thường xuyên trong quý 3/2023, thu nhập từ mảng này vẫn tăng trưởng 4%.

Tính đến cuối tháng 9/2024, dư nợ cho vay ký quỹ và ứng trước tiền bán của TCBS vượt mốc 25.000 tỷ đồng, tăng 3% so với quý trước.

Công ty Cổ phần Chứng khoán Vietcap (VCI) cũng ghi dấu ấn mạnh mẽ khi vượt kế hoạch lợi nhuận cả năm chỉ sau 9 tháng hoạt động.

Riêng trong quý 3/2024, Vietcap báo cáo doanh thu hoạt động ấn tượng với 974,3 tỷ đồng, tăng 46,2% so với cùng kỳ năm trước. Đóng góp lớn nhất đến từ mảng tự doanh, với lợi nhuận từ bán tài sản tài chính qua lãi/lỗ (FVTPL) tăng đột phá 108,9%, đạt 535,7 tỷ đồng. Lãi từ cho vay và phải thu cũng ghi nhận mức tăng ổn định 16,7%, đạt 206,3 tỷ đồng.

Ngoài ra, doanh thu từ mảng môi giới chứng khoán và tư vấn tài chính cũng tăng trưởng đáng kể, đạt lần lượt 182,6 tỷ đồng (tăng 14,1%) và 4,1 tỷ đồng (tăng vọt 254,8%). Tuy nhiên, cùng với đà tăng doanh thu, chi phí hoạt động trong quý cũng tăng 74,4%, lên 468,1 tỷ đồng. Sau khi trừ thuế và các chi phí, lợi nhuận sau thuế của Vietcap đạt 215,3 tỷ đồng, tăng 20,3%.

Theo Vietcap, trong quý 3, công ty đã hiện thực hóa lợi nhuận từ một số khoản đầu tư quan trọng, đặc biệt là mảng tự doanh và cho vay ký quỹ. Đáng chú ý, Vietcap đã chốt lời từ các cổ phiếu nổi bật như PNJ, STB, bán hết cổ phiếu MBB và chốt lời một phần cổ phiếu FPT.

Lũy kế 9 tháng đầu năm 2024, Vietcap báo lãi trước thuế 836 tỷ đồng, tăng gấp đôi so với cùng kỳ năm 2023 và vượt 19% kế hoạch năm chỉ sau 3 quý. Tính đến ngày 30/9/2024, dư nợ cho vay margin của Vietcap đạt 9.950 tỷ đồng, tăng 30,7% so với đầu năm.

Cũng trong quý 3/2024, Công ty Cổ phần Chứng khoán VPS ghi nhận doanh thu hoạt động giảm 12% so với cùng kỳ, đạt hơn 1.644 tỷ đồng, do khối lượng giao dịch trên sàn giảm. Tuy nhiên, nhờ tiết giảm tới 49% chi phí hoạt động, xuống dưới 669 tỷ đồng, VPS đạt lãi ròng 656 tỷ đồng, gần gấp 2,5 lần cùng kỳ năm trước.

Xét theo từng mảng, VPS ghi nhận hơn 308 tỷ đồng lợi nhuận từ tài sản tài chính ghi nhận qua lãi/lỗ (FVTPL), giảm 26% so với cùng kỳ. Điểm sáng là công ty đã giảm mạnh phần lỗ FVTPL từ 482 tỷ đồng cùng kỳ xuống chỉ còn 19 tỷ đồng, giảm 96%, đồng thời kiểm soát chi phí ở mức 22 tỷ đồng. Kết quả, mảng tự doanh mang về lãi 267 tỷ đồng, trong khi cùng kỳ năm ngoái lỗ 115 tỷ đồng.

Doanh thu từ hoạt động môi giới đạt gần 714 tỷ đồng, giảm 25% so với cùng kỳ nhưng vẫn chiếm 43% tổng doanh thu. Tuy nhiên, chi phí môi giới cũng khá cao, lên tới 605 tỷ đồng, khiến lãi thuần từ mảng này chỉ còn 109 tỷ đồng, giảm 48%. Biên lợi nhuận gộp từ môi giới cũng giảm từ mức 22% cùng kỳ xuống 15%.

VPS đã từng nổi tiếng trên thị trường với chiến lược giảm lợi nhuận để gia tăng thị phần. Tuy nhiên, thị phần quý 3 của VPS trên sàn HOSE giảm còn 17,63%, so với 18,16% quý 2 và 20,29% quý 1/2024. Tương tự, thị phần trên sàn HNX cũng giảm, còn 21,18%. Riêng trên thị trường UPCoM, thị phần của VPS tăng 2,61 điểm phần trăm, lên 30,7%, tiếp tục dẫn đầu.

Mảng cho vay và phải thu quý 3 của VPS đạt kết quả khả quan với lãi 453,5 tỷ đồng, tăng 12% so với cùng kỳ. Dư nợ cho vay tính đến cuối tháng 9/2024 đạt hơn 12.100 tỷ đồng, trong đó dư nợ margin chiếm hơn 11.650 tỷ đồng.

Doanh thu từ tư vấn và lãi từ khoản đầu tư nắm giữ đến ngày đáo hạn (HTM) cũng ghi nhận mức tăng trưởng mạnh, lần lượt đạt 46,5 tỷ đồng và 80,5 tỷ đồng.

Lũy kế 9 tháng đầu năm, VPS ghi nhận doanh thu hoạt động hơn 4.900 tỷ đồng, tăng 3% so với cùng kỳ. Nhờ tiết giảm chi phí, lợi nhuận trước thuế đạt hơn 2.100 tỷ đồng, gấp 3,5 lần cùng kỳ và vượt 40% kế hoạch năm. Lãi ròng gần 1.700 tỷ đồng.

Cuối quý 3/2024, tài sản FVTPL của VPS tăng thêm 280 tỷ đồng, đạt 5.880 tỷ đồng, trong đó chiếm tỷ trọng lớn nhất là công cụ thị trường tiền tệ với gần 4.800 tỷ đồng, tiếp theo là trái phiếu niêm yết 895 tỷ đồng và cổ phiếu niêm yết chỉ 15 tỷ đồng.

Tổng tài sản của VPS tại ngày 30/9/2024 đạt 28.890 tỷ đồng, tăng hơn 6.400 tỷ đồng so với đầu năm, chủ yếu đến từ các khoản cho vay, tài sản FVTPL và tiền gửi ngân hàng. Nợ phải trả ở mức gần 18.400 tỷ đồng, giảm nhẹ so với đầu năm, trong đó vay ngắn hạn chiếm gần 95% tổng nợ, tương đương 17.400 tỷ đồng.

Trước thềm chào sàn HOSE, Chứng khoán DSC đã công bố kết quả kinh doanh quý 3 với nhiều điểm sáng ấn tượng. Doanh thu hoạt động đạt 147 tỷ đồng, tăng trưởng 19% so với cùng kỳ năm ngoái.

Trong đó, lãi từ các tài sản tài chính ghi nhận qua lãi/lỗ (FVTPL) chiếm ưu thế với 77 tỷ đồng, gấp đôi so với cùng kỳ năm trước. Lãi từ các khoản cho vay và phải thu cũng tăng 18%, đạt 45 tỷ đồng. Tuy nhiên, doanh thu từ môi giới giảm 43%, chỉ còn 22 tỷ đồng.

Mặc dù doanh thu tăng, nhưng chi phí hoạt động lại giảm mạnh 22%, xuống còn 28 tỷ đồng, trong đó chi phí môi giới chiếm phần lớn. Lợi nhuận trước thuế của DSC đạt 90 tỷ đồng, tăng trưởng ấn tượng 82% so với cùng kỳ và đánh dấu quý có lợi nhuận cao nhất kể từ khi công ty bắt đầu công bố kết quả kinh doanh theo quý vào năm 2010.

Lũy kế 9 tháng đầu năm, DSC ghi nhận doanh thu hoạt động đạt 393 tỷ đồng và lợi nhuận trước thuế 188 tỷ đồng, tương ứng tăng 25% và 59% so với cùng kỳ năm trước. Với kế hoạch kinh doanh 2024 đã được thông qua, DSC đã hoàn thành 92% chỉ tiêu doanh thu và 94% chỉ tiêu lợi nhuận chỉ sau ba quý.

Tại thời điểm cuối tháng 9, danh mục tài sản FVTPL của công ty ghi nhận giá gốc 2.548 tỷ đồng, tăng 8% so với cuối quý 2, chủ yếu nhờ khoản chứng chỉ tiền gửi đạt 2.250 tỷ đồng. Trong khi đó, giá trị thị trường của danh mục cổ phiếu đạt 322 tỷ đồng, ước lãi 8% so với giá gốc, trong khi thời điểm cuối quý 2 ước lỗ 9%.

Tuy nhiên, báo cáo quý 3 không thuyết minh chi tiết các chứng khoán nắm giữ, nhưng báo cáo bán niên trước đó cho thấy DSC đang nắm giữ nhiều cổ phiếu ngân hàng như ACB, CTG, MBB, OCB và cả cổ phiếu ngành chứng khoán như HCM, các mã này đều có diễn biến tích cực trong quý 3 và tiếp tục tăng trưởng mạnh mẽ vào đầu tháng 10.

Dư nợ cho vay margin cuối kỳ của DSC đạt hơn 1.700 tỷ đồng, tăng 11% so với ba tháng trước, trong khi số tiền ứng trước từ bán giảm 24%, còn 90 tỷ đồng.