Trong báo cáo thị trường tiền tệ mới nhất, Chứng khoán MB (MBS) nhận định rằng các bất ổn liên quan đến kịch bản "Trump 2.0" có thể làm gia tăng giá trị đồng USD, tạo thêm áp lực cho tỷ giá trong nước.

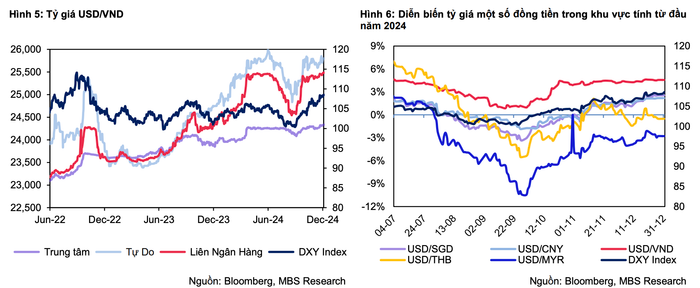

Năm 2024, tỷ giá VND/USD đã trải qua nhiều biến động lớn, đặc biệt trong tháng 5 khi đạt đỉnh 25.470 VND/USD, giảm khoảng 4,6% so với đầu năm. Áp lực này chủ yếu đến từ việc Cục Dự trữ Liên bang Mỹ (Fed) duy trì lãi suất cao và nhu cầu USD tăng mạnh phục vụ nhập khẩu nguyên liệu cũng như hoạt động đầu cơ.

Từ giữa tháng 9, đồng VND ghi nhận sự phục hồi nhờ động thái cắt giảm lãi suất từ Fed. Tuy nhiên, bước sang quý 4, tỷ giá lại tăng trở lại do nhu cầu nhập khẩu mạnh mẽ và nhu cầu ngoại tệ từ Kho bạc Nhà nước để thanh toán nợ.

Đến tháng 12/2024, tỷ giá liên ngân hàng đạt mức kỷ lục 25.485 VND/USD, trong khi thị trường tự do chạm ngưỡng 25.800 VND/USD. Tỷ giá trung tâm cũng đạt mức cao nhất kể từ khi cơ chế này được áp dụng.

Các chuyên gia dự báo tỷ giá sẽ dao động trong khoảng 25.500 – 25.800 VND/USD trong quý 1/2025. Nhiều yếu tố vĩ mô dự kiến sẽ hỗ trợ ổn định tỷ giá trong năm 2025, bao gồm môi trường kinh tế vĩ mô bền vững, thặng dư thương mại đạt khoảng 24,77 tỷ USD trong năm 2024, dòng vốn FDI ước tính 25,35 tỷ USD và sự hồi phục mạnh mẽ của ngành du lịch.

Theo nhận định của MBS, chỉ số USD Index (DXY) đã duy trì xu hướng tăng ổn định trong suốt tháng 12, chạm đỉnh hai năm ở mức 108,4 vào ngày 19/12 sau quyết định giảm lãi suất thêm 0,25 điểm phần trăm của Fed. Trong cuộc họp gần đây nhất, các quan chức Fed dự báo sẽ chỉ thực hiện hai đợt giảm lãi suất trong năm 2025, củng cố kỳ vọng về chính sách tiền tệ thắt chặt hơn.

Chỉ số DXY đã tăng trưởng liên tục trong ba tháng qua, được thúc đẩy bởi kỳ vọng rằng các chính sách tài khóa mở rộng, tăng thuế quan và siết chặt nhập cư dưới thời ông Donald Trump sẽ kích thích tăng trưởng kinh tế. Tuy nhiên, những chính sách này cũng được cho là làm gia tăng áp lực lạm phát.

Trong bối cảnh này, lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm đã đạt 4,6% vào cuối tháng 12, mức cao nhất trong hơn 7 tháng. Sự gia tăng này đã góp phần hỗ trợ đồng USD tăng 2,6% trong tháng, đưa DXY lên 108,5 vào cuối tháng 12.

Trong năm 2024, trước sức ép gia tăng từ tỷ giá, Ngân hàng Nhà nước đã áp dụng các biện pháp linh hoạt để điều tiết thanh khoản. Cụ thể, Ngân hàng Nhà nước đã phát hành 123.700 tỷ đồng tín phiếu và bơm 172.000 tỷ đồng qua kênh OMO. Đến tháng 12, Ngân hàng Nhà nước điều chỉnh giảm lượng thanh khoản hỗ trợ nhằm duy trì mức lãi suất liên ngân hàng ở ngưỡng cao hợp lý.

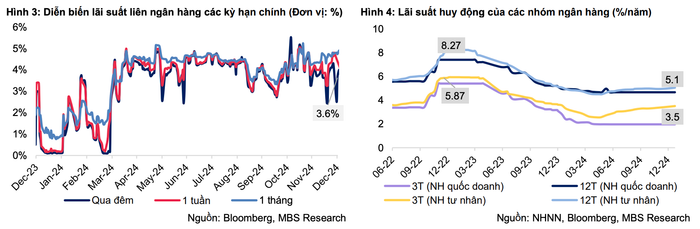

Lãi suất liên ngân hàng biến động đáng kể trong tháng 12. Cụ thể, mức lãi suất giảm xuống 2,4% vào ngày 19/12 nhờ hỗ trợ thanh khoản, nhưng sau đó tăng lên 4% vào ngày 27/12 do Ngân hàng Nhà nước bán USD. Kết thúc tháng, lãi suất qua đêm ổn định ở mức 3,6%, trong khi các kỳ hạn ngắn dao động từ 4,4% - 4,7%.

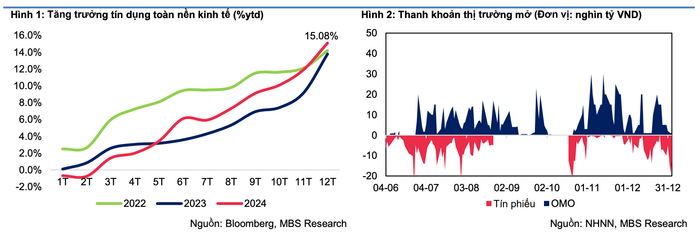

Đối với lãi suất tiền gửi, sau khi chạm đáy vào tháng 3, xu hướng tăng bắt đầu xuất hiện từ tháng 4, khi mức lãi suất thấp trước đó khiến dòng tiền gửi từ người dân rút khỏi hệ thống ngân hàng. Đà tăng trở nên rõ ràng hơn vào tháng 6/2024 khi tăng trưởng tín dụng bứt phá từ 3,4% trong tháng 5 lên 6,1% vào cuối tháng 6. Tốc độ tăng trưởng tín dụng nhanh gấp 2-3 lần so với huy động vốn đã buộc các ngân hàng phải tăng lãi suất huy động. Một số ngân hàng thậm chí đã nâng lãi suất vượt ngưỡng 6%/năm để thu hút nguồn tiền gửi.

Tính đến cuối tháng 12, lãi suất huy động kỳ hạn 12 tháng tại các ngân hàng thương mại đạt 5,1%, tăng 0,2% so với đầu năm. Động lực chính đến từ nhu cầu tín dụng tăng cao và tốc độ tăng trưởng tín dụng vượt xa huy động vốn.

Theo báo cáo của MBS, tăng trưởng tín dụng cuối năm 2024 đạt 15,08%, đúng như mục tiêu đề ra của Ngân hàng Nhà nước. Tuy nhiên, nợ xấu đã tăng 4,55% so với cuối năm 2023, buộc các ngân hàng phải điều chỉnh lãi suất huy động để thu hút thêm nguồn vốn. Trong khi đó, các ngân hàng thương mại nhà nước vẫn duy trì lãi suất ở mức 4,7%.

Các chuyên gia nhận định rằng dư địa cho chính sách tiền tệ của Việt Nam trong năm 2025 sẽ bị thu hẹp, chịu ảnh hưởng từ sức mạnh của đồng USD và nguy cơ Mỹ tiếp tục điều tra vấn đề thao túng tiền tệ. Do đó, Ngân hàng Nhà nước có khả năng sẽ giữ thái độ thận trọng, không đặt kỳ vọng vào việc cắt giảm lãi suất chính sách.

MBS dự báo, sản xuất phục hồi và giải ngân đầu tư công mạnh mẽ sẽ thúc đẩy tăng trưởng tín dụng, gia tăng áp lực lên lãi suất huy động. "Lãi suất huy động kỳ hạn 12 tháng tại các ngân hàng lớn được dự báo dao động từ 5% - 5,2% trong năm 2025," báo cáo của MBS cho biết.