Tuy nhiên, điều này lại tạo áp lực không nhỏ lên thị trường trái phiếu, khi mà các doanh nghiệp phát hành liên tục gặp khó khăn, nhiều doanh nghiệp không có khả năng thanh toán. Đồng thời, vi phạm từ các doanh nghiệp trong ngành cũng gây ảnh hưởng xấu đến thị trường trái phiếu doanh nghiệp...

THỊ TRƯỜNG BẤT ĐỘNG SẢN GÂY ÁP LỰC LỚN CHO THỊ TRƯỜNG TRÁI PHIẾU

Nhìn lại chặng đường phát triển của thị trường trái phiếu doanh nghiệp Việt Nam, có thể thấy sự tăng trưởng quá nhanh là nguyên nhân dẫn đến bất ổn và khó khăn trong giai đoạn vừa qua. Các rủi ro về pháp lý, dòng tiền, chất lượng tín dụng của doanh nghiệp phát hành chưa được kiểm soát tốt.

Tương tự với thị trường bất động sản, tình trạng sốt đất cục bộ, giá nhà tăng nóng không theo kịp khả năng chi trả của người dân cũng là nguyên nhân dẫn đến đình trệ hiện nay. Thách thức của hai thị trường có sự ảnh hưởng qua lại với nhau.

Tuy nhiên, theo ông Nguyễn Tùng Anh, Giám đốc Nghiên cứu Công ty Cổ phần FiinRatings, cả hai thị trường đều có vai trò quan trọng cho nền kinh tế. Do đó, cùng với các biện pháp quản lý, cần có sự điều tiết linh hoạt, kết hợp các biện pháp vĩ mô và vi mô để đưa thị trường về quỹ đạo lành mạnh.

Cụ thể, về thị trường bất động sản Việt Nam hiện đang phải đối mặt với những khó khăn nhất định. Cụ thể, vốn tín dụng của hệ thống ngân hàng dành cho lĩnh vực bất động sản có xu hướng giảm trong thời gian gần đây. Tín dụng cho người mua bất động sản giảm 1,3% so với cuối năm 2022. Đây là tín dụng hỗ trợ người mua nhà, vì vậy sự sụt giảm này cho thấy nhu cầu mua nhà đang bị ảnh hưởng bởi nhiều yếu tố như thu nhập, việc làm hay lo ngại về rủi ro lãi suất.

Ngoài ra, tỷ lệ doanh thu nhận trước trên hàng tồn kho của doanh nghiệp bất động sản niêm yết cũng giảm từ mức đỉnh 35% vào năm 2018 xuống còn khoảng trên dưới 10% trong quý 4/2023. Điều này phản ánh khả năng bán hàng và thực thi dự án của các chủ đầu tư đang gặp nhiều khó khăn. Bên cạnh đó, tỷ lệ thanh khoản ngắn hạn của các doanh nghiệp bất động sản cũng giảm còn khoảng 25%.

Tất cả những điều này đã tạo áp lực lên thị trường trái phiếu doanh nghiệp Việt Nam. Theo ông Nguyễn Tùng Anh, thực tế hiện nay cơ cấu vốn chính cho doanh nghiệp bất động sản tương đối đa dạng, trong đó có vốn vay ngân hàng, vay trái phiếu, doanh thu trả trước và các nguồn vốn khác.

Cơ cấu vốn nợ của các doanh nghiệp bất động sản nhà ở niêm yết cho thấy nguồn vốn khác là chủ yếu khi chiếm đến 50-60% cơ cấu. Nguồn vốn khác, bao gồm vốn nhận từ các hợp đồng hợp tác đầu tư, hợp đồng hợp tác kinh doanh chiếm phần lớn.

Trong hoàn cảnh tín dụng bất động sản thắt chặt, tiến độ dự án khó khăn khiến doanh thu nhận trước suy giảm, thị trường trái phiếu doanh nghiệp phải chịu áp lực lớn giúp doanh nghiệp bất động sản huy động nguồn lực.

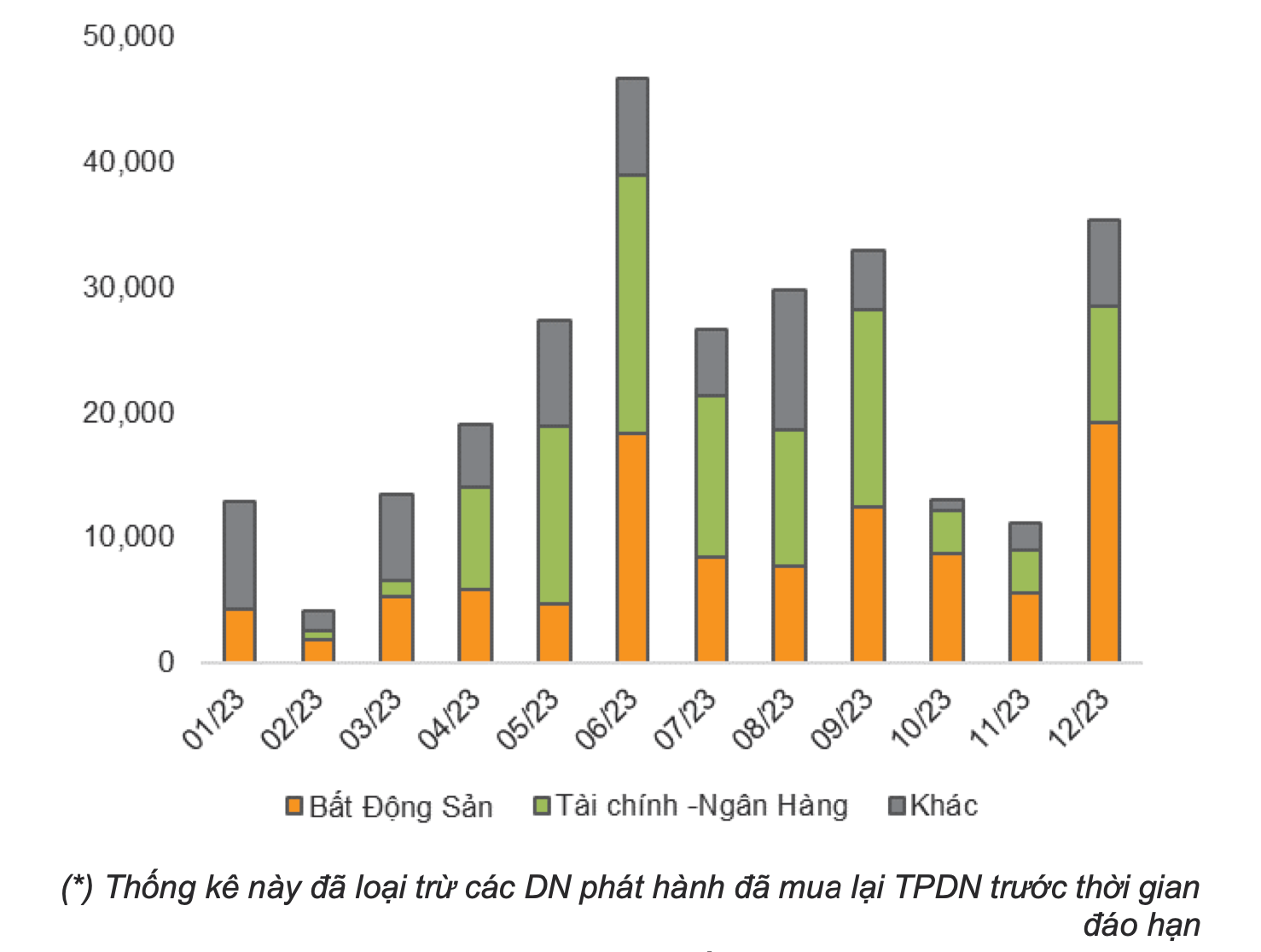

Trong những năm gần đây, thị trường trái phiếu doanh nghiệp luôn có cơ cấu nhà phát hành tập trung chủ yếu là ngân hàng và doanh nghiệp bất động sản. Trong tổng giá trị trái phiếu riêng lẻ đang lưu hành thì giá trị trái phiếu do ngân hàng phát hành có quy mô chiếm tới khoảng 30%, trái phiếu bất động sản chiếm tới gần 40%.

Nhìn lại cơ cấu phát hành của 3 năm đỉnh cao của hoạt động phát hành từ 2019-2021, có đến khoảng 80% tổ chức phát hành là các doanh nghiệp chưa niêm yết, phần đông là các công ty dự án hoặc mới thành lập vốn khó tiếp cận được tín dụng ngân hàng, nhất là trong bối cảnh Ngân hàng Nhà nước đẩy mạnh kiểm soát tín dụng bất động sản trong mấy năm trở lại đây.

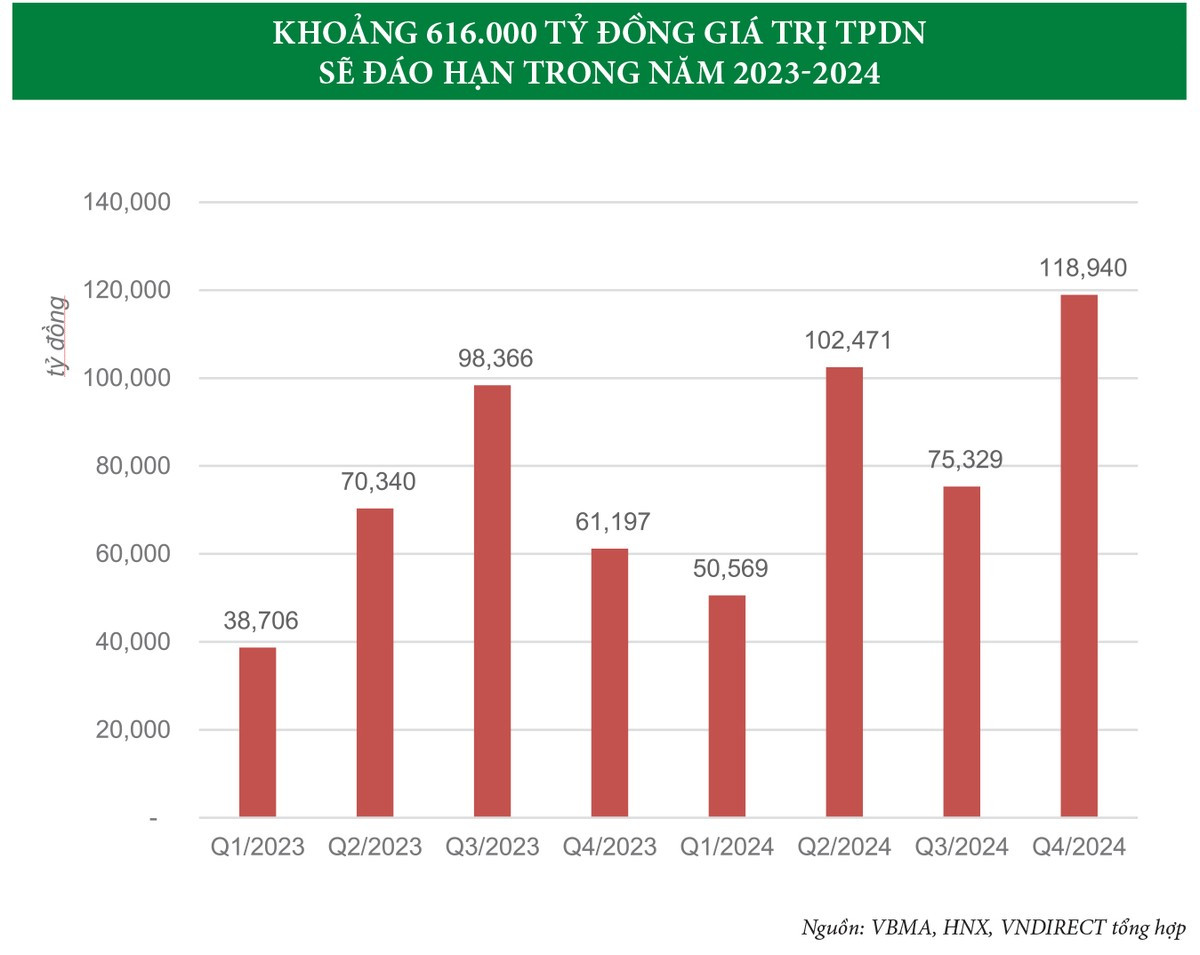

Với mức độ ảnh hưởng lớn của ngành bất động sản với thị trường trái phiếu doanh nghiệp, đỉnh đáo hạn năm 2024 của thị trường trái phiếu doanh nghiệp cũng chính là đỉnh nợ của ngành bất động sản, với các doanh nghiệp phải tập trung cơ cấu nợ nhằm tính toán các giải pháp tài chính phù hợp để trả gốc và lãi, cũng như định hướng phát triển trong lúc thị trường còn đang gặp nhiều khó khăn.

Theo tính toán, áp lực phải trả cả gốc và lãi từ trái phiếu doanh nghiệp của các doanh nghiệp bất động sản trong giai đoạn 12-24 tháng tới rất lớn, với tổng giá trị đạt mức dự báo 275,7 nghìn tỷ đồng. Con số này cho thấy những thách thức không nhỏ đối với khả năng thanh toán của các doanh nghiệp ngành bất động sản.

Ông Nguyễn Tùng Anh cũng cho rằng, thị trường cũng đang kỳ vọng việc sửa đổi Thông tư 02 và Nghị định 08 sẽ có tác động tích cực đến thị trường trái phiếu doanh nghiệp. Tuy nhiên, tác động chéo sang hệ thống ngân hàng thương mại là rủi ro không nhỏ, đặc biệt với những ngân hàng có vốn đệm dự trữ thấp hoặc khả năng bao phủ nợ xấu kém.

VÀ MỐI QUAN HỆ ANH EM GIỮA THỊ TRƯỜNG TRÁI PHIẾU DOANH NGHIỆP VÀ BẤT ĐỘNG SẢN

Theo phân tích của Công ty Cổ phần FiinRatings, thị trường bất động sản và thị trường trái phiếu doanh nghiệp có mối liên hệ mật thiết với nhau.

Thứ nhất, nhu cầu vốn lớn của thị trường bất động sản trong bối cảnh tín dụng ngân hàng bị kiểm soát chặt chẽ đã thúc đẩy các doanh nghiệp bất động sản tìm đến kênh phát hành trái phiếu doanh nghiệp. Kết quả là số lượng trái phiếu doanh nghiệp do doanh nghiệp bất động sản phát hành tăng mạnh trong giai đoạn 2018-2021.

Thực tế đây là bước phát triển tất yếu, bởi nhu cầu vốn của thị trường bất động sản rất lớn để phục vụ cho việc mở rộng sản xuất, mua đất, xây dựng dự án... Do vậy, bước đi phù hợp của các doanh nghiệp bất động sản chính là đa dạng hóa nguồn vốn bằng cách tăng cường phát hành trái phiếu doanh nghiệp, khiến trái phiếu bất động sản chiếm tỷ trọng cao nhất trong cơ cấu trái phiếu doanh nghiệp phi ngân hàng.

Thứ hai, những thay đổi về pháp lý và chính sách liên quan đến thị trường trái phiếu doanh nghiệp như Nghị định 65, 08 cùng với những vụ việc vi phạm đã khiến thị trường trái phiếu doanh nghiệp sụt giảm mạnh.

Đây là mối quan hệ tương quan giữa hai thị trường, khi trái phiếu doanh nghiệp mất niềm tin với nhà đầu tư cũng khiến khả năng tiếp cận nguồn vốn từ trái phiếu doanh nghiệp của các doanh nghiệp bất động sản giảm mạnh, cũng như chính các vi phạm từ các doanh nghiệp trong ngành cũng gây ảnh hưởng xấu đến thị trường trái phiếu doanh nghiệp.

Thứ ba, tình trạng vi phạm bán trái phiếu doanh nghiệp cho các nhà đầu tư cá nhân không có năng lực tài chính đã dẫn đến nhiều trường hợp mất khả năng thanh toán gốc và lãi đúng hạn. Điều này khiến niềm tin của nhà đầu tư vào thị trường trái phiếu doanh nghiệp bị lung lay nghiêm trọng và làm thị trường trái phiếu doanh nghiệp sụt giảm như đã nêu trên.

Thứ tư, lợi nhuận của các doanh nghiệp bất động sản giảm mạnh do bán hàng kém và giá nhà giảm đã làm gia tăng rủi ro mất khả năng thanh toán nợ vay của doanh nghiệp bất động sản. Sức khỏe tín dụng suy giảm khiến các đợt phát hành trái phiếu doanh nghiệp mới của doanh nghiệp bất động sản giảm sút.

Như vậy, có thể thấy sự sụt giảm của thị trường bất động sản đã tạo áp lực lớn lên thị trường trái phiếu doanh nghiệp. Hai thị trường có mối liên hệ hữu cơ với nhau và tác động qua lại lẫn nhau. Việc kiểm soát rủi ro và nâng cao tính minh bạch, lành mạnh của thị trường trái phiếu doanh nghiệp sẽ có tác động tích cực giúp thị trường bất động sản phục hồi.

GIẢI PHÁP NÀO PHÁT TRIỂN BỀN VỮNG THỊ TRƯỜNG TRÁI PHIẾU DOANH NGHIỆP VIỆT NAM?

Trước thực trạng và tình hình của thị trường trái phiếu doanh nghiệp Việt Nam hiện nay và với mục tiêu nhằm hướng đến khôi phục thị trường này phát triển một cách lành mạnh và bền vững nhằm góp phần khai thông kênh huy động vốn trung và dài hạn của doanh nghiệp, đặc biệt là doanh nghiệp bất động sản, Công ty Cổ phần FiinRatings đưa ra các giải pháp được đề xuất.

Theo Công ty Cổ phần FiinRatings, các giải pháp này không chỉ tập trung vào cải thiện phía cung của thị trường bao gồm các giải pháp cải thiện và chuẩn hóa đối tượng phát hành, nền tảng trung gian của thị trường mà quan trọng hơn là các giải pháp “kích cầu” cho thị trường qua việc phát triển và đa dạng hóa cơ sở nhà đầu tư cho thị trường này.

Thứ nhất, cải thiện minh bạch thông tin theo hướng sửa đổi và hoàn thiện khung chính sách tùy theo đối tượng nhà đầu tư.

Thứ hai, tháo gỡ những rào cản pháp lý nhằm phát triển cơ sở nhà đầu tư.

Thứ ba, đẩy mạnh kênh trái phiếu chào bán rộng rãi ra công chúng.

Thứ tư, tiếp tục hoàn thiện cơ sở hạ tầng cứng và mềm cho thị trường.

Thứ năm, đẩy mạnh cơ sở pháp lý cho trái phiếu xanh nhằm tận dụng nguồn vốn trong nước và quốc tế.

Thứ sáu, xem xét thành lập quỹ bảo lãnh trái phiếu doanh nghiệp.

Bên cạnh đó, cần tiếp tục hoàn thiện cơ sở hạ tầng, trung gian cho thị trường trái phiếu doanh nghiệp cũng như đẩy mạnh truyền thông, nâng cao nhận thức của nhà đầu tư.