Trong 6 tháng đầu năm 2023, nền kinh tế Việt Nam phải đối mặt với vô vàn khó khăn thách thức cả từ bên ngoài lẫn nội tại nền kinh tế. Vì vậy, tăng trưởng kinh tế thấp hơn so với kịch bản đề ra. Nhằm hỗ trợ tăng trưởng, các cơ quan hữu quan đang hối hả đẩy thêm tiền vào nền kinh tế bằng cách tăng khả năng hấp thụ vốn của người dân, doanh nghiệp.

Tín dụng tăng chậm

Sau đợt biến động có phần đột biến hồi cuối năm 2022, mặt bằng lãi suất nhanh chóng hạ nhiệt. Diễn biến này một phần đến từ sự tự điều tiết của thị trường, thanh khoản hệ thống ngân hàng dịu xuống khi qua mùa cao điểm về thanh toán cuối năm. Phần khác và quan trọng hơn là từ những lời kêu gọi, yêu cầu giảm lãi suất đồng loạt vang lên.

Để mô tả rõ hơn về đợt giảm lãi suất này có thể nhìn vào tần suất và cường độ giảm của hai ngân hàng thương mại đang chiếm thị phần lớn nhất nhì hệ thống.

Ông Nguyễn Thanh Tùng, Tổng giám đốc Vietcombank cho biết, chỉ trong 6 tháng đầu năm 2023, ngân hàng đã thực hiện 10 đợt giảm lãi suất huy động, 5 đợt giảm lãi suất cho vay cho tất cả các phân khúc khách hàng cá nhân và doanh nghiệp.

“Với việc thực hiện nhiều đợt giảm lãi suất cho vay đối với dư nợ hiện hữu của khách hàng, lũy kế đến hết 30/6/2023, Vietcombank đã giảm gần 1.300 tỷ đồng tiền lãi cho hơn 242.000 lượt khách hàng có dư nợ hơn 1 triệu tỷ đồng, chiếm khoảng 87% tổng dư nợ của Ngân hàng”, ông Tùng nói.

Tại Agribank, ông Phạm Đức Ấn, Chủ tịch Hội đồng thành viên chia sẻ: “Ngân hàng đưa rất nhiều giải pháp, hạ lãi suất cho vay từ 2 - 4%/năm tuỳ đối tượng khách hàng".

Điều đáng nói, lãi suất giảm nhưng tăng trưởng tín dụng lại không mấy khả quan. Theo đó, tính đến cuối tháng 6/2023, tín dụng của Vietcombank chỉ tăng 2,6%, đạt quy mô 1,2 triệu tỷ đồng. Thậm chí, dù tổ chức nhiều đoàn công tác làm việc trực tiếp với các chi nhánh trong toàn hệ thống để đánh giá nguyên nhân và tìm giải pháp thúc đẩy tăng trưởng tín dụng, nhưng mức tăng tín dụng của Agribank chỉ đạt khoảng 1,2% so với đầu năm 2023.

Chia sẻ tại hội thảo “Tăng khả năng hấp thụ vốn cho doanh nghiệp” do Thời báo Ngân hàng tổ chức, ông Đào Minh Tú, Phó thống đốc thường trực Ngân hàng Nhà nước thông tin, thực hiện chủ trương của Quốc hội, chỉ đạo của Chính phủ, Thủ tướng Chính phủ, cơ quan này đã có 4 lần hạ các mức lãi suất điều hành từ giữa tháng 3/2023 đến nay, với mức giảm 0,5 - 2,0%/năm, trong bối cảnh mặt bằng lãi suất thế giới tiếp tục tăng và neo ở mức cao. Mục tiêu là nhằm tạo điều kiện cho các tổ chức tín dụng tiếp cận nguồn vốn từ Ngân hàng Nhà nước với chi phí thấp hơn, qua đó có điều kiện giảm lãi suất cho vay.

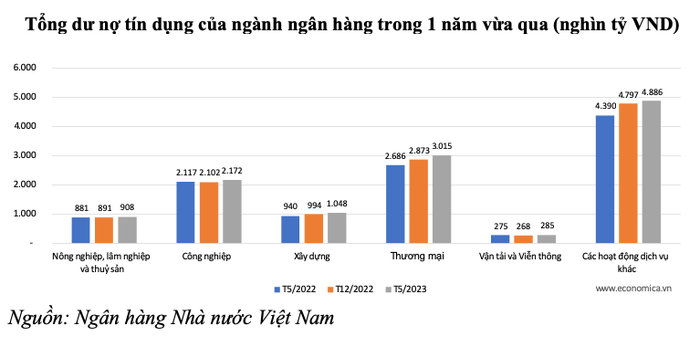

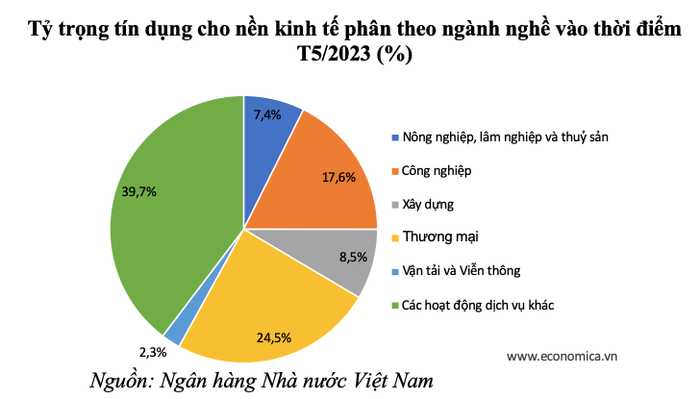

“Với nỗ lực, quyết tâm của toàn ngành, mặt bằng lãi suất thị trường đã có xu hướng giảm. Đến cuối tháng 6/2023, lãi suất tiền gửi và cho vay bình quân của các giao dịch phát sinh mới bằng VND của các ngân hàng thương mại giảm khoảng 1%/năm so với cuối năm 2022. Tuy nhiên, đến ngày 30/6/2023, tín dụng nền kinh tế mới đạt hơn 12,49 triệu tỷ đồng, tăng 4,73% so với cuối năm 2022. Chứng tỏ sức hấp thụ tín dụng của nền kinh tế đang kém”, ông Tú nói.

Tăng nhiều cũng lo

Tín dụng là đầu vào quan trọng. Sức hấp thụ tín dụng kém phần nào ảnh hưởng tới tốc độ tăng trưởng của nền kinh tế. Tăng trưởng GDP quý 2/2023 ước tính tăng 4,14% so với cùng kỳ 2022, chỉ cao hơn tốc độ tăng 0,34% của quý 2/2020 trong giai đoạn 2011 - 2023. Tăng trưởng GDP 6 tháng đầu năm 2023 đạt 3,72%, chỉ cao hơn tốc độ tăng 1,74% của 6 tháng đầu năm 2020 trong giai đoạn 2011 - 2023.

Để kinh tế tăng trưởng đúng mục tiêu đề ra, Việt Nam có thể đẩy thêm tiền ra thị trường thông qua việc hạ mặt bằng lãi suất, qua đó kích cầu tín dụng. Tuy nhiên, tăng trưởng tín dụng bằng biện pháp giảm lãi suất trong bối cạnh hiện tại của nền kinh tế Việt Nam gặp nhiều ràng buộc hơn rất nhiều.

Trong đó, việc tiếp tục hạ lãi suất để đưa giá tín dụng xuống thấp hơn nữa sẽ gặp những trở ngại như rủi ro về lạm phát vẫn chực chờ, tác động đối với tỷ giá hối đoái khi lãi suất của đồng USD và tại nhiều nền kinh tế lớn khác vẫn chưa giảm hoặc thậm chí vẫn có khả năng được gia tăng.

Theo TS. Lê Duy Bình, Giám đốc Economica Việt Nam, vấn đề của nền kinh tế hiện nay nằm nhiều ở tổng cầu. Ngoại trừ tiêu dùng trong nước, đầu tư, chi tiêu chính phủ đặc biệt thông qua đầu tư công là những yếu tố chúng ta có thể tác động và phần nào kiểm soát được, thì hoạt động xuất - nhập khẩu hiện phụ thuộc rất nhiều vào sự phục hồi của các nền kinh tế lớn nhập khẩu hàng hoá dịch vụ từ Việt Nam.

"Gia tăng tín dụng chỉ bằng biện pháp giảm lãi suất mà không song hành với các biện pháp hồi phục, củng cố và phát triển tổng cầu sẽ khiến nguồn vốn tín dụng gia tăng và được chuyển tải đến các dự án sản xuất kinh doanh thiếu bền vững về tài chính, không chắc chắn về phương án trả nợ. Do vậy, tăng trưởng tín dụng nên chỉ ở liều lượng phù hợp để hỗ trợ, kích thích tăng trưởng kinh tế, phù hợp với năng lực hấp thụ của nền kinh tế", ông Bình nêu quan điểm.

Trong trường hợp vốn tín dụng quá nhiều, vượt quá năng lực hấp thụ của nền kinh tế, ông Bình cảnh báo rằng sẽ gây rủi ro về nợ xấu, rủi ro bong bóng tài sản, tình trạng đầu cơ. Thực tế cho thấy, bên cạnh hỗ trợ kinh tế, ngành ngân hàng còn mục tiêu khác cũng vô cùng quan trọng đó là sự an toàn hệ thống, lạm phát, chỉ số giá tiêu dùng được kiềm chế, tỷ giá hối đoái ổn định, thanh khoản được đảm bảo, khả năng cung ứng vốn đầy đủ, phù hợp, nguồn lực tín dụng được phân bổ hiệu quả.

"Nếu tốc độ tăng trưởng tín dụng năm nay không đạt được mục tiêu 14-15% song tốc độ tăng trưởng kinh tế vẫn tiệm cận mức mục tiêu tăng trưởng 6-6,5% như Chính phủ đề ra, đồng thời các mục tiêu khác hoàn thành, thì đây chắc chắn không phải là một điểm trừ. Trái lại, đó mới là nền tảng cho sự phát triển bền vững và là khởi đầu cho sự dịch chuyển từ mô hình dựa trên các yếu tố đầu vào sang mô hình tăng trưởng dựa vào năng suất và hiệu quả", ông Bình nhấn mạnh.