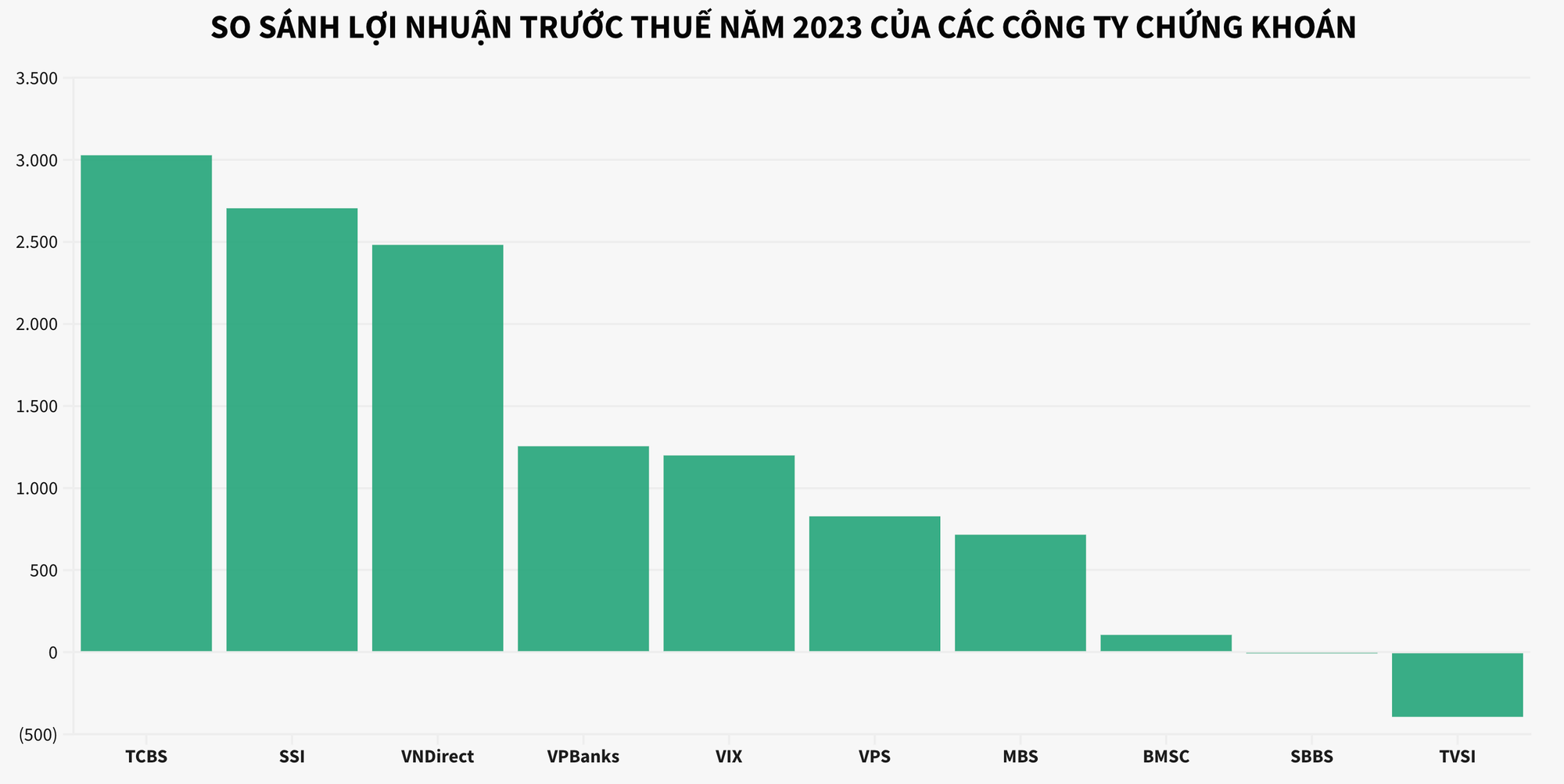

Tính đến thời điểm hiện tại, hầu hết các công ty chứng khoán đã công bố báo cáo tài chính quý 4 và lũy kế cả năm 2023 với những con số ấn tượng. Phần lớn các đơn vị này đều ghi nhận kết quả kinh doanh tích cực với lãi ròng quý 4/2023 tăng so với cùng kỳ năm ngoái. Thậm chí, nhiều đơn vị còn công bố con số lãi tăng trưởng bằng lần. Mặt khác, cũng có không ít công ty chứng khoán lại “lầm lũi” khi cho biết lợi nhuận sụt giảm so với cùng kỳ, thậm chí báo lỗ.

HÀNG LOẠT CÔNG TY CHỨNG KHOÁN BÁO LÃI ĐẬM

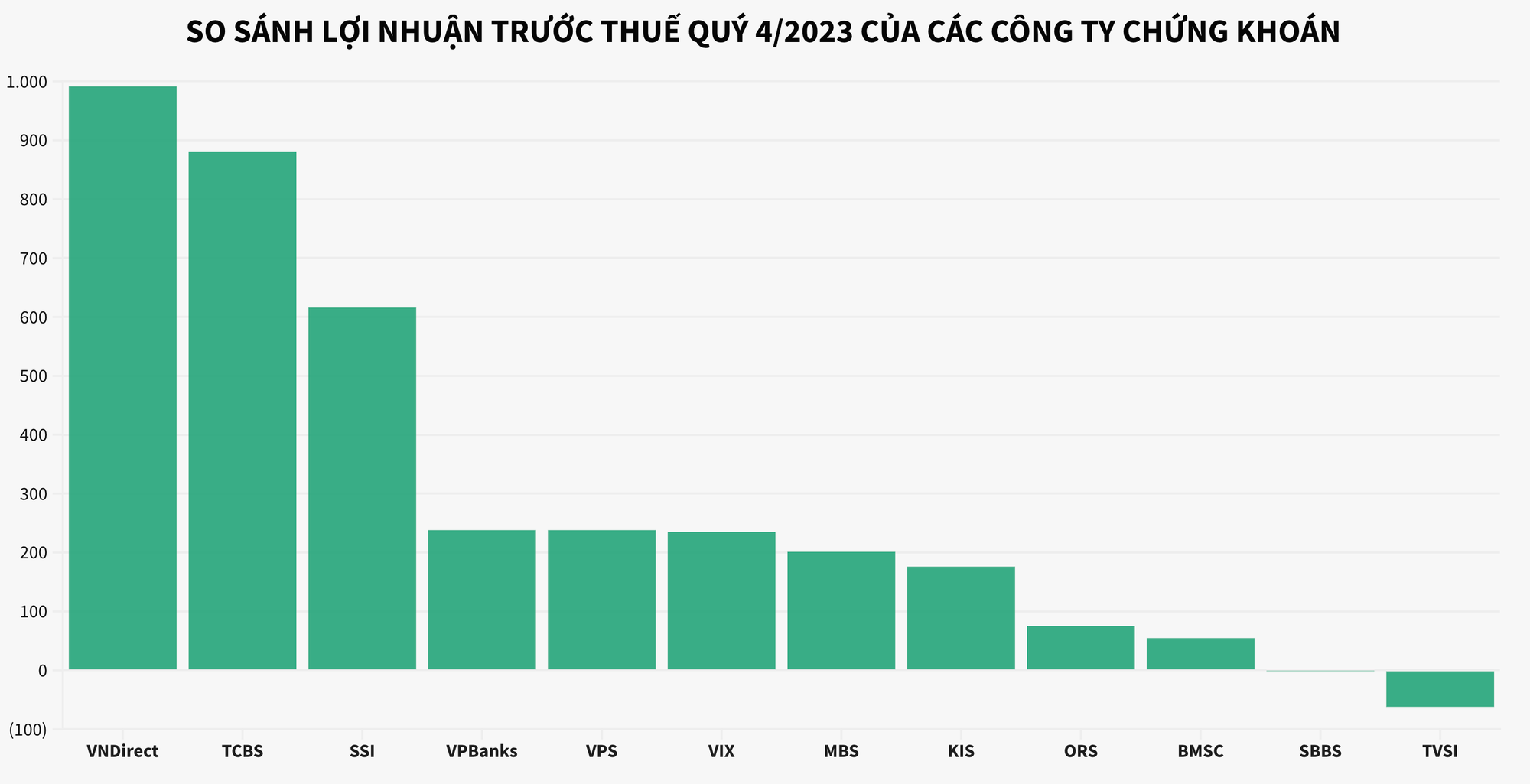

Trong kỳ kinh doanh vừa qua, VNDirect đã trở lại vị trí quán quân lợi nhuận ngành chứng khoán cùng mức tăng trưởng đột biến, gấp 116 lần so với cùng kỳ 2022, lên 991,5 tỷ đồng. Đây cũng là công ty chứng khoán duy nhất có lợi nhuận trước thuế trên mức 900 tỷ trong quý 4/2023.

Theo báo cáo tài chính, doanh thu hoạt động của VNDirect trong quý 4 đạt 1.932 tỷ đồng, giảm nhẹ 2% so với cùng kỳ 2022. Trong đó, lãi từ các tài sản tài chính ghi nhận thông qua lãi/lỗ (FVTPL) của VNDirect giảm 9% so với cùng kỳ 2022, đạt 1.147 tỷ đồng.

Lãi từ các khoản đầu tư nắm giữ đến ngày đáo hạn (HTM) đạt 137 tỷ đồng, tăng hơn gấp đôi cùng kỳ 2022. Hoạt động cho vay lại không mấy khởi sắc với lãi từ cho vay và phải thu giảm 19% xuống mức 273 tỷ đồng. Hoạt động môi giới mang về 217 tỷ đồng, tăng nhẹ 5%.

Điểm mấu chốt giúp lợi nhuận công ty tăng vọt là lỗ từ FVTPL giảm đến gần 70% so với cùng kỳ 2022, xuống còn 347 tỷ đồng. Sự sụt giảm chủ yếu đến từ lỗ bán trái phiếu và chứng khoán chưa niêm yết giảm mạnh, từ hơn 804 tỷ đồng quý 4/2022 xuống còn gần 350 tỷ đồng. Như vậy, VNDirect lãi thuần từ tự doanh 800 tỷ đồng, gấp 6,5 lần cùng kỳ năm trước.

Lũy kế cả năm 2023, VNDirect ghi nhận doanh thu hoạt động đạt 6.562 tỷ đồng, giảm 6% so với 2022. Lợi nhuận trước thuế tăng 44% lên mức 2.482 tỷ đồng. Lãi ròng đạt 2.018 tỷ đồng, tăng 48% so với cùng kỳ.

Cũng tăng trưởng rất mạnh trong quý 4, Chứng khoán Kỹ Thương (TCBS) cho biết kết quả hoạt động kinh doanh quý 4/2023 với doanh thu tăng 55% so với cùng kỳ, lên mức 1.538 tỷ đồng. Lợi nhuận trước thuế ghi nhận 880 tỷ đồng, tăng 175% so với quý 4/2022.

Tính chung cả năm 2023, TCBS mang về 5.255 tỷ đồng doanh thu, đi ngang so với năm liền kề trước đó. Lợi nhuận trước thuế của công ty đạt hơn 3.028 tỷ đồng, giảm nhẹ 1% so với năm 2022.

Chứng khoán SSI (mã chứng khoán: SSI) cũng vừa công bố báo cáo tài chính quý 4/2023 với tổng doanh thu và lợi nhuận trước thuế đạt gần 1.993 và 616 tỷ đồng, lần lượt tăng 55% và 151% so với cùng kỳ. Các nguồn thu chính của công ty đều tăng trong quý 4. Trong đó, lãi cho vay, phải thu và doanh thu môi giới lần lượt tăng 27% và 17% so với cùng kỳ, đạt gần 440 tỷ đồng và 375 tỷ đồng.

Trong quý 4, lãi từ tài sản ghi nhận qua lãi/lỗ (FVTPL) của SSI đạt gần 1.000 tỷ đồng, gấp đôi so với năm trước. Lỗ tài sản FVTPL cũng tăng tới 120% lên hơn 380 tỷ đồng. Lãi từ các tài sản nắm giữ tới đáo hạn (HTM) quý 4 tăng gần 40% lên 113.3 tỷ đồng.

Cùng với đà tăng của doanh thu, chi phí hoạt động quý 4 của SSI cũng tăng mạnh. Trong đó, chi phí môi giới tăng 12% lên hơn 357 tỷ đồng. Chi phí quản lý quý này tăng 30% so với cùng kỳ lên gần 100 tỷ đồng.

Luỹ kế cả năm 2023, tổng doanh thu đạt 6.893 tỷ đồng và lợi nhuận trước thuế của SSI đạt 2.705 tỷ đồng, lần lượt tăng 12% và 35% so với năm 2022.

Trước đó, Chứng khoán MB (MBS) là doanh nghiệp đầu tiên trong khối chứng khoán công bố lãi lớn trong quý 4 và cả năm 2023. Theo đó, trong quý vừa qua, MBS ghi nhận tổng doanh thu đạt 540 tỷ đồng, tăng 33% so với cùng kỳ năm ngoái. Lợi nhuận trước thuế đạt 201,2 tỷ đồng tăng 90% so với cùng kỳ năm ngoái. Kết quả cả năm 2023, MBS báo lãi trước thuế 716 tỷ đồng.

Tại nhiều công ty chứng khoán khác, kết quả kinh doanh cũng ghi nhận mức tăng trưởng ấn tượng về lợi nhuận trước thuế như KIS tăng 217%, ACBS tăng 403%, BSC tăng 242%, VIX tăng 219%...

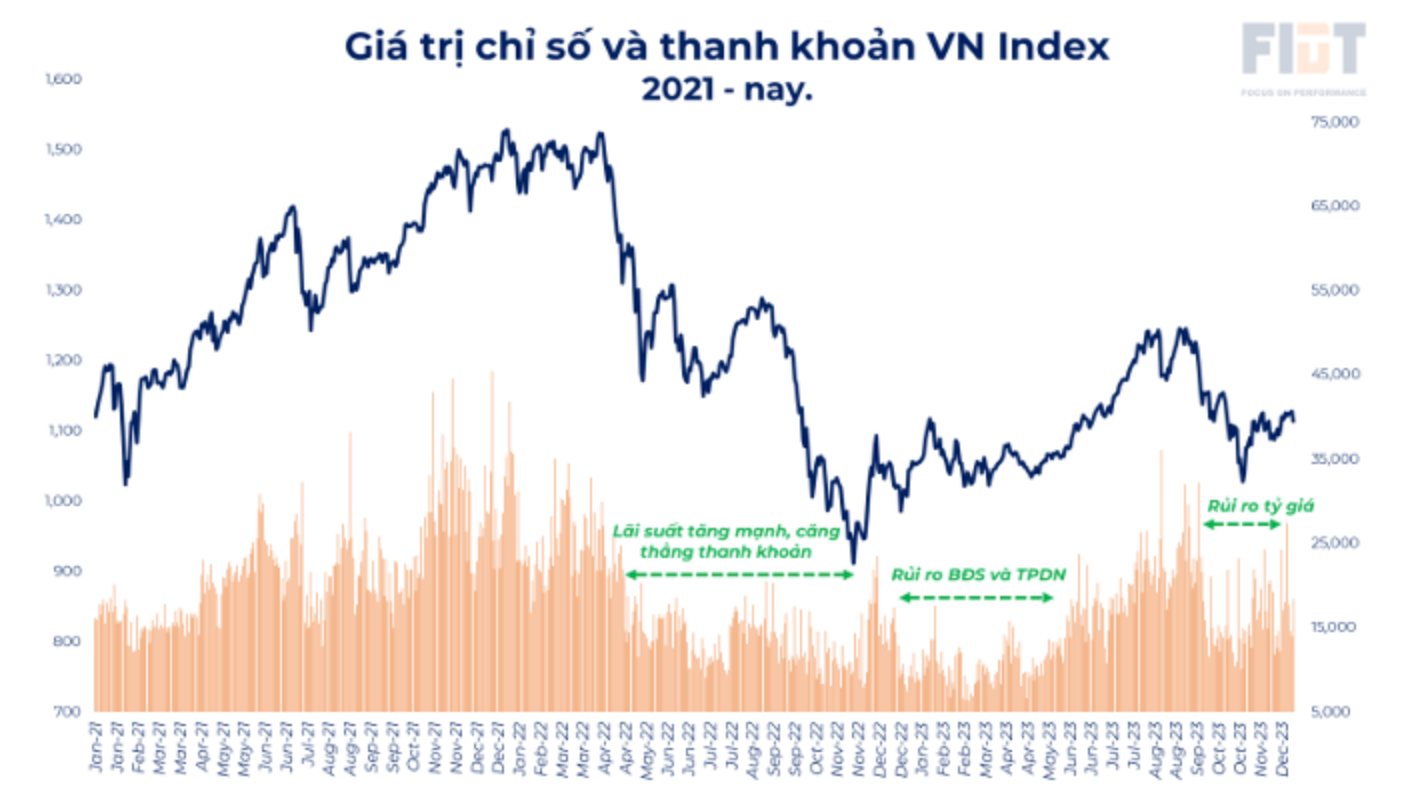

Năm 2023, kinh tế Việt Nam tiếp tục ghi nhận sự hồi phục trong quý 4/2023. Tăng trưởng tín dụng cả năm đạt 13,7% sau nhiều nỗ lực tháo gỡ khó khăn cho doanh nghiệp từ phía Chính phủ và Ngân hàng Nhà nước.

Thị trường chứng khoán ghi nhận một quý điều chỉnh sau khi tăng mạnh trong 2 quý liền trước đó. VN-Index kết thúc năm 2023 ở mức 1.129,93 điểm, tăng 12,2% so với năm 2022, vượt trội so với các chỉ số trong khu vực Đông Nam Á.

Sự hồi phục của nền kinh tế và thị trường chứng khoán là yếu tố cơ bản giúp các công ty chứng khoán hoạt động tăng trưởng doanh thu và lợi nhuận cao trong quý này, "kéo" tăng trưởng doanh thu và lợi nhuận của toàn năm.

KẾT QUẢ KINH DOANH “TEO TÓP”

Nhìn vào bức tranh lợi nhuận ngành chứng khoán trong quý 4/2023 và cả năm qua, dẫu có nhiều doanh nghiệp báo lãi lớn, song gam “màu sáng” không phải là bức tranh chung của toàn ngành sau 4 quý năm 2023. Ở chiều ngược lại, một số công ty chứng khoán vẫn đang chật vật xoay sở với khoản lỗ khổng lồ.

Đơn cử như Chứng khoán Tân Việt (TVSI) khi trong kỳ kinh doanh vừa qua, doanh thu hoạt động của công ty chỉ đạt 24,1 tỷ đồng, giảm 87,5% so với cùng kỳ năm trước.

Trong đó, hầu hết các mảng kinh doanh chính đều ghi nhận kết quả đi lùi. Đặc biệt, lãi từ các tài sản tài chính ghi nhận thông qua lãi/lỗ (FVTPL) giảm 80,2% về mức 11,5 tỷ đồng. Lãi từ các khoản cho vay và phải thu đạt 5,2 tỷ đồng, tương ứng giảm 88,6% so với cùng kỳ.

Doanh thu nghiệp vụ môi giới chứng khoán giảm 77,4% xuống mức 5,9 tỷ đồng. Doanh thu nghiệp vụ lưu ký cũng khoán giảm mạnh 98,6%, chỉ đạt 779,6 triệu đồng. Tương tự, doanh thu hoạt động tư vấn tài chính đạt 610,9 tỷ đồng, thấp hơn 73,1% so với cùng kỳ quý 4/2022.

Trong quý 4/2023, chi phí hoạt động giảm 84,8% về mức 25,4 tỷ đồng. Tuy nhiên, chi phí hoạt động tư vấn tài chính tăng vọt gấp 11 lần so với cùng kỳ, lên 1,1 tỷ đồng khiến TVSI tiếp tục báo lỗ trước thuế 62 tỷ đồng quý cuối năm.

Lũy kế cả năm 2023, TVSI thu về 202,3 tỷ đồng doanh thu hoạt động, giảm 92% so với năm trước. Công ty báo lỗ trước thuế lên đến 394 tỷ đồng, trong khi cùng kỳ năm 2022 lãi ròng 250 tỷ đồng.

Tại chứng khoán JB Việt Nam (JBSV), doanh thu trong quý 4/2023 đạt hơn 26 tỷ đồng, tăng 47,9% so với cùng kỳ năm 2022. Trong đó, chiếm phần lớn là lãi từ các tài sản tài chính ghi nhận thông qua lãi/lỗ (10,7 tỷ đồng) và lãi từ các khoản đầu tư nắm giữ đến ngày đáo hạn (12,15 tỷ đồng).

Doanh thu tăng mạnh so với cùng kỳ, song chi phí tăng đột biến khiến JBSV lỗ sau thuế hơn 10,8 tỷ đồng, trong khi cùng kỳ ghi nhận lãi 2 tỷ đồng. Cụ thể, chi phí hoạt động trong quý 4 tăng 40,3% lên 3,9 tỷ đồng; chi phí tài chính tăng gấp 10 lần lên 3,4 tỷ đồng; chi phí quản lý tăng 140%, đạt 29,8 tỷ đồng; chi phí khác ở mức 1 tỷ đồng, trong khi cùng kỳ không phát sinh.

Theo giải trình của JBSV, đây là chi phí quản lý và chi phí quảng cáo khuyến mại mà công ty đã mạnh tay chi trong kỳ.

Cùng cảnh ngộ, Chứng khoán Bảo Minh (BMSC) báo lỗ trước thuế quý 4/2023 hơn 54,7 tỷ đồng, thu hẹp hơn so với mức lỗ gần 100 tỷ đồng trong quý 4/2022. Luỹ kế cả năm 2023, công ty ghi nhận lãi trước thuế 105,5 tỷ đồng, trong khi năm 2022 lỗ 120 tỷ đồng.

Ngoài ra, một số đơn vị như Chứng khoán Stanley Brothers (SBSI), Chứng khoán EuroCapital (ECC), Chứng khoán SaigonBank Berjaya (SBBS) cũng lần lượt báo lỗ với mức lỗ không quá 1 tỷ đồng. Doanh thu hoạt động chưa đủ bù chi phí hoạt động, chi phí quản lý là nguyên nhân khiến các công ty chứng khoán này phải báo lỗ quý 4/2023.

Trên thực tế, diễn biến giằng co của thị trường trong quý 4 đã khiến kết quả kinh doanh của loạt doanh nghiệp chứng khoán chịu đả kích lớn. VN-Index lình xình trong xu hướng sideway-down, đồng thời thanh khoản sụt giảm sâu. Thanh khoản giao dịch khớp lệnh sàn HOSE trung bình đạt 15.000 tỷ đồng/phiên, sụt giảm hơn 11% so với năm 2022.

Sự thăng trầm của thị trường đã đặt ra nhiều thách thức cho hoạt động kinh doanh của các công ty chứng khoán. Thị trường không còn sôi động khiến nguồn thu sụt mạnh đặc biệt từ mảng môi giới. Không những vậy, môi trường cạnh tranh ngày càng gay gắt khi có thêm nhiều công ty chứng khoán tham gia vào cuộc đua “zero fee”, giảm phí môi giới cũng phần nào ảnh hưởng đến nguồn thu này.

Mặt khác, ngoại trừ một số trụ cột nhóm ngân hàng tăng mạnh nâng đỡ thị trường, hầu hết các nhóm cổ phiếu đều đi ngang, thậm chí quay đầu điều chỉnh trong suốt quý cuối năm 2023. Điều này tác động trực tiếp khiến hoạt động tự doanh của các công ty chứng khoán kém hiệu quả so với quý 3 bùng nổ trước đó.

“CỔ CHỨNG” VẪN LÀ TÂM ĐIỂM ĐẦU TƯ NĂM 2024

Về triển vọng cổ phiếu nhóm ngành chứng khoán trong năm 2024, phần lớn giới phân tích đều cho rằng, nhóm này đang sở hữu nhiều động lực hơn so với mặt bằng chung của các nhóm ngành vẫn sẽ tiếp tục thu hút dòng tiền.

Theo FIDT, những kỳ vọng về của nhóm công ty chứng khoán trong 2024 chủ yếu đến từ kỳ vọng diễn biến chỉ số và thanh khoản tích cực hơn nhờ nhiều yếu tố hỗ trợ, giúp kết quả kinh doanh khởi sắc ở cả hai mảng môi giới và tự doanh. Còn trong trung và dài hạn, câu chuyện KRX và nâng hạng sẽ vẫn là tâm điểm chính. Nhóm phân tích FIDT lưu ý SSI, HCM, VCI và VND khi đây là nhóm cổ phiếu những doanh nghiệp đầu ngành, có thế mạnh riêng vượt hơn so với mặt bằng chung.

Bước năm 2024, FIDT đánh giá chỉ số và thanh khoản sẽ tiếp tục cải thiện nhờ 4 yếu tố: kỳ vọng thẩm thấu chính sách hỗ trợ vào nền kinh tế; lãi suất ở vùng thấp trong lịch sử; áp lực tỷ giá gần như không còn; tăng trưởng EPS từ mức nền thấp ở một loạt nhóm ngành.

“Thanh khoản hồi phục sẽ có lợi rất lớn cho mảng môi giới và cho vay ký quỹ (margin) khi số lượng nhà đầu tư cũng như nhu cầu sử dụng đòn bẩy tăng trở lại. Trong khi chỉ số hồi phục từ mức định giá rẻ sẽ giúp danh mục tự doanh khởi sắc, từ đó thúc đẩy tăng trưởng kết quả kinh doanh của các công ty chứng khoán”, báo cáo của FIDT nêu.

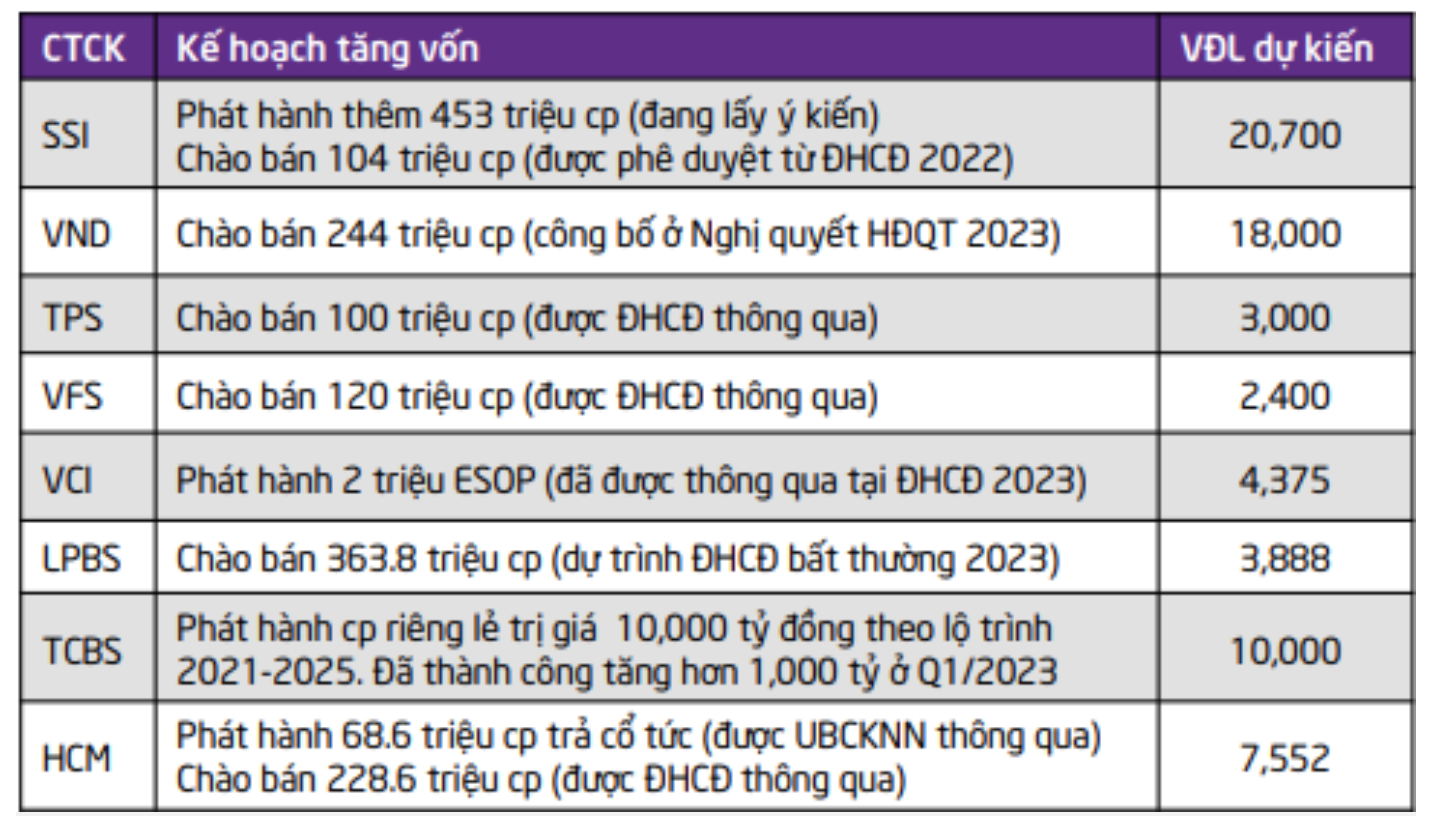

Kỳ vọng này cũng phần nào được củng cố thông qua động thái sôi động trở lại trong cuộc đua tăng vốn vào cuối năm của nhiều doanh nghiệp trong ngành, dẫn đầu bởi SSI, HSC, ACBS hay VNDirect

Trong báo cáo chiến lược mới công bố gần đây, Chứng khoán TPS chỉ ra cho vay margin là hoạt động có đóng góp lớn trong hoạt động của các công ty môi giới chứng khoán với tỷ trọng 40,9% trên tổng lợi nhuận gộp, tại quý 3/2023.

Tuy nhiên, trái với đà tăng tốt ở doanh thu, biên lợi nhuận gộp của hoạt động cho vay tiếp tục thu hẹp khi các công ty chứng khoán đang sử dụng chiến lược cạnh tranh về lãi vay để thúc đẩy nhu cầu đầu tư sau khi thị trường trải qua năm 2022 đầy biến động. Cụ thể, một số công ty đã đưa ra các gói vay thời gian ngắn với lãi suất bằng 0% hoặc các chính sách giảm lãi vay, từ đó khiến cho lợi nhuận không có sự cải thiện tương xứng.

Điểm tích cực là dư địa của hoạt động cho vay vẫn còn khá lớn khi tỷ lệ cho vay trên vốn chủ sở hữu của ngành này chỉ đạt 0,8 lần, còn cách xa ngưỡng quy định (2 lần). Trong đó, các công ty chứng khoán có vốn hóa lớn vẫn duy trì tốt tỷ lệ này mặc cho dư nợ đã tăng cao trong quý 3/2023, trái ngược với diễn biến tại nhóm có vốn hóa nhỏ hơn.

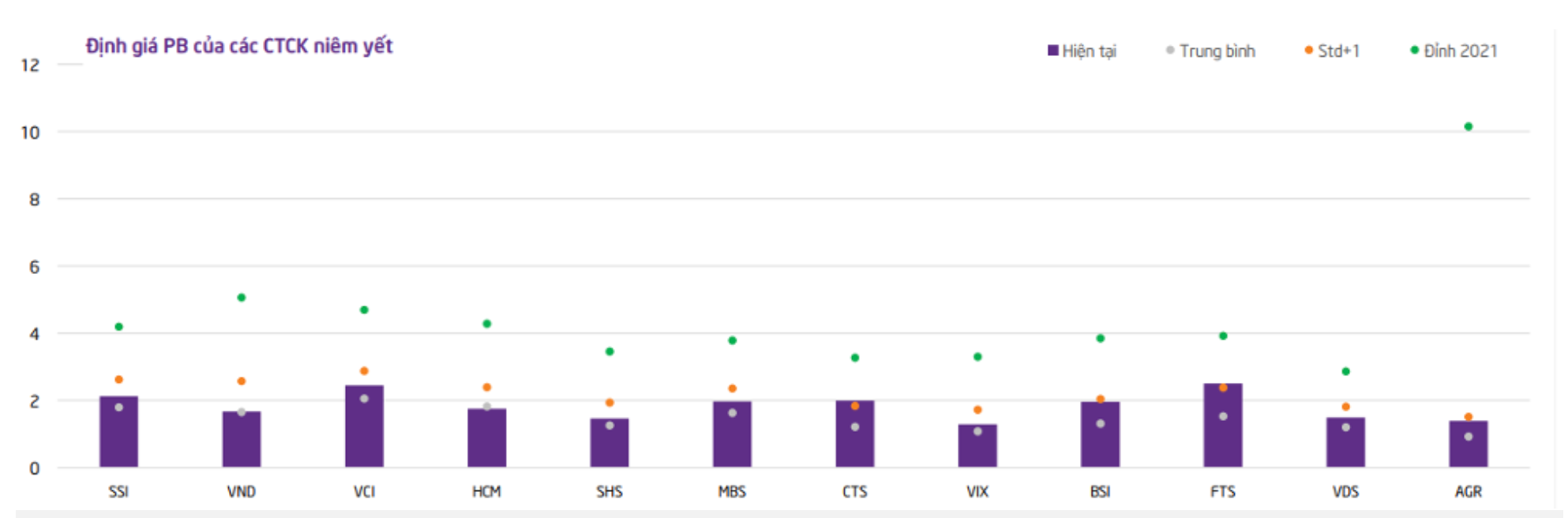

Về mặt định giá, P/B hiện tại của nhóm cổ phiếu chứng khoán niêm yết đang cao hơn mức trung bình 5 năm gần nhất. TPS cho rằng, hiện tại các công ty đã bước qua giai đoạn khó khăn nhất đồng thời kết quả kinh doanh có thể đã tạo đáy ở quý 1/2023. Cùng với đó, triển vọng của thị trường ở năm 2024 được dự báo sẽ tích cực hơn.

Do đó, TPS khuyến nghị các cổ phiếu có mức định giá theo P/B chưa tăng quá nhiều so với trung bình 5 năm gần nhất, thị phần thuộc nhóm dẫn đầu và dư địa mở rộng hoạt động cho vay sẽ là cơ hội đầu tư trong thời gian tới.

Bên cạnh đó, yếu tố rủi ro cho tăng trưởng của công ty chứng khoán năm nay có thể đến từ: sự cạnh tranh ngày càng tăng; chất lượng tư vấn và niềm tin của nhà đầu tư; rủi ro danh mục đầu tư; hoạt động tư vấn, bảo lãnh phát hành trái phiếu trì trệ.

Theo ước tính của VinaCapital, nếu thị trường chứng khoán Việt Nam được nâng hạng thì tỷ trọng cổ phiếu Việt Nam sẽ chiếm khoảng từ 0,7% - 1,2% trong rổ chỉ số thị trường mới nổi của MSCI và FTSE Russell. Dòng vốn nước ngoài có thể đổ thêm vào thị trường chứng khoán Việt Nam lên tới 5 - 8 tỷ USD.

Cùng với xu hướng tăng của thị trường chung, chứng khoán được nhận định sẽ là ngành hưởng lợi do dòng tiền nhàn rỗi chảy vào mạnh hơn khi các kênh đầu tư khác chưa hấp dẫn.

"Lợi nhuận của các công ty chứng khoán tăng nhanh, từ mức tăng 14% trong năm 2023 lên 38% trong năm 2024 bởi kỳ vọng lãi suất thấp hơn sẽ hỗ trợ giao dịch ký quỹ nhiều hơn. Các hoạt động ngân hàng đầu tư bị hoãn vào năm ngoái do nền kinh tế chậm chạp có khả năng sẽ được tiếp tục trong năm nay", chuyên gia của VinaCapital dự báo.