Sau giai đoạn đầu năm trầm lắng, hoạt động phát hành trái phiếu doanh nghiệp riêng lẻ đã khởi sắc trong tháng 4, tuy nhiên thị trường cũng ghi nhận không ít vi phạm từ các tổ chức phát hành.

THỊ TRƯỜNG KHỞI SẮC, VI PHẠM CŨNG NHIỀU LÊN

Mới đây, Dragon Capital đã công bố báo cáo về thị trường trái phiếu tháng 4/2025. Theo dữ liệu từ quỹ ngoại này, thị trường trái phiếu doanh nghiệp trong tháng qua ghi nhận khởi sắc hơn so với đầu năm.

Sau quý 1/2025 trầm lắng với 13 trái phiếu được phát hành mới với tổng khối lượng chỉ đạt 25,1 nghìn tỷ, thị trường tháng 4 sôi động hơn với 21 trái phiếu được phát hành, đạt 34,1 nghìn tỷ đồng, gấp 1,4 lần khối lượng của cả quý trước đó.

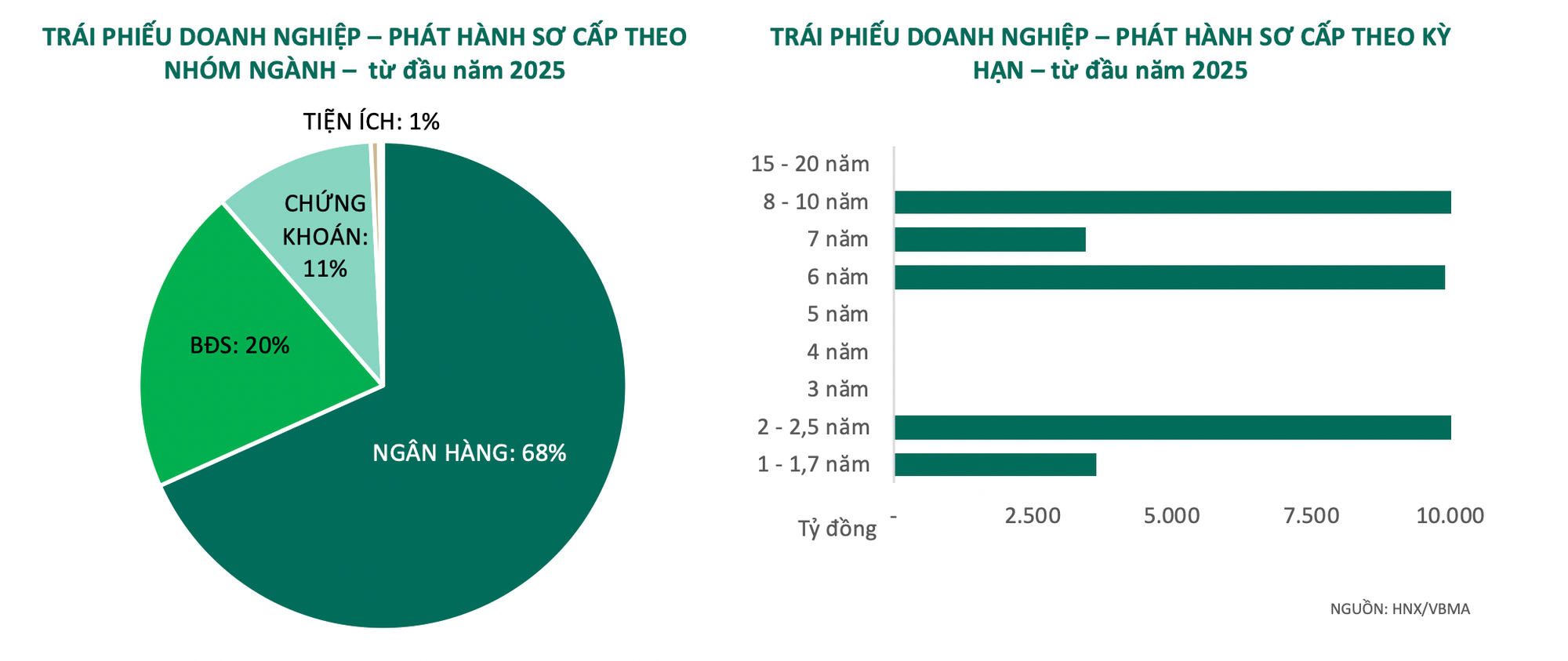

Tính từ đầu năm, toàn thị trường có 34 trái phiếu doanh nghiệp được phát hành với tổng giá trị 59,2 nghìn tỷ đồng. Trong đó, trái phiếu doanh nghiệp phát hành riêng trong tháng 4 chiếm 61,8% về số lượng và 57,5% về giá trị.

Về hình thức, nhóm trái phiếu phát hành ra công chúng chiếm tỷ trọng cao trong 4 tháng đầu năm với 13/34 trái phiếu mới. Theo đó, giá trị phát hành đạt 27,1 nghìn tỷ, tương đương 45,7% tổng giá trị lũy kế năm. Trong đó, 11 trái phiếu được phát hành bởi các ngân hàng thương mại cổ phần, chiếm 80,4% về giá trị; 2 trái phiếu còn lại được phát hành bởi các công ty chứng khoán.

Về nhóm ngành, các ngân hàng thương mại cổ phần tiếp tục dẫn dắt thị trường với 24 trái phiếu có giá trị 40,4 nghìn tỷ đồng, đóng góp 68% tổng lượng phát hành. Nhóm bất động sản đánh dấu sự trở lại với 12 nghìn tỷ đồng, chiếm tỷ trọng 20%, trong đó 3/4 trái phiếu từ tập đoàn Vingroup. Lượng trái phiếu phát hành mới còn lại thuộc nhóm chứng khoán (11%) và tiện ích (1%).

Trong khi đó, dữ liệu từ Sở Giao dịch Chứng khoán Hà Nội (HNX) cho biết, ngân hàng tiếp tục là nhóm áp đảo thị trường trái phiếu doanh nghiệp tháng 4/2025, với khoảng 24,3 nghìn tỷ đồng, chiếm 64% tổng lượng vốn huy động trong tháng và gấp gần 3 lần cùng kỳ. Các nhà băng chủ yếu vay ngắn hạn từ 2-3 năm, lãi suất trung bình 5,3%/năm, tăng so với mức 3,9%/năm của tháng 4 năm ngoái.

Lũy kế 4 tháng, thị trường đã ghi nhận tổng cộng khoảng 42,4 nghìn tỷ đồng trái phiếu được phát hành (theo số liệu của HNX cập nhật đến 29/4), tăng khoảng 23%.

Techcombank tiếp tục nổi bật khi thu về tổng cộng 13,5 nghìn tỷ đồng từ trái phiếu trong những tháng đầu năm. Các lô của ngân hàng này đều có kỳ hạn 2-3 năm, lãi suất cố định từ 5,1-5,2%/năm. MSB theo sau với 4 nghìn tỷ đồng kỳ hạn 3 năm, lãi suất 5,3%/năm. VietinBank phát hành 2 lô kỳ hạn dài 8 và 15 năm, lãi suất mỗi năm lần lượt 5,88% và 6,35%.

Một số khác như ABBank, ACB và PGBank cũng tích cực gọi vốn. Đáng chú ý, PGBank và ABBank trả lãi cao nhất, từ 5,7-6%/năm cho các trái phiếu kỳ hạn 2 năm. Riêng ACB trong 2 tháng gần nhất đã huy động tổng cộng 3 nghìn tỷ đồng.

Ở nhóm tài chính ngoài ngân hàng, Chứng khoán Kỹ thương (TCBS) tái xuất thị trường sau gần 9 tháng với lô trái phiếu 500 tỷ đồng, kỳ hạn 3 năm, lãi suất 7,5%/năm. Mức lãi này thấp hơn so với những lô phát hành trong năm trước. Trong khi đó, vào tháng 3, Chứng khoán Rồng Việt (VDSC) cũng huy động được 500 tỷ đồng với lãi suất 8,2%/năm.

Kinh doanh F88 - doanh nghiệp hoạt động trong lĩnh vực tài chính tiêu dùng duy trì nhịp phát hành đều đặn. Trong tháng 4, công ty tiếp tục huy động thêm 150 tỷ đồng với kỳ hạn 12 tháng, lãi suất 10,5%/năm, ngang bằng các đợt phát hành cuối năm 2024.

Ở khu vực còn lại, Tập đoàn Vingroup dẫn đầu khi phát hành 3 lô trái phiếu trị giá 9 nghìn tỷ đồng trong tháng 4, kỳ hạn từ 24-38 tháng với lãi suất cố định 12-12.5%/năm.

Lĩnh vực bất động sản có sự góp mặt của Tư vấn và Kinh doanh Bất động sản TCO, chủ đầu tư dự án LUMIÈRE Evergreen tại Hà Nội, với lô trái phiếu 3 ngàn tỷ đồng, kỳ hạn 12 tháng, lãi suất 8,2%/năm. Mức lãi này thấp hơn đáng kể so với mức gần 9,6%/năm mà doanh nghiệp từng chào bán vào cuối năm ngoái.

Đáng chú ý, Truyền dẫn Nước sạch Xuân Mai - Hà Nội phát hành thành công lô trái phiếu kỳ hạn lên đến 20 năm với tổng giá trị hơn 317 tỷ đồng, lãi suất cố định 5,75%/năm. Đây là một trong những trái phiếu hiếm hoi trong lĩnh vực cấp nước có kỳ hạn dài, được bảo lãnh thanh toán bởi GuarantCo. Trước đó, vào cuối năm 2024, một doanh nghiệp cùng chung hệ sinh thái là Nước sạch Hòa Bình - Xuân Mai, cũng huy động thành công gần 875 tỷ đồng với đặc điểm tương tự.

Trong mảng ô tô, Tasco Auto huy động lô trái phiếu riêng lẻ đầu tiên trị giá 190 tỷ đồng, kỳ hạn 4 năm với lãi suất phát hành 10%/năm.

Bên cạnh điểm sáng về giá trị chào bán mới, thị trường cũng ghi nhận không ít vi phạm từ các tổ chức phát hành. Trong đó, nổi bật là các lô trái phiếu của Đầu tư Năng lượng Nam Phương phát hành từ năm 2021-2022 nhưng không thực hiện đầy đủ nghĩa vụ trả nợ theo các nghị quyết đã thống nhất. Tổng giá trị đang lưu hành của các lô này gần 1,5 nghìn tỷ đồng.

Một trường hợp khác là Phần mềm Diệt Virus BKAV - chủ sở hữu lô trái phiếu BKPCB2124001 - bị Chứng khoán VNDIRECT báo cáo vi phạm do không thanh toán đúng hạn, phát sinh nghĩa vụ nợ mới nhưng chưa được nhà đầu tư đồng thuận. Tổng giá trị trái phiếu đang lưu hành là hơn 163 tỷ đồng.

VNDIRECT cũng báo cáo lên cơ quan chức năng việc công ty con của Crystal Bay tăng vốn mà chưa có sự thống nhất với đại diện người sở hữu trái phiếu.

Loạt trái phiếu liên quan đến nhóm Bamboo Capital như Tracodi, BCG Land, Đầu tư và Dịch vụ HELIOS, và Đầu tư Thương mại Dịch vụ Gia Khang cũng bị báo cáo vi phạm bởi Chứng khoán Tiên Phong (TPS).

Ngoài ra, các khoản vay của Đầu tư Năng lượng Hoàng Sơn, Đầu tư Năng lượng Hoàng Sơn 2, BB Power Holdings và Novaland dù đã được gia hạn từ 15-24 tháng sau khi Nghị định 08/2023 có hiệu lực cũng không được thanh toán đầy đủ khi đến hạn mới, gây lo ngại về khả năng thực hiện nghĩa vụ của tổ chức phát hành.

NHIỀU NHÓM NGÀNH TĂNG CƯỜNG PHÁT HÀNH TRÁI PHIẾU

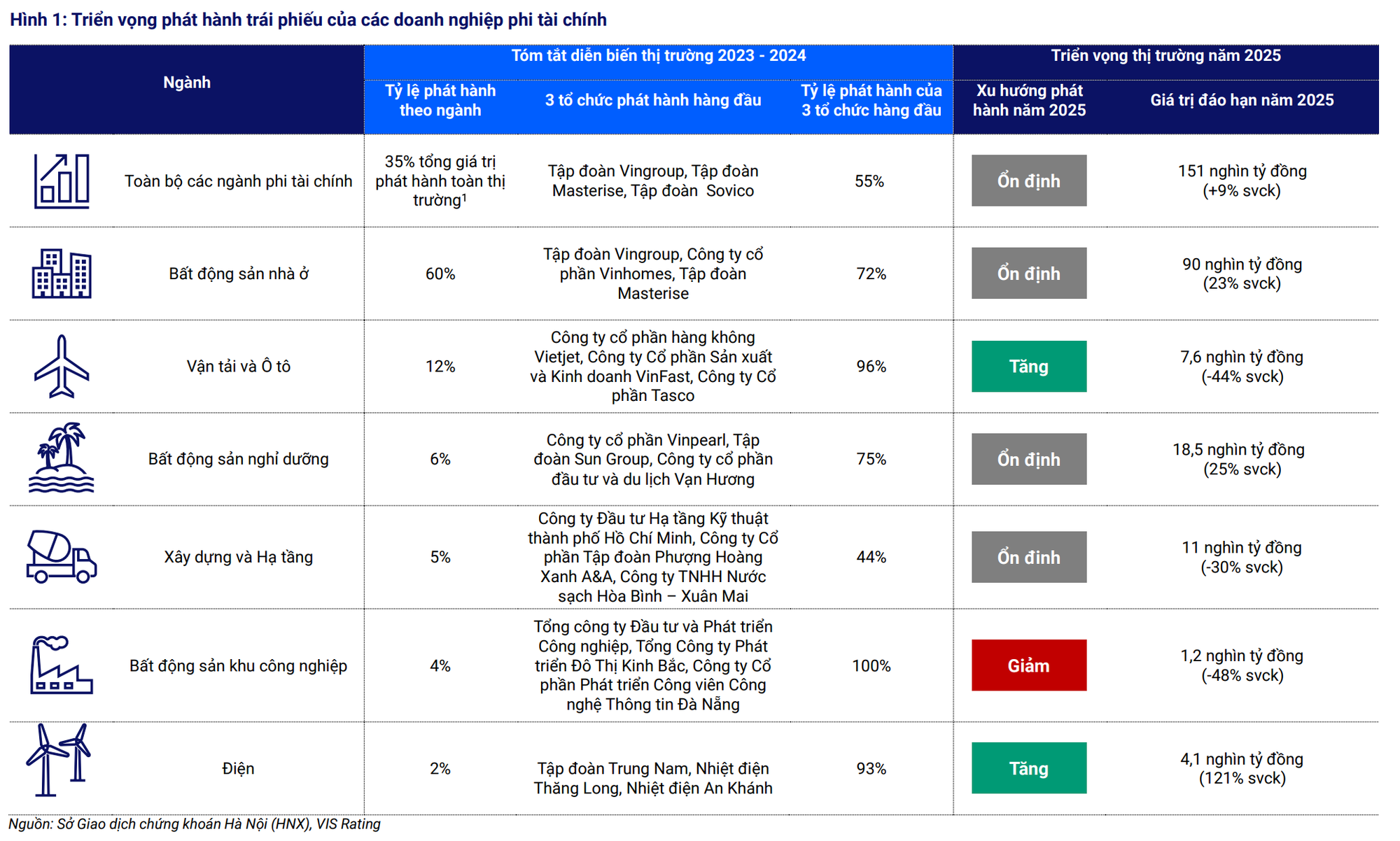

Trong một phân tích mới đây, các chuyên gia của VIS Rating cho rằng, hoạt động phát hành trái phiếu của các doanh nghiệp phi tài chính năm 2025 được dự báo duy trì ổn định. Các chủ đầu tư bất động sản nhà ở sẽ tiếp tục là động lực chính cho thị trường. Trong khi đó, ngành ô tô và điện có tiềm năng tăng trưởng mạnh mẽ về phát hành mới. Ngược lại, các doanh nghiệp bất động sản công nghiệp có thể đối mặt với khó khăn do những lo ngại về rủi ro thuế quan.

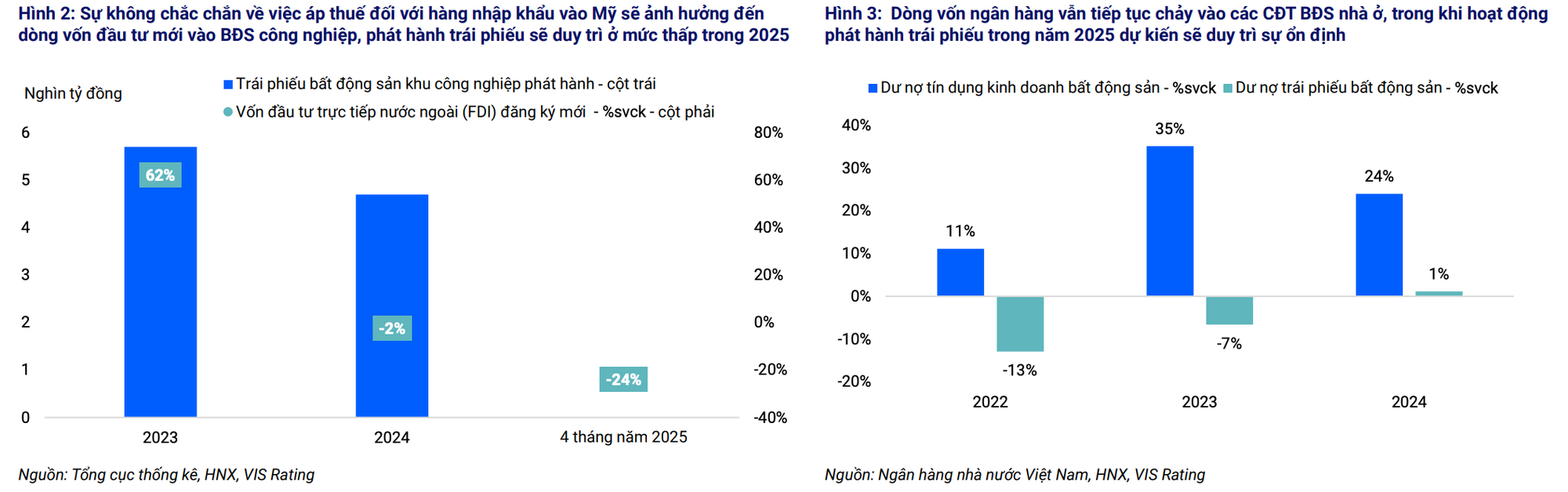

Theo VIS Rating, vốn đầu tư trực tiếp nước ngoài (FDI) đăng ký mới tiếp tục ghi nhận sự sụt giảm, với mức giảm 24% trong 4 tháng đầu năm 2025, sau khi đã giảm 3% so với cùng kỳ năm trước.

Những bất ổn xoay quanh việc áp thuế đối với hàng nhập khẩu vào Mỹ được cho là sẽ ảnh hưởng đến hoạt động đầu tư và phát triển các dự án bất động sản khu công nghiệp mới. Điều này có thể khiến các chủ đầu tư trì hoãn việc mở rộng kinh doanh và các khoản đầu tư mới.

Mặc dù từ đầu năm 2024, các chủ đầu tư bất động sản khu công nghiệp đã hưởng lợi từ việc tiếp cận tín dụng ngân hàng dễ dàng hơn (tổng dư nợ ngân hàng của 30 chủ đầu tư bất động sản khu công nghiệp niêm yết hàng đầu tăng 34% trong năm 2024), hoạt động phát hành trái phiếu của nhóm này dự kiến vẫn sẽ hạn chế trong năm 2025.

Trái lại, các tổ chức phát hành thuộc ngành bất động sản dân cư (bao gồm cả phân khúc nghỉ dưỡng), ô tô và điện được kỳ vọng sẽ có triển vọng tăng trưởng mạnh mẽ hơn. Trong đó, nhu cầu nội địa và các chính sách hỗ trợ từ chính phủ là những yếu tố thúc đẩy chính.

Các doanh nghiệp bất động sản dân cư, bao gồm cả phân khúc nghỉ dưỡng, dự kiến sẽ đẩy nhanh tiến độ phát triển dự án khi hoàn tất các thủ tục pháp lý và nhu cầu mua nhà ở đang tăng cao. Tốc độ tăng trưởng trái phiếu phát hành trong năm 2025 của ngành này được dự báo tương đương mức 13% của năm 2024.

Đối với ngành ô tô, việc xóa bỏ thuế nhập khẩu linh kiện ô tô từ tháng 2/2025 được xem là yếu tố hỗ trợ tích cực. Các doanh nghiệp như VinFast và Tasco có kế hoạch mở rộng sản xuất trong nước và có thể tìm đến thị trường trái phiếu để huy động vốn. Hoạt động phát hành trái phiếu trong ngành ô tô được kỳ vọng sẽ duy trì ở mức cao, tương đương với mức tăng 33% so với cùng kỳ năm 2024.

Trong lĩnh vực điện, những tiến triển tích cực gần đây về cơ chế giá cho các dự án năng lượng tái tạo mới được cho là sẽ cải thiện tính khả thi của dự án và thúc đẩy doanh nghiệp mở rộng đầu tư. Do đó, hoạt động phát hành trái phiếu ngành điện dự kiến sẽ tăng mạnh vào cuối năm 2025.

Mặc dù tổng giá trị trái phiếu phi tài chính đáo hạn trong năm 2025 đạt 151 nghìn tỷ đồng, tăng 9% so với cùng kỳ năm trước, rủi ro tái cơ cấu nợ được đánh giá là sẽ được kiểm soát tốt. Trong 4 tháng đầu năm 2025, nhiều tổ chức đã chủ động mua lại và thanh toán trái phiếu trước hạn, với tổng giá trị tăng 97% so với cùng kỳ năm trước.

Đối với các doanh nghiệp có dòng tiền yếu, việc kéo dài kỳ hạn trái phiếu được xem là một giải pháp khả thi để tránh rủi ro tái cơ cấu nợ. Thanh khoản thị trường trái phiếu cải thiện cũng sẽ hỗ trợ các tổ chức phát hành trong quá trình tái cơ cấu nợ. Đáng chú ý, có tới 73% trong số 13,2 nghìn tỷ đồng trái phiếu mới phát hành trong 4 tháng đầu năm có mục đích sử dụng vốn là tái cơ cấu nợ.

Theo VIS Rating, khoảng 60% số trái phiếu đáo hạn trong năm 2025 thuộc lĩnh vực bất động sản nhà ở. Với triển vọng thị trường thuận lợi và khả năng tiếp cận hiệu quả các nguồn vốn, các chủ đầu tư được kỳ vọng sẽ thuận lợi trong việc thanh toán trái phiếu đáo hạn hoặc đạt được thỏa thuận gia hạn kỳ hạn với các trái chủ.

Đối với ngành điện, khoảng 30% trong tổng số 4,1 nghìn tỷ đồng giá trị trái phiếu đáo hạn có liên quan đến các dự án điện tái tạo chuyển tiếp, hiện đang trong tình trạng chậm trả gốc và lãi. Hoạt động thanh toán trái phiếu, bao gồm cả các khoản mua lại trước hạn, đã tăng gấp đôi trong bốn tháng đầu năm 2025. Tuy nhiên, việc các dự án này hoàn tất thỏa thuận giá bán điện và bắt đầu vận hành thương mại được kỳ vọng sẽ cải thiện dòng tiền, từ đó nâng cao khả năng thanh toán các nghĩa vụ nợ.