Trong bối cảnh lạm phát leo thang, người tiêu dùng đang có xu hướng chi tiêu nghiêng hẳn về phía các mặt hàng tiêu dùng thiết yếu, các mặt hàng khác bị cắt giảm mạnh. Thêm vào đó là áp lực từ cạnh tranh giá gay gắt giữa những doanh nghiệp đầu ngành và lãi vay tăng khiến kết quả kinh doanh 6 tháng đầu năm của nhiều doanh nghiệp bán lẻ niêm yết vẫn chưa thể khởi sắc.

Đặc biệt, các mảng tiêu dùng không thiết yếu phản ảnh rõ rệt sự ảnh hưởng từ cắt giảm chi tiêu của người tiêu dùng tới lợi nhuận doanh nghiệp có tỷ trọng doanh thu phụ thuộc vào mảng này.

HẦU BAO THẮT CHẶT, LỢI NHUẬN LAO ĐAO

Lạm phát khiến tiêu dùng giảm đồng thời cũng gây áp lực lên chi phí cho các doanh nghiệp bán lẻ. Chi phí logistics và chi phí lao động tăng, nhưng doanh nghiệp khó chuyển phần tăng này cho người tiêu dùng trong bối cảnh nhu cầu yếu. Thậm chí, doanh nghiệp bán lẻ ICT & CE (thiết bị di động và điện máy) phải giảm giá bán nhiều hơn để thúc đẩy doanh thu, qua đó giảm hàng tồn kho và bảo toàn dòng tiền khiến tỷ suất lợi nhuận bị siết chặt. Do đó, nhiều ông lớn bán lẻ ICT & CE đều ghi nhận mức lợi nhuận giảm sâu so với cùng kỳ.

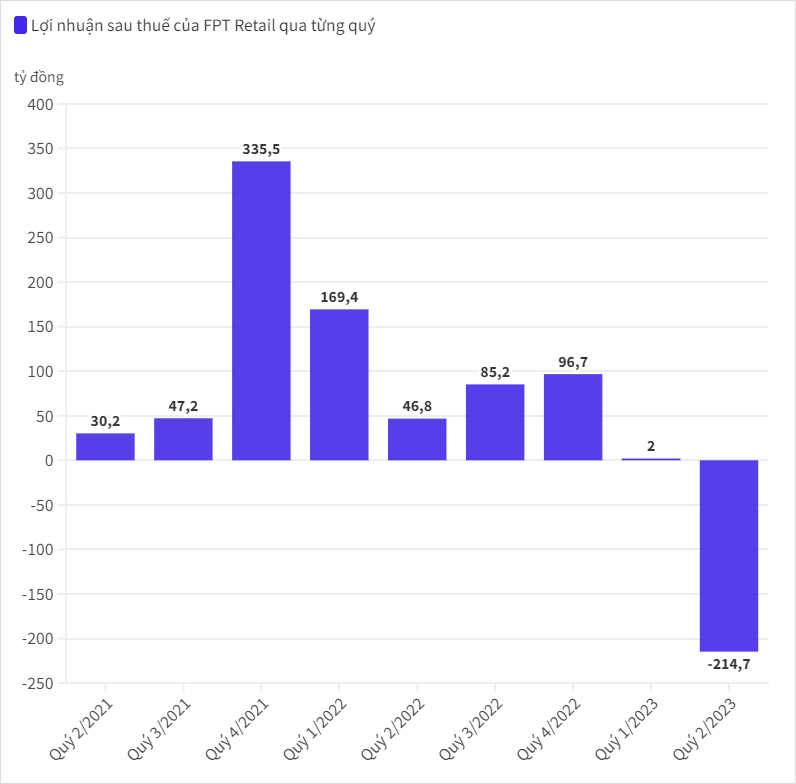

Trong đó, bất ngờ nhất phải kể đến FPT Retail khi công ty mẹ báo lỗ quý 2/2023 lên đến 252 tỷ đồng, doanh thu thuần là 3.605 tỷ đồng, giảm 18% so với cùng kỳ.

Theo giải trình từ phía FPT Retail, nguyên nhân doanh thu công ty mẹ sụt giảm là do cầu hàng hóa tiếp tục giảm mạnh khi người tiêu dùng thắt chặt chi tiêu, đặc biệt với những mặt hàng giá trị cao, không thiết yếu vì điều kiện vĩ mô không thuận lợi: xuất nhập khẩu giảm, thu nhập giảm, thất nghiệp tăng,... Bên cạnh đó, mức độ cạnh tranh trong ngành bán lẻ điện tử tiếp tục diễn ra mạnh mẽ khi các nhà bán lẻ cạnh tranh giá bán để giành thị phần.

Xét trên góc độ hợp nhất, trong quý 2/2023, FPT Retail báo lỗ sau thuế 214,7 tỷ đồng mặc dù doanh thu hợp nhất quý này đạt 7.170 tỷ đồng, tăng 15,4% so với cùng kỳ.

Trong 6 tháng đầu năm, hệ thống nhà thuốc Long Châu của FPT Retail đã mở mới 306 nhà thuốc, hiệu quả kinh doanh cửa hàng được duy trì với doanh thu trung bình đạt hơn 1 tỷ đồng/cửa hàng/tháng. Dù cho Long Châu đóng góp đáng kể vào tăng trưởng doanh thu hợp nhất toàn công ty, nhưng lợi nhuận của chuỗi Long Châu chưa đủ lớn để bù đắp phần lỗ đến từ mảng bán lẻ ICT của công ty mẹ.

Do đó, lũy kế 6 tháng đầu năm, FPT Retail ghi nhận doanh thu thuần hợp nhất là 14.924 tỷ đồng, tăng 7% so với cùng kỳ nhưng lại lỗ sau thuế 213 tỷ đồng. Riêng lỗ ròng thuộc về cổ đông công ty mẹ là 223,7 tỷ đồng.

Một ông lớn bán lẻ khác là Công ty Cổ phần Thế giới di động (mã chứng khoán: MWG) cũng ghi nhận kết quả kinh doanh khá khiêm tốn. Theo báo cáo tài chính quý 2/2023, MWG ghi nhận doanh thu 29.464 tỷ đồng, giảm 14% so với cùng kỳ năm 2022, biên lãi gộp giảm từ 21,4% xuống còn 18,5%. Lãi sau thuế quý 2 của MWG chỉ vỏn vẹn 17,4 tỷ đồng, trong khi cùng kỳ năm ngoái vẫn lãi lớn 1.131 tỷ đồng. Đây là quý có lợi nhuận thấp nhất từ trước đến nay của MWG.

MWG cho biết, sức mua điện thoại điện máy nói chung suy yếu từ quý 4/2022 và chưa có dấu hiệu hồi phục trong nửa đầu năm 2023 (ngoại trừ máy lạnh và quạt). Để thu hút thêm khách hàng mới đồng thời giữ chân khách hàng hiện hữu, công ty đã thực hiện chiến dịch “giá rẻ quá” từ cuối tháng 3/2023 với các khuyến mãi hấp dẫn. Theo đó, MWG đã hạ giá sản phẩm điện thoại, laptop, điện máy để cạnh tranh với các doanh nghiệp trong ngành trong bối cảnh sức cầu yếu ớt.

Lãi ròng giảm mạnh là hậu quả của chiến dịch này nhưng ở mặt tích cực, công ty đã nhận về thị phần ở nhiều nhóm hàng, nhất là ở sản phẩm Apple.

Lũy kế 6 tháng đầu năm 2023, doanh thu của công ty đạt 56.570 tỷ đồng, giảm 20% so với cùng kỳ năm trước. Lợi nhuận sau thuế chưa đến 39 tỷ đồng, bốc hơi khoảng 98% so với số lãi đạt được nửa đầu năm ngoái.

Câu chuyện sức cầu giảm kéo lùi lợi nhuận cũng diễn ra ở Công ty Cổ phần Thế giới số (Digiworld, mã chứng khoán: DGW). Trong quý 2, Digiworld ghi nhận doanh thu giảm nhẹ 6% so với cùng kỳ, đạt gần 4.596 tỷ đồng. Trong đó, mảng điện thoại vẫn luôn đem lại doanh thu lớn nhất cho Digiworld với 2.190 tỷ đồng , chiếm 48% cơ cấu doanh thu của Digiworld nhưng lại giảm 19% so với cùng kỳ. Theo sau là mảng laptop và máy tính với doanh thu 1.342 tỷ đồng, chiếm 29% cơ cấu doanh thu.

Tính chung 6 tháng đầu năm, Digiworld đạt doanh thu 8.556 tỷ đồng, lợi nhuận sau thuế đạt 162 tỷ đồng, lần lượt giảm 28,2% và 53,4% so với cùng kỳ năm ngoái.

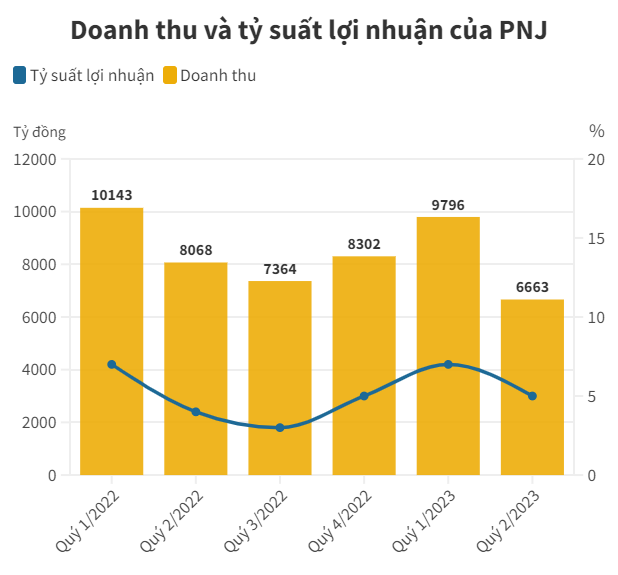

Cũng trong mảng tiêu dùng không thiết yếu, trang sức được xem là mảng đang chịu ảnh hưởng. Điều này thể qua sự đi ngang về tăng trưởng về lợi nhuận của PNJ - một ông lớn bán lẻ trang sức, phụ kiện.

Cụ thể, doanh thu thuần quý 2/2023 của Công ty Cổ phần Vàng bạc Đá quý Phú Nhuận (mã chứng khoán: PNJ) giảm 17,4% so với cùng kỳ, còn hơn 6.663 tỷ đồng, biên lãi gộp đi ngang ở mức 18%. Mặc dù PNJ đã tiết giảm đáng kể chi phí bán hàng, chi phí quản lý doanh nghiệp trong quý 2 nhưng kết quả lãi ròng vẫn đi lùi 8% so cùng kỳ, còn gần 338 tỷ đồng.

Lũy kế 6 tháng đầu năm, PNJ ghi nhận doanh thu thuần 16.459 tỷ đồng, giảm 10% so với cùng kỳ. Lợi nhuận ròng gần như đi ngang ở mức 1.086 tỷ đồng.

KỲ VỌNG NÀO CHO NGÀNH BÁN LẺ NỬA CUỐI NĂM

Theo dự báo của chứng khoán SSI, tiêu dùng không thiết yếu dự kiến sẽ vẫn yếu ít nhất là cho đến hết quý 3/2023 do những khó khăn trong nền kinh tế vĩ mô. Lạm phát có thể đạt đỉnh vào quý 3/2023 nhưng sẽ được kiểm soát trong phạm vi mục tiêu của chính phủ, do đó lãi suất có thể sẽ có dư địa giảm thêm. Lãi suất cho vay dự kiến sẽ phần nào bắt kịp tốc độ cắt giảm lãi suất huy động trong nửa cuối năm 2023, qua đó giúp giảm bớt áp lực tài chính đối với người tiêu dùng. Đồng thời với sự phục hồi trong xuất khẩu (dự kiến vào quý 4/2023), sẽ giúp thúc đẩy tiêu dùng từ cuối năm 2023 đến năm 2024.

Bên cạnh đó, áp lực chi phí lãi vay của các doanh nghiệp bán lẻ sẽ lắng xuống trong nửa cuối năm 2023, cùng với đà giảm của lãi suất cho vay cũng như mức tồn kho thấp hơn. Lợi nhuận của các doanh nghiệp bán lẻ sẽ tích cực trở lại từ quý 4/2023 đến năm 2024. Sự phục hồi lợi nhuận có thể được thúc đẩy nhờ (1) đẩy mạnh giải ngân các khoản vay tiêu dùng, (2) điều kiện kinh tế vĩ mô cải thiện, (3) các công ty có tình hình tài chính vững mạnh tăng thêm thị phần và (4) tỷ suất lợi nhuận cải thiện nhờ mức tồn kho thấp hơn sau đợt cạnh tranh gay gắt về giá trong quý 2/2023.

Triển vọng dài hạn của các doanh nghiệp bán lẻ sẽ phụ thuộc vào quá trình chuyển đổi từ thương mại truyền thống sang thương mại hiện đại và kế hoạch huy động vốn của các công ty, đây có thể là chỉ báo dẫn trước cho triển vọng tăng trưởng lợi nhuận. Tỷ lệ thâm nhập vào thương mại hiện đại của ngành ICT & CE hiện ở mức cao (theo ước tính chiếm khoảng 70-75% tổng thị trường). Trong khi đó, tỷ lệ thâm nhập vào thương mại hiện đại đối với mảng bách hóa và dược phẩm vẫn còn rất nhỏ (ước tính tỷ lệ thâm nhập ở mức 14% và 5% tổng thị trường). Riêng mảng trang sức có thương hiệu chiếm 60% tổng nhu cầu.