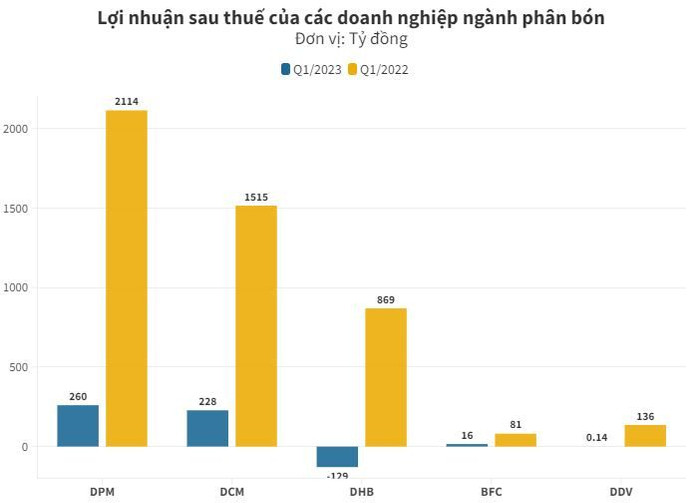

Đến thời điểm hiện tại, hầu hết các doanh nghiệp ngành phân bón đã công bố báo cáo tài chính quý 1/2023 với mức tăng trưởng giảm mạnh so với cùng kỳ năm trước. Như vậy, có thể nói rằng, sau khi đạt đỉnh các doanh nghiệp phân bón đã bước vào giai đoạn đi lùi báo hiệu triển vọng kém lạc quan hơn trong năm 2023…

Lợi nhuận quý 1 sụt giảm mạnh

Tổng công ty Phân hạch và Hóa chất Dầu khí (Đạm Phú Mỹ, mã chứng khoán: DPM) ghi nhận lợi nhuận quý 1/2023 của công ty sụt giảm mạnh so với cùng kỳ. Doanh thu thuần của công ty đạt 3.264 tỷ đồng, giảm 44% so với cùng kỳ năm trước. Giá vốn hàng bán giảm 8,8% còn 2,741 tỷ đồng đảm bảo lợi nhuận khai thác của doanh nghiệp giảm 81,5%.

Doanh thu tài chính tăng 50,3% so với quý 1 năm trước lên 70,2 tỷ đồng nhờ khoản trả trước tiền gửi tăng. Chi phí tài chính, chi phí bán hàng và chi phí quản lý doanh nghiệp lần lượt giảm 9%, 20% và 8%.

Kết quả, lợi nhuận sau thuế cổ đông công ty mẹ ở mức 260,2 tỷ đồng, giảm 87,7%. EPS giảm từ 5.391 đồng về còn 665 đồng. Đây là mức lợi nhuận thấp nhất của Đạm Phú Mỹ ghi nhận từ quý 1/2021.

Bước sang năm 2023, Đạm Phú Mỹ đưa ra kế hoạch kinh doanh mạnh, dự kiến giảm 13% về doanh thu và giảm đến 58% về lợi nhuận trước thuế.

Tương tự Đạm Phú Mỹ, một ông lớn trong ngành là Công ty Cổ phần Phân bón Dầu khí Cà Mau (Đạm Cà Mau, mã chứng khoán: DCM) cũng ghi nhận mức lợi nhuận sụt giảm mạnh. Doanh thu bán hàng và cung cấp dịch vụ đạt 2.829 tỷ đồng, giảm 34% so với cùng kỳ năm 2022. Trong đó, riêng doanh thu bán ure là 2.290 tỷ đồng, chiếm 81% trong cơ cấu tổng doanh thu, chủ yếu đến từ thị trường nội địa với 1.405 tỷ đồng, giảm 11% và thị trường xuất khẩu của DCM giảm 60% xuống còn 884 tỷ đồng.

Doanh thu giảm mạnh, giá vốn lại tăng cao khiến lãi gộp của DCM giảm 71% xuống còn 568 tỷ đồng. Kết quả, DCM lãi sau thuế 230 tỷ đồng, giảm 85% so với mức lãi cao kỷ lục cùng kỳ 2022.

Như Đạm Phú Mỹ, đây cũng là mức lãi thấp nhất theo quý của Dậm Cà Mau trong vòng 2 năm qua, kể từ quý 1/2021.

Theo lãnh đạo DCM, doanh thu bán hàng của công ty mẹ giảm hơn 34% do giá bán phân bón giảm mạnh. Cụ thể, giá bán bình quân sản phẩm Ure quý 1/2023 giảm hơn 32% so với cùng kỳ. Chi phí giá vốn và chi phí bán hàng tăng cũng ảnh hưởng đến lợi nhuận sau thuế doanh nghiệp.

Năm 2023, DCM đặt kế hoạch tổng doanh thu là 13.458 tỷ đồng, lợi nhuận sau thuế hợp nhất 1.383 tỷ đồng, tương ứng lần lượt giảm 18% và giảm 70% so với năm 2022.

Tiếp đó, Công ty Cổ phần DAP Vinachem (mã chứng khoán: DDV) sau khi trừ các chi phí phát sinh, quý 1/2023 DAP Vinachem lãi sau thuế chỉ vẻn vẹn 144 triệu đồng, trong khi quý 1 năm ngoái vẫn lãi sau thuế 136,5 tỷ đồng, tương ứng lợi nhuận sau thuế quý 1/2023 giảm 99% so với cùng kỳ.

Hay như Công ty Cổ phần Phân bón Bình Điền (mã chứng khoán: BFC) lần đầu tiên trong vòng nhiều năm doanh nghiệp báo lỗ. Theo ban lãnh đạo BFC năm 2023 là rất khó giá cả phân bón hiện nay rớt xuống thấp, đơn cử là giá phân U-rê hồi tháng 4-2022 công ty mua vào mua cao nhất là 18,5 triệu đồng/tấn nhưng hiện nay giảm đến phân nửa.

Cũng vì giá liên tục xuống, tiêu thụ giảm do thị trường có tâm lý chờ giảm giá thêm mới mua hàng, đại lý không nhập hàng để giảm tồn kho nên quý 1/2023, Bình Điền ghi nhận doanh thu âm. Đây là lần đầu tiên kể từ năm 2008 đến nay, Bình Điền lỗ trong quý 1.

Đối mặt với thách thức

Các chuyên gia cho rằng, dù yếu tố thời tiết thuận lợi nhưng thị trường tiêu thụ lại không ủng hộ ngành phân bón. Trước những biến động thế giới cộng với nhu cầu tiêu thụ suy yếu do tác động của chính sách tiền tệ thắt chặt. Bên cạnh đó, việc kinh doanh và xuất khẩu các mặt hàng nông sản gặp nhiều khó khăn do giá các loại vật tư nông nghiệp hiện vẫn đang duy trì ở mức cao.

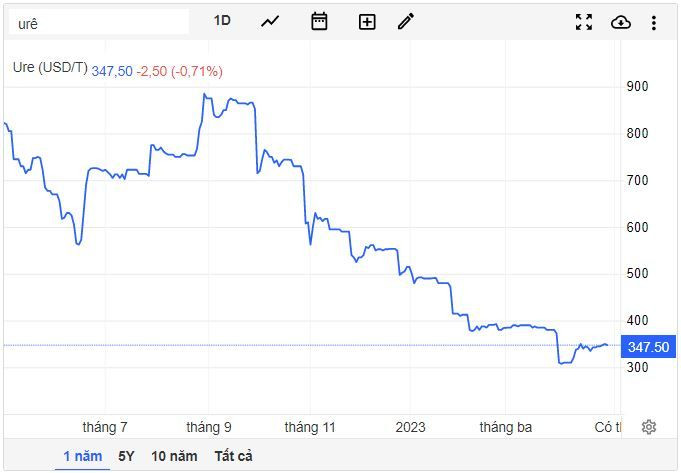

Do vậy, dự báo các doanh nghiệp phân bón sẽ đối mặt với áp lực tăng trưởng âm do nền so sánh cao trong năm 2022. Trước hết giá urê năm 2023 sẽ chịu áp lực giảm do nguồn cung tăng đến từ Trung Quốc nới lỏng xuất khẩu và nhu cầu nhập khẩu urê từ Ấn Độ giảm do nước này tăng cường sản xuất ure nội địa. Điều này dẫn tới, biên lợi nhuận các doanh nghiệp sản xuất phân bón trong nước ngày càng thu hẹp.

Thực tế cho thấy, giá ure thế giới liên tục giảm mạnh qua đó rơi xuống mức 307,5 USD/tấn ngay đầu tháng 4/2023. Có thể nói, đây là mức thấp nhất trong 27 tháng kể từ đầu năm 2021. So với tháng 4/2022 giá phân bón này đã giảm đến 70% và vẫn chưa có dấu hiệu dừng lại.

Trong một báo cáo về ngành phân bón, chứng khoán SSI cho rằng giá ure có thể lao dốc mạnh trong năm 2023 do xuất khẩu ure từ Nga và Trung Quốc sẽ phục hồi. Đồng thời, trước lo ngại về suy thoái kinh tế toàn cầu và sự điều chỉnh giá của các mặt hàng nông nghiệp khiến nhu cầu ure suy yếu trong năm 2023. Trước đó, giá ure không tăng trong mùa cao điểm quý 4/2022, điều này phản ánh nhu cầu có thể tiếp tục giảm đi vào năm 2023.

Bộ Công thương nhận định, trong thời gian tới, thị trường phân bón vẫn sẽ có diễn biến phức tạp, khó lường về giá và nguồn cung, đặc biệt là phân kali do Nga và Belarus cung cấp chiếm gần 50% tổng nhu cầu của toàn thế giới. Trong khi đó, với loại phân bón này, Việt Nam hoàn toàn phụ thuộc vào nguồn nhập khẩu.

Đội ngũ phân tích của Chứng khoán KIS Việt Nam đánh giá, ngành phân bón Việt Nam không có quá nhiều triển vọng tăng trưởng cả về giá bán và sản lượng tiêu thụ. Tuy nhiên, do căng thẳng chính trị toàn cầu, nguồn cung phân bón có thể bị thu hẹp ở một số quốc gia và đây sẽ là một “cơ duyên” nữa cho các nhà sản xuất phân bón Việt Nam, nhưng do cơ hội này có thể không quá rõ ràng.

Chứng khoán MB cũng nhận định, mức điều chỉnh giảm của giá phân bón sẽ diễn ra từ từ. Giá phân bón thế giới đã giảm nhưng vẫn khiến chi phí ngành nông nghiệp ở mức cao làm giảm nhu cầu. Rủi ro giảm giá phân bón sẽ làm giảm hiệu quả kinh doanh của doanh nghiệp sản xuất phân bón.

| Theo số liệu thống kê của Tổng cục Hải quan, trong quý 1/2023 cả nước xuất khẩu 404.912 tấn phân bón các loại, tương đương 183,58 triệu USD, giá trung bình 453,4 USD/tấn, giảm 14,6% về khối lượng, giảm 40,2% về kim ngạch và giảm 30% về giá so với quý 1/2022. |