Công ty Chứng khoán VPBank (VPBankS) vừa công bố báo cáo phân tích kết quả kinh doanh ngành chứng khoán trong quý 1/2024. Theo số liệu của VPBankS, trong quý vừa qua, lợi nhuận gộp từ hoạt động môi giới hồi phục, nhưng đóng góp tỷ trọng ngày càng nhỏ trong cơ cấu lợi nhuận gộp của ngành với 5,2%.

Thay vào đó nguồn thu từ lãi cho vay margin 37%, thu từ cổ tức và tiền lãi phát sinh từ tài sản tài chính trái phiếu, chứng chỉ tiền gửi, tiền gửi có kỳ hạn 45% lại chiếm tỷ trọng chính trong cơ cấu lợi nhuận gộp của ngành.

Hoạt động môi giới trong quý 1/2024 tiếp tục ở mức kém ở cả 2 mảng ECM và DCM với lợi nhuận gộp chỉ đạt 233 tỷ đồng. Trong đó riêng TCBS đã chiếm hơn 90% tổng lợi nhuận gộp của ngành.

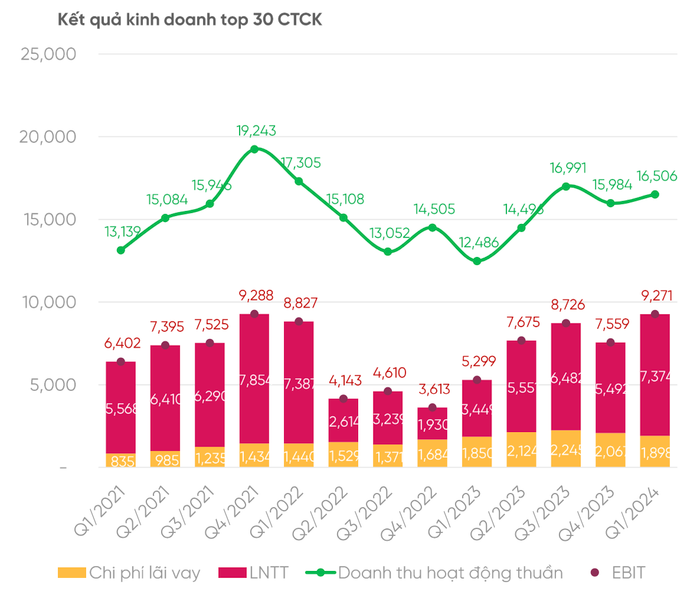

Tổng lợi nhuận gộp top 30 công ty chứng khoán đạt 10.637 tỷ đồng tăng 96% so với cùng kỳ. Đây cũng là mức cao nhất trong vòng 2 năm qua.

Quy mô dư nợ margin đã lập đỉnh mới, ước tính đạt khoảng 206.000 tỷ đồng. Tuy nhiên sau quá trình tăng vốn và giữ lại lợi nhuận trong các năm qua, tỷ lệ margin/vốn chủ sở hữu mới chỉ đạt 0,79 lần – thấp hơn mức đỉnh năm 2021 là 1,34 lần do đó áp lực cạnh tranh về margin giữa các công ty chứng khoán có thể kéo dài trong năm nay.

Trong năm 2024, dự kiến tăng trưởng quy mô vốn chủ sở hữu và tổng tài sản bắt đầu tăng tốc trở lại so với năm 2023. Trong quý 1/2024 ghi nhận vốn chủ sở hữu toàn ngành tăng 11.490 tỷ, vốn điều lệ tăng thêm gần 5.000 tỷ. Hàng loạt công ty chứng khoán có kế hoạch tiếp tục tăng vốn điều lệ thông qua trả cổ tức cổ phiếu, phát hành quyền mua cho cổ đông hiện hữu hoặc đối tác chiến lược, ESOP như SSI (+ 4,634 tỷ); VND (+3,045 tỷ); HSC (+4,581 tỷ); ACBS (+3,000 tỷ); VIX (+7,906 tỷ); SHS (+8,995 tỷ); TPS (+2,500 tỷ).

Phân tích từng doanh nghiệp, VPBankS đánh giá, SSI là công ty chứng khoán dẫn đầu về quy mô tổng tài sản và nguồn vốn top đầu trong các công ty chứng khoán. Mặc dù thị phần môi giới giảm trong các quý gần đây, nhưng vẫn có khả năng hoàn thành kế hoạch 2024 nhờ hoạt động tự doanh đóng góp xấp xỉ một nửa lợi nhuận gộp.

Với VND, nhóm phân tích cho rằng, rủi ro từ danh mục trái phiếu đang nắm giữ gần 8.700 tỷ đồng trái phiếu chưa niêm yết tại quý 1/2024. Ảnh hưởng sau sự cố an ninh mạng có thể khiến thị phần môi giới suy giảm.

Còn tại HCM, đợt tăng vốn thành công trong quý 1 giúp HSC bổ sung thêm nguồn vốn để nâng cao khả năng kinh doanh margin (đang đóng góp một nửa trong cơ cấu lợi nhuận gộp của doanh nghiệp). Hoạt động tự doanh nắm giữ trái phiếu BIDV (1.200 tỷ) và hơn 600 tỷ cổ phiếu bluechips nên với VN30 tăng dưới 10% trong quý 2 sẽ khiến lợi nhuận từ tự doanh tăng chậm hơn so với quý 1.

Trong khi đó, VPBankS cho rằng, hoạt động kinh doanh VCI hiệu quả với thị phần môi giới tăng trở lại lên 5,6% trong quý 1/2024, đồng thời danh mục tự doanh hơn 7.000 tỷ hiện vẫn đang có lãi so với giá mua. Tuy nhiên VCI có rủi ro khi vay nợ nhiều bằng đồng USD, tổng hạn mức tín dụng xấp xỉ 275 triệu nên có thể phải trích lập dự phòng tỷ giá trong quý 2.

SHS có kế hoạch tăng vốn điều lệ lên hơn 17.000 tỷ - lọt top 5 các công ty chứng khoán có quy mô vốn chủ sở hữu lớn nhất thị trường. SHS hiện tại ưu tiên nguồn vốn để hoạt động tự doanh (phần lớn là repo).

Về phía MBS, hoạt động kinh doanh tập trung vào môi giới & cho vay margin lợi nhuận môi giới & cho vay chiếm xấp xỉ 70% lợi nhuận gộp. Xu hướng biên lợi nhuận gộp môi giới có xu hướng giảm do phát triển “zero fee”, gia tăng thị phần.

Còn hoạt động của FPTS tập trung vào 2 mảng chính là môi giới và IB. FTS duy trì tệp khách hàng truyền thống với thị phần xấp xỉ 3%. Danh mục tự doanh chủ yếu là cổ phiếu MSH, với diễn biến giá MSH tích cực gần đây FTS nhiều khả năng ghi nhận lợi nhuận khả quan trong nửa đầu năm 2024.

Lợi nhuận của VIX được đóng góp chủ yếu từ hoạt động tự doanh ( xấp xỉ 60% lợi nhuận gộp), trong khi doanh thu từ cho vay chỉ khoảng 20% nên lợi nhuận biến động lớn theo thị trường. Theo báo cáo tài chính kiểm toán 2023, danh mục FVTPL bao gồm các cổ phiếu niêm yết chính là EIB, NVL, GEX, các cổ phiếu này có diễn biến kém tích cực hơn thị trường chung.

Cuối cùng, nguồn thu chính của BSI đến từ cho vay margin ( khoảng 50%) và phần còn lại đến từ tự doanh ( khoảng 30%). Tốc độ tăng trưởng dư nợ margin cao hơn trung bình ngành, tuy nhiên nhiều khả năng sẽ chậm lại trong giai đoạn cuối năm do tỷ lệ nợ vay/vốn chủ sở hữu và tỷ lệ cho vay margin/vốn chủ sở hữu đều đang ở mức cao lần lượt là 0,86 lần và 1,09 lần.