Dự báo cho nửa cuối 2024, giới phân tích cho rằng, môi trường chính sách tiền tệ ôn hòa và các nhóm doanh nghiệp vẫn duy trì tăng trưởng lợi nhuận khả quan sẽ là động lực để thị trường sớm phục hồi. Tuy nhiên, thị trường có khả năng sẽ đối mặt với nhiều "cơn gió ngược" như rủi ro từ thị trường trái phiếu doanh nghiệp và các quyết định của Fed.

THỊ TRƯỜNG BIẾN ĐỘNG LÀ CƠ HỘI TỐT ĐỂ ĐẦU TƯ DÀI HẠN

Trong thư gửi nhà đầu tư mới đây, VinaCapital nhận định phiên VN-Index giảm sâu ngày 5/8 khiến nhiều nhà đầu tư quan ngại. Tuy nhiên, các nhà quản lý quỹ tin tưởng vào tiềm năng dài hạn của nền kinh tế Việt Nam, và những biến động hiện tại không ảnh hưởng lâu dài đến tình hình hoạt động của các công ty họ đầu tư.

VinaCapital cho rằng những cơ hội tốt nhất để đầu tư dài hạn thường đến vào những thời điểm thị trường biến động mạnh. Vì vậy, đơn vị này đang tận dụng cơ hội để mua vào cổ phiếu.

"Khi thị trường biến động ngắn hạn, thay vì bị ảnh hưởng bởi tâm lý đám đông, nhà đầu tư nên thật bình tĩnh và coi đó là một cơ hội tiềm năng để đầu tư thêm với giá rẻ hơn", VinaCapital khuyến nghị.

Định giá của thị trường đang ở mức hấp dẫn cho đầu tư dài hạn. Do đó, nhà đầu tư nên kiên định với chiến lược nắm giữ lâu dài, rót tiền định kỳ để có được kết quả tích cực trong tương lai.

VinaCapital cho biết xây dựng danh mục gồm những mã có nền tảng cơ bản tốt, khả năng tăng trưởng bền vững trong dài hạn với mức rủi ro thấp hơn thị trường chung.

Bàn về bối cảnh vĩ mô, kinh tế Việt Nam tăng 6,9% trong quý 2 và 6,4% trong nửa đầu năm. Bộ Kế hoạch và Đầu tư đã đưa ra kịch bản tăng trưởng GDP cho cả năm khoảng 6,5-7%, cao hơn so với mục tiêu 6-6,5% hồi đầu năm.

Theo VinaCapital, Việt Nam đang có nhiều dư địa để thúc đẩy tăng trưởng đầu tư công. Đây là một trong những yếu tố chính thúc đẩy tăng trưởng kinh tế trong nửa cuối năm.

Kết quả kinh doanh quý 2 của các công ty niêm yết vừa được công bố được xem như bằng chứng cho việc hồi phục kinh tế. Đơn vị này thống kê lợi nhuận sau thuế của các doanh nghiệp niêm yết đã tăng 20,5% so với cùng kỳ năm trước. Đây là con số vượt kỳ vọng của nhà quản lý quỹ.

Với đà tăng trưởng trên, lợi nhuận của các doanh nghiệp niêm yết được dự báo có thể tăng trên 20% trong cả năm. Mặc dù có thể xảy ra những thời điểm biến động, họ kỳ vọng xu hướng chung của thị trường chứng khoán vẫn sẽ tích cực trong thời gian tới.

Thêm vào đó, nếu được nâng hạng lên thị trường mới nổi (EM) vào năm 2025 như mục tiêu, chứng khoán sẽ thu hút được dòng tiền từ các quỹ đầu tư.

VÙNG ĐIỂM HỢP LÝ CỦA VN-INDEX CUỐI NĂM 2024 LÀ 1.236-1.420

Mới đây, Chứng khoán Rồng Việt đã công bố báo cáo triển vọng về thị trường chứng khoán cuối năm. Theo đó, nhóm phân tích kỳ vọng tốc độ tăng trưởng lợi nhuận sẽ tăng tốc mạnh trong 6 tháng cuối năm 2024 với mức tăng ước tính 25% so với cùng kỳ. Với triển vọng tăng trưởng lợi nhuận kể trên, lợi tức của thị trường chứng khoán sẽ tiếp tục cải thiện ở mức vốn hóa hiện tại.

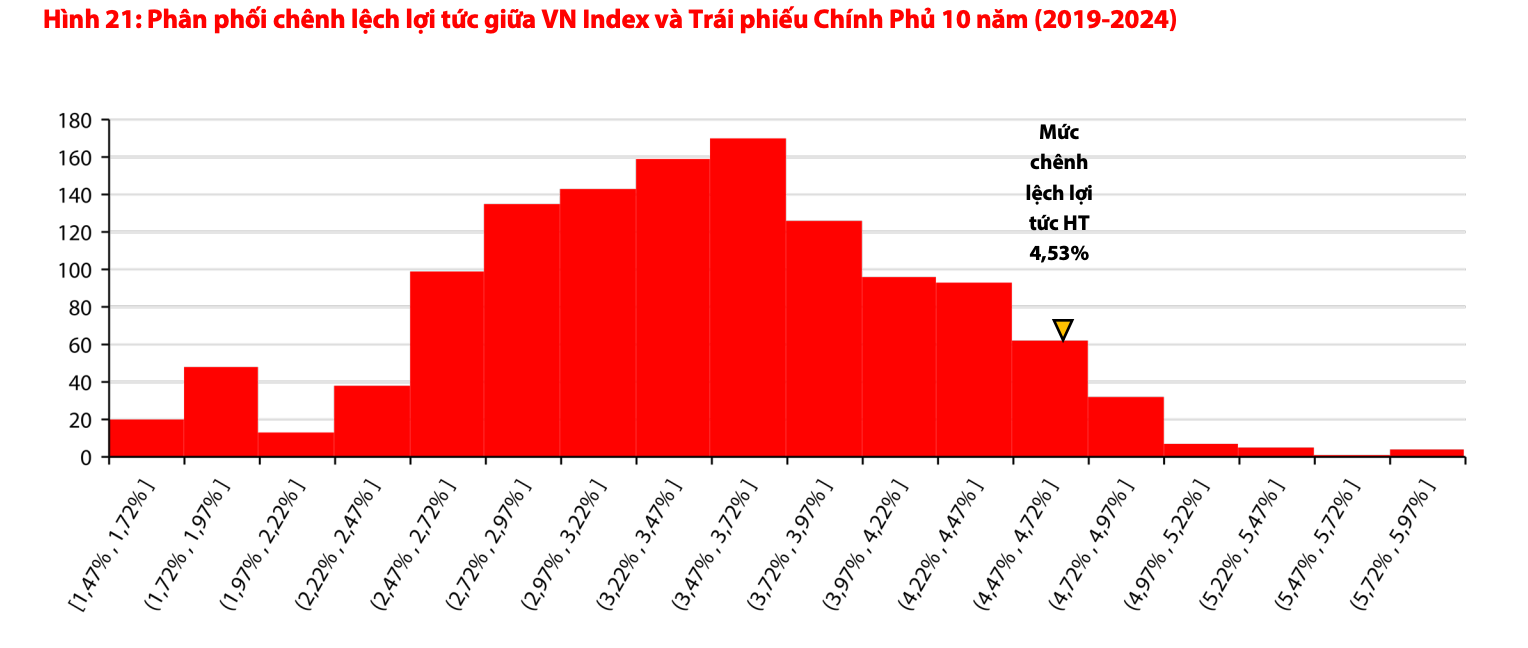

Bên cạnh đó, mức chênh lệch lợi tức E/P của thị trường chứng khoán so với lợi tức trái phiếu Chính phủ hiện tại là 4,53% đang vượt khá xa so với mức trung bình 5 năm trở lại đây và nằm trong vùng có xác suất xảy ra khá thấp. Trong dài hạn, và trong điều kiện bình thường, mức chênh lệch này sẽ biến động quanh ngưỡng trung bình để phản ảnh phần bù rủi ro giữa các lớp tài sản.

Biến động chênh lệch lợi tức vượt ngoài biên độ (1 độ lệch chuẩn) thường đến từ việc thị trường phản ứng thái quá với những cơn gió ngược và sẽ quay về đường trung bình khi những cơn gió ngược mang tính ngắn hạn đi qua.

Trong kịch bản cơ sở, Ngân hàng Nhà nước có thể duy trì mặt bằng lãi suất điều hành hiện tại cho đến hết năm 2024 khi vẫn còn dư địa công cụ điều hành để can thiệp trước áp lực tỷ giá và triển vọng FED cắt giảm lãi suất bắt đầu từ tháng 9 gần như là chắc chắn.

Trong trường hợp khó khăn hơn, nếu áp lực đối với tỷ giá tăng cường trong cuối quý 3 đầu quý 4 và điều kiện thanh khoản hệ thống trở nên eo hẹp, Ngân hàng Nhà nước sẽ nâng lãi suất điều hành thêm 25-50 điểm cơ bản. Trong các kịch bản đó, kỳ vọng thị trường có thể giao dịch trong mức lợi tức 6,67%-7,41% tương ứng với mức P/E 13,5x-15x lần.

Đưa ra các kịch bản cho VN-Index, theo VDSC, mức chênh lệch lợi tức trên 4% thường chỉ xảy ra khi có cơn gió ngược bất ngờ và thường qua đi nhanh chóng, giúp thị trường sớm tái cân bằng và phục hồi.

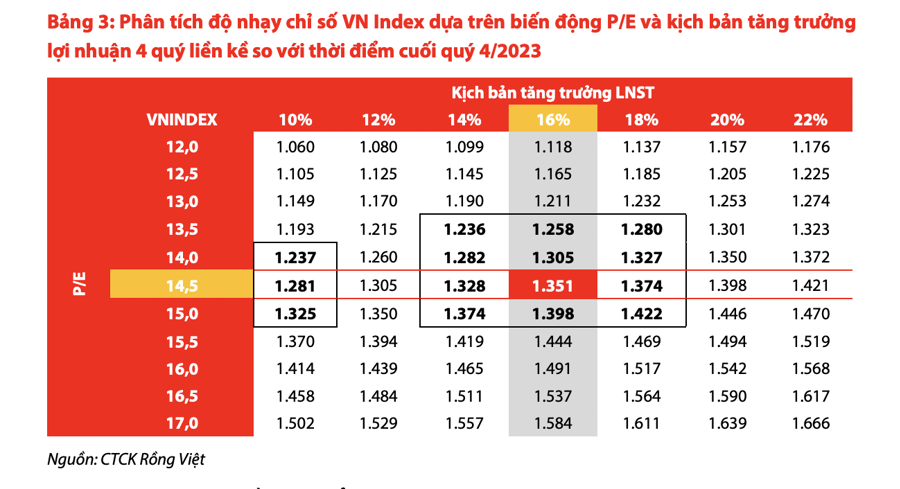

Do vậy, với tăng trưởng EPS 4 quý gần nhất (tính đến quý 2/2024) là xấp xỉ 10% so với lũy kế EPS 4 quý tính đến quý 4/2023 thì vùng P/E hợp lý trong quý 3/2024 của chỉ số có thể kỳ vọng là 14x – 15x (tương ứng mức chênh lệch lợi tức 3,5% – 4%), tương ứng vùng điểm VN-Index giao dịch cân bằng là 1.237 – 1.325.

Cho dài hạn, dựa vào triển vọng tăng trưởng lợi nhuận 14%-18% so với cùng kỳ và kịch bản P/E giao dịch trong vùng 13,5 - 15 lần, vùng điểm hợp lý của VN-Index là 1.236-1.420, sau khi phản ánh tăng trưởng kết quả kinh doanh cả năm 2024 so với năm 2023.

NHỮNG "CƠN GIÓ NGƯỢC" ẢNH HƯỞNG ĐẾN VN-INDEX NỬA CUỐI NĂM 2024

Về chiến lược đầu tư, thị trường chứng khoán trong những phiên đầu tháng 8 phản ứng tiêu cực theo xu hướng điều chỉnh của các thị trường chứng khoán toàn cầu. Tốc độ điều chỉnh của chỉ số mạnh hơn so với bức tranh kinh tế vĩ mô trong nửa đầu năm 2024.

Do vậy, kỳ vọng với việc điều chỉnh nhanh và mạnh, chủ yếu theo đà diễn biến của chứng khoán toàn cầu thay vì phản ánh bức tranh kém khả quan về hoạt động kinh doanh của doanh nghiệp, thì thị trường sẽ sớm cân bằng trở lại.

Cho nửa cuối năm 2024, môi trường chính sách tiền tệ ôn hòa và các nhóm doanh nghiệp vẫn duy trì tăng trưởng lợi nhuận khả quan sẽ là động lực để thị trường sớm phục hồi. Do vậy, cổ phiếu lựa chọn cho nửa cuối năm là cổ phiếu của những doanh nghiệp duy trì được xu hướng phục hồi/ tăng trưởng lợi nhuận ở các ngành hàng tiêu dùng, thép, ngân hàng, khu công nghiệp, thủy sản.

Ngoài ra, nhóm ngành dệt may cũng là nhóm ngành có thể quan tâm trở lại nếu có sự chiết khấu mạnh về giá cổ phiếu trong các đợt điều chỉnh của thị trường khi mà xu hướng lợi nhuận của ngành này là khả quan.

Mặc dù vậy, nhà đầu tư cần chuẩn bị kịch bản cho những cơn gió ngược như liệu FED có chậm chân trong điều hành chính sách dẫn đến suy thoái?

Tuần cuối tháng 7, một loạt số liệu vĩ mô của Mỹ, bao gồm tỷ lệ thất nghiệp, PMI công nghiệp và dịch vụ, được công bố xấu hơn kỳ vọng. Với số liệu này, giới đầu tư bắt đầu tính đến kịch bản FED có thể chậm chân trong điều hành chính sách, nếu chỉ thực hiện hai lần cắt giảm lãi suất (mỗi lần 25 điểm cơ bản, năm 2024), dẫn đến suy thoái kinh tế nhanh hơn.

Tuy nhiên, vẫn còn quá sớm để kết luận kịch bản suy thoái khi chỉ dựa vào chỉ số quy luật Sahm.

Cụ thể, tỷ lệ thất nghiệp cao hơn trong tháng 7 (4,3%) chủ yếu do nguồn cung lao động lớn hơn, phần lớn đến từ sự gia tăng nhập cư, thay vì sự giảm cầu lao động. Số lượng yêu cầu trợ cấp thất nghiệp ban đầu, một chỉ báo về cầu lao động, vẫn ở mức thấp lịch sử, cho thấy cầu lao động vẫn mạnh.

Trong khi đó, quan sát các cuộc suy thoái trước có thể thấy suy thoái chỉ thực sự diễn ra khi cả chỉ số Sahm và số lượng yêu cầu trợ cấp thất nghiệp ban đầu cùng tăng. Trong chu kỳ này, cả hai chỉ báo vẫn khá rời rạc, với số lượng yêu cầu trợ cấp thất nghiệp không tăng theo cùng xu hướng với chỉ số Sahm.

Bên cạnh đó là rủi ro từ thị trường trái phiếu doanh nghiệp. Trong 7 tháng đầu năm 2024, ngoài nhóm ngân hàng vẫn tham gia tích cực trên thị trường thì không có nhiều doanh nghiệp bất động sản có thể cơ cấu nợ thông qua việc phát hành mới hay mua lại trước hạn.

Đồng thời, chi phí huy động trái phiếu doanh nghiệp của nhóm bất động sản vẫn duy trì ở mức cao trong 7 tháng đầu năm 2024 phản ánh rủi ro cao của nhóm doanh nghiệp này.

Nếu việc cơ cấu nợ không thuận lợi trong nửa cuối năm trước áp lực đáo hạn trái phiếu và thị trường bất động sản chưa phục hồi như mong đợi, rủi ro không thể thanh toán được nợ dẫn đến sự gia tăng đột biến của nợ kéo theo (do đánh giá CIC). Điều này hàm ý cho áp lực trích lập của nhóm ngân hàng và triển vọng tăng trưởng của nhóm này không đạt kỳ vọng.