Trong báo cáo cập nhật triển vọng thị trường năm 2023 vừa công bố, Chứng khoán Vietcombank đã đưa ra nhiều dự báo về nền kinh tế trong nước và thị trường chứng khoán năm 2023.

Nỗ lực trước bối cảnh tiêu cực

Cụ thể, trong kịch bản cơ sở, lạm phát năm 2023 được dự báo mức khoảng 4,5%- 5%. Trong đó giai đoạn lạm phát dự báo đỉnh cùng mức tăng cao theo tháng có thể rơi vào giai đoạn Tết nguyên đán trong quý quý 1/2023. Nguyên nhân do cầu tiêu dùng nội địa ghi nhận tiếp tục tăng, điều chỉnh khung bán lẻ điện để phù hợp với giá cả đầu vào tăng và mức tăng lương cơ bản và lộ trình cải cách tiền lương.

Mặc dù vậy, Chính phủ vẫn có trong tay một số công cụ và thể hiện quyết tâm ổn định mặt bằng giá đặc biệt giá lương thực, thực phẩm và lộ trình điều chỉnh giá của một số mặt hàng, dịch vụ công thiết yếu.

Tổng hợp lại, số liệu lạm phát năm tới được dự báo ở mức cao hơn năm 2022 ở mức đáng kể với lạm phát kỳ vọng cao đặc biệt trong 6 tháng đầu năm. Trong trường hợp tỷ giá VND giảm giá so với USD trong thời gian dài và vượt kỳ vọng, đi cùng với giải ngân đầu tư công đẩy mạnh, CPI so với cùng kỳ nhiều khả năng duy trì quanh 4,5% trong hầu hết năm. Số liệu lạm phát trung bình duy trì trên gần ngưỡng 5 ngay trong các tháng đầu năm, trước khi giảm nhẹ về quanh ngưỡng 4,5%.

Theo đó, mặc dù chỉ tiêu lạm phát đã được điều chỉnh trong năm 2023 lên 4,5%, Ngân hàng Nhà nước vẫn sẽ có ít không gian điều hành đối với chính sách tiền tệ.

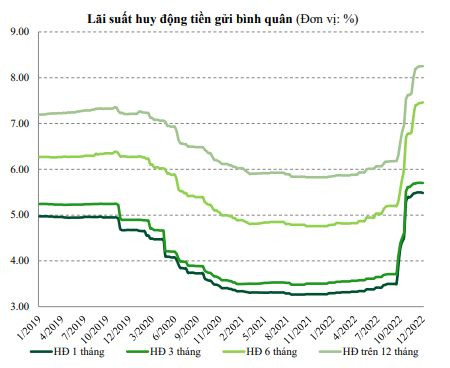

Dư địa tăng với lãi suất cho vay tiếp diễn tuy nhiên có độ trễ và mức tăng có thể thấp hơn lãi suất huy động khi được kiểm soát chặt chẽ từ nhà điều hành. Tuy nhiên, trong trường hợp lãi suất huy động tạo đỉnh trong nửa đầu 2023, lãi suất cho vay có thể ghi nhận mức tăng thấp hơn lãi suất huy động, tiếp tục có sự phân hóa mạnh giữa các ngành nghề, phân loại ưu tiên.

Khả năng tiếp cận vốn của doanh nghiệp vẫn khó khăn hơn khi tỷ lệ hoàn vốn nội bộ đủ lớn để thực hiện dự án tăng lên. Đồng thời, rủi ro nợ xấu tăng lên cùng hạn mức tín dụng không quá dư thừa khiến các Ngân hàng Thương mại sẽ lựa chọn kỹ càng hơn với danh mục phê duyệt tín dụng. Như vậy, áp lực tăng lên mặt bằng lãi suất vẫn còn.

Điểm tích cực là việc Ngân hàng nhà nước đã đưa ra thông điệp điều hành về việc tiếp tục điều hành linh hoạt, phối hợp chặt chẽ với chính sách tài khóa và các chính sách khác nhằm góp phần kiểm soát lạm phát, ổn định kinh tế vĩ mô, bảo đảm các cân đối lớn của nền kinh tế, ổn định thị trường tiền tệ, ngoại hối. Theo đó, trong điều kiện thuận lợi, lãi suất điều hành có thể không tăng thêm trong năm 2023 và mặt bằng lãi suất kỳ vọng sau khi đạt đỉnh trong nửa đầu 2023 sẽ đi ngang và dần hạ nhiệt nửa cuối năm 2023.

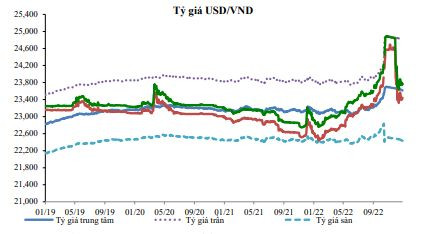

Các diễn biến khá thuận lợi trong thời gian gần đây là mức giảm giá VND so với USD là mức tương đối thấp so với nhiều quốc gia trong khu vực. Bên cạnh đó, dòng vốn FDI toàn cầu chịu ảnh hưởng tiêu cực trong xu hướng phản toàn cầu hóa. Tuy nhiên, Việt Nam sẽ vẫn được hưởng lợi từ xu hướng chuyển dịch chuỗi cung ứng toàn cầu.

Xét trên khía cạnh kiều hối, lượng kiều hối dự báo có thể tăng trưởng chậm lại khi kinh tế toàn cầu đi vào giai đoạn khó khăn và các nguồn ngoại hối ngoài đồng USD có giá trị quy đổi giảm khi đồng USD duy trì sức mạnh trong năm 2023.

Do vậy, VND sẽ vẫn còn dư địa giảm giá so với đồng USD với mức dự báo giảm giá 2%-3%. Giai đoạn này diễn biến thị trường ngoại hối sẽ tiếp tục có mức độ phụ thuộc lớn vào diễn biến thị trường thế giới. Ngân hàng Nhà nước vẫn duy trì quan điểm thận trọng nhất định về tỷ giá trong nửa đầu năm 2023.

Chứng khoán tiếp tục “bếp bênh”

Chứng khoán Vietcombank dự báo thị trường chứng khoán Việt Nam trong năm 2023 nhiều khả năng sẽ có xu hướng dao động đi ngang trong biên độ lớn về điểm số, với thanh khoản bình quân nhiều khả năng sẽ thấp.

Chỉ số VN-Index dao động trong vùng điểm số khoảng 900 – 1.200 điểm, với mức cao nhất của chỉ số có thể lên đến 1.250 điểm – tương đương giảm gần 18% so với mức đỉnh của năm 2022. Tuy nhiên, chỉ số cũng có thể sẽ có lúc rơi xuống khoảng 900 điểm trong bối cảnh FED vẫn tiếp tục lộ trình tăng lãi suất trong nửa đầu năm 2023.

Khối lượng giao dịch bình quân trong năm 2023 được kỳ vọng sẽ tương đương với mức bình quân trong những tháng cuối năm 2022 và đạt bình quân khoảng 600 - 650 triệu cổ phiếu mỗi phiên trên cả ba sàn, tương ứng giảm hơn 20-25% so với cùng kỳ.

Tương ứng với đà giảm của giá cổ phiếu theo chỉ số VN-Index, giá trị giao dịch trung bình năm 2023 cũng được kỳ vọng giảm 35%-45% so với năm 2022, tương ứng với giá trị giao dịch trung bình mỗi phiên dự báo đạt khoảng 12.000 – 14.000 tỷ đồng một phiên trên cả ba sàn.

Đối với các nhóm ngành, cổ phiếu ngân hàng là nhóm chiếm tỷ trọng lớn nhất về thanh khoản cũng như vốn hóa trên thị trường chứng khoán Việt Nam. Kết quả kinh doanh của các ngân hàng sẽ chịu ảnh hưởng nhất định bởi triển vọng kinh tế vĩ mô không quá khả quan trong năm 2023. Tuy nhiên, nhóm ngân hàng với chất lượng dư nợ tín dụng tốt nhiều khả năng sẽ tiếp tục nhận được phân bổ hạn mức tín dụng khả quan trong năm 2023 và theo đó tiếp tục duy trì được mạch tăng trưởng tích cực.

Cổ phiếu bất động sản khi cơ quan quản lý nhà nước xử lý nghiêm các doanh nghiệp có sai phạm cùng với khả năng tiếp cận vốn vay khó khăn hơn trong bối cảnh mặt bằng lãi suất có xu hướng tăng. Điều này khiến cho triển vọng trong ngắn hạn của cả nhóm bất động sản nhà ở và bất động sản khu công nghiệp là kém khả quan.

Nhưng xét về dài hạn, tiềm năng tăng trưởng của lĩnh vực bất động sản khu công nghiệp vẫn là rất lớn đi cùng với quá trình mở rộng cơ sở hạ tầng ở Việt Nam để phục vụ cho mục tiêu công nghiệp hóa – hiện đại hóa. Vietcombank cho rằng, có thể sàng lọc ra những doanh nghiệp bất động sản khu công nghiệp đang ở chu kỳ bán hàng (chứ không phải ở giai đoạn triển khai dự án).

Cổ phiếu thuộc các ngành có tính chất “phòng thủ” với kết quả kinh doanh ít phụ thuộc hơn vào chu kỳ kinh tế so với các ngành khác nhiều khả năng cũng sẽ ít chịu tác động tiêu cực trong bối cảnh hiện nay. Cổ phiếu như vậy sẽ nghiêng nhiều hơn về nhóm vận tải, công nghệ thông tin và viễn thông và các ngành tiện ích như thủy điện, nhiệt điện, cấp nước,…

Ngoài ra, chứng khoán Vietcombank khuyến nghị nhà đầu tư cũng có thể tìm kiếm cơ hội ở những cổ phiếu có dòng tiền thuần từ hoạt động kinh doanh duy trì ổn định và có tỷ lệ trả cổ tức tiền mặt cao hơn so với lãi suất tiết kiệm. Đây thường sẽ là các doanh nghiệp có yếu tố nhà nước và dùng một tỉ lệ lớn lợi nhuận sau thuế hàng năm để chi trả cổ tức bằng tiền mặt.

Các lựa chọn của Vietcombank là VPB, MBB, LPB, IDC, LHG, QTP, PC1, FPT, BMP, CSV, VNM, MWG, FRT, DGW.