Thời gian qua, nhiều doanh nghiệp bất động sản gặp khó khăn về thanh khoản thị trường địa ốc, pháp lý và triển khai dự án. Điều này đã và đang gây ảnh hưởng trực tiếp đến kết quả kinh doanh trong ngành bất động sản. Dòng tiền, khả năng chi trả các khoản nợ trái phiếu doanh nghiệp đến hạn cũng bị ảnh hưởng.

Liên tục khất nợ

Công ty Cổ phần Fuji Nutri Food vừa có văn bản công bố thông tin bất thường về chậm thanh toán gốc, lãi trái phiếu đối với mã FNFCH2124001. Theo đó, công ty này chưa thể thanh toán hơn 23 tỷ đồng tiền lãi đến hạn do “chưa thu xếp được nguồn thanh toán”.

Được biết, lô trái phiếu mã FNFCH2124001 được Nutri Food phát hành ngày 18/3/2021 và sẽ đáo hạn ngày 18/3/2024. Giá trị phát hành 720 tỷ đồng với 7.200 trái phiếu.

Khi phát hành, Nutri Food cho biết, lãi suất cho kỳ tính lãi đầu tiên là 11,5%/năm. Đối với các kỳ tiếp theo được tính theo lãi suất tham chiếu cộng biên độ 4%/năm.

Tại báo cáo tình hình thanh toán gốc, lãi trái phiếu năm 2022 (1/1/2022 – 31/12/2022) của Nutri Food, đối với lô trái phiếu này, doanh nghiệp đã thực hiện thanh toán đầy đủ 2 kỳ vào ngày 19/9 và 19/12 với số tiền lãi thanh toán cho mỗi kỳ lần lượt là 20,9 và 20,6 tỷ đồng, trong khi đó số tiền gốc vẫn được giữ nguyên 720 tỷ đồng.

Báo cáo thống kê của Sở Giao dịch chứng khoán Hà Nội cho thấy, ngoài lô trái phiếu này, Nutri Food đang còn trách nhiệm với lô trái phiếu có mã FNFCH2223001, được phát hành ngày 12/8/2022 với giá trị phát hành là 1.000 tỷ đồng.

Điều đáng nói, đối với lô trái phiếu này, Nutri Food cũng đã 2 lần phải ra thông báo chưa thể thanh toán lãi đúng hạn vào ngày 13/2 và 13/5/2023 vừa qua.

Một trường hợp khác, Công ty Cổ phần Tập đoàn Khải Hoàn Land (mã chứng khoán: KHG) vừa có thông báo, sau khi lấy ý kiến trái chủ đã thông qua, Khải Hoàn Land sẽ kéo dài kỳ hạn thêm 1 năm đến ngày 22/6/2024 đối lô với trái phiếu KHGH2123002.

Đồng thời điều chỉnh lãi suất lên 13,5%/năm và điều chỉnh kỳ tính lãi là 2 tháng một lần vào ngày 22 cho kỳ từ ngày 22/6/2023 đến ngày 22/6/2024. Đây là lô trái phiếu có kỳ hạn 18 tháng, được phát hành ngày 22/12/2021 và mất gần 3 tháng để hoàn tất.

Trước đó, Khải Hoàn Land cũng phải lùi thời gian đáo hạn lô trái phiếu KHGH2123001 từ 4/4/2023 sang 5/4/2024. Trong đó, lãi suất cho kỳ từ 5/4/2023 đến ngày 5/4/2024 là 13,5%/năm (lãi suất phát hành là 12%/năm), trả 1 tháng/lần.

Đây cũng là 2 lô trái phiếu còn lưu hành hiện tại của Khải Hoàn Land, có tổng giá trị 600 tỷ đồng và đều do Chứng khoán Bảo Việt là tổ chức lưu ký.

Công ty Cổ phần Tập đoàn Xây dựng SCG (mã chứng khoán: SCG) cũng kéo dài thời hạn của lô trái phiếu SCGCH20230001 từ 36 tháng lên 60 tháng. Sau điều chỉnh, ngày đáo hạn của lô trái phiếu này được lui tới cuối năm 2025, thay vì cuối năm 2021. Lô trái phiếu này được phát hành ngày 31/12/2020, tổng giá trị phát hành là 1.500 tỷ đồng, số lượng phát hành là 15 triệu trái phiếu.

Vào thời điểm phát hành, SCG cho biết đây là loại hình trái phiếu không chuyển đổi, không kèm chứng quyền và được đảm bảo bằng tài sản. Tiền lãi được trả định kỳ 3 tháng/kỳ với mức lãi suất cho 4 kỳ tính lãi đầu tiên là 11%/năm, sau đó sẽ được tính theo giá tham chiếu cộng thả nổi 4%/năm.

Công ty Cổ phần Đầu tư và Dịch vụ Đất Xanh Miền Nam đã thông báo chậm thanh toán 5 kỳ lãi của lô trái phiếu MNRCH2123001. Doanh nghiệp cho biết chưa thu xếp được nguồn tiền, rời ngày dự kiến thanh toán sang 30/6. Tổng số tiền lãi chưa thanh toán là 8 tỷ đồng.

Tập đoàn Đua Fat (mã chứng khoán: DFF) đã thông qua lộ trình thanh toán lô trái phiếu DFFH2123001 muộn hơn 4 tháng so với cam kết ban đầu. Lãi suất trong thời gian quá hạn từ ngày 2/3 – 14/7 là 17,625%/năm, cao hơn nhiều mức lãi suất ban đầu của trái phiếu là 11,75%/năm.

Tương tự, Công ty Cổ phần Bất động sản Phát Đạt (mã chứng khoán: PDR) đã gia hạn thời gian thanh toán 148 tỷ đồng dư nợ còn lại (theo mệnh giá phát hành) của lô trái phiếu PDRH2123002, đáo hạn ngày 28/4. Thay vì thanh toán vào ngày đáo hạn, Phát Đạt chia làm 3 đợt thanh toán từ tháng 5 đến tháng 7; tỷ lệ hoàn trả lần lượt mỗi tháng là 30%, 30%, 40% và lãi suất sẽ được tăng từ 13%/năm lên 15%/năm.

Tuy nhiên, cũng có doanh nghiệp chưa đạt được thoả thuận với trái chủ. Điển hình như Công ty TNHH Saigon Glory (Saigon Glory) vừa tổ chức bất thành hội nghị người sở hữu trái phiếu để xin ý kiến điều chỉnh kỳ hạn trái phiếu và lãi suất trái phiếu của các lô SGL-2020.01, 02, 03, 04, 05. Hội nghị này không đủ điều kiện tổ chức do không đủ số thành viên tham dự. Các lô trái phiếu trên có tổng trị giá 5.000 tỷ đồng, thuộc sở hữu của gần 3.000 người.

Áp lực chồng áp lực

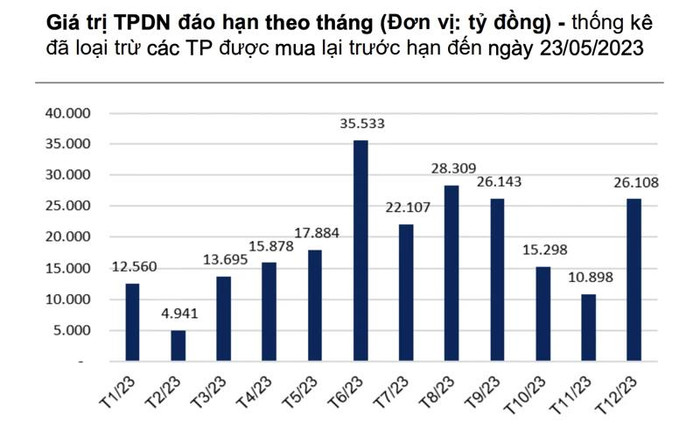

Làn sóng khất nợ diễn ra trong bối cảnh, tháng 6 được đánh giá là đỉnh điểm của trái phiếu đến hạn với hơn 35.500 tỷ đồng trái phiếu đến thời gian đáo hạn, tăng gấp đôi so với 5/2023 (số liệu đã loại trừ các trái phiếu được mua lại trước hạn đến ngày 23/5/2023).

“Áp lực trái phiếu doanh nghiệp riêng lẻ đáo hạn tiếp tục gia tăng trong tháng 6, trong khi danh sách các doanh nghiệp chậm thanh toán vẫn tiếp tục tăng lên (theo công bố của HNX). Nếu so cả năm thì tháng 6 là tháng đỉnh điểm giá trị đáo hạn cao nhất so với các tháng còn lại trong năm 2023”, VNDirect nhấn mạnh.

Tính đến ngày 23/5/2023 có khoảng 62 doanh nghiệp nằm trong danh sách chậm nghĩa vụ thanh toán lãi hoặc nợ gốc trái phiếu doanh nghiệp theo thông báo của HNX. VnDirect ước tính, tổng dư nợ trái phiếu doanh nghiệp của các doanh nghiệp này vào khoảng 157,7 nghìn tỷ đồng, chiếm khoảng 14,4% dư nợ trái phiếu doanh nghiệp riêng lẻ toàn thị trường.

Áp lực đáo hạn gia tăng nhưng hoạt động phát hành trái phiếu doanh nghiệp lại tiếp tục trầm lắng. Số liệu từ Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) cho thấy, 5 tháng đầu năm 2023, hoạt động phát hành trái phiếu doanh nghiệp tiếp tục ảm đạm. Tổng giá trị trái phiếu phát hành chỉ đạt 31.658 tỷ đồng với 7 đợt ra công chúng và 15 đợt phát hành riêng lẻ.

Sau khi Nghị định 08 được ban hành, thị trường đã ghi nhận một số hoạt động cơ cấu lại nợ theo hướng kéo dài kỳ hạn trái phiếu. Tuy nhiên, dư âm từ năm 2022 và vấn đề nội tại của nhiều doanh nghiệp hiện tại đã và đang ảnh hưởng rất nhiều đến sự trở lại của kênh huy động vốn này.

Theo số liệu thống kê của Công ty Quản lý quỹ Vietcombank (VCBF) cho biết, 5 tháng đầu năm 2023, tổng số trái phiếu được hoãn thời gian trả nợ vào khoảng 36.000 tỷ đồng. Tuy nhiên, theo nhận định của các chuyên gia, thời gian hoãn cũng chỉ một phần nhỏ, trong đó có kéo dài thời gian trả nợ đến tối đa 2 năm theo quy định của Nghị định 08.

Bên cạnh đó, việc hoãn thời gian thi hành một số điều khoản của Nghị định 65 đến ngày 31/12/2023 cũng được xem là một giải pháp "cứu cánh" cho thị trường trái phiếu trong giai đoạn tới nhưng chỉ có tác động rất nhỏ bởi từ nay đến cuối năm 2023 chỉ còn chưa đến 6 tháng. Do vậy, thị trường trái phiếu doanh nghiệp vẫn còn gặp khá nhiều khó khăn.