Trong báo cáo “Diễn biến thị trường bất động sản 6 tháng đầu năm 2023 và dự báo tình hình thị trường trong thời gian tới” của Viện Kinh tế xây dựng, Bộ Xây dựng (VinaREN), sự khan hiếm nguồn cung mới đưa ra thị trường không chỉ ở phân khúc bất động sản nghỉ dưỡng, mà các phân khúc khác cũng đang gặp phải vấn đề này.

Nhu cầu thuê tăng nhẹ

Báo cáo cho thấy, nguồn cung mới khách sạn, khu nghỉ dưỡng trên địa bàn cả nước trong 6 tháng đầu năm 2023 vẫn hạn chế, thị trường chỉ được bổ sung nguồn cung từ một số ít dự án đã khai trương và đi vào hoạt động.

Đối với bất động sản nghỉ dưỡng để bán, nguồn cung mới tiếp tục có xu hướng giảm mạnh so với cùng kỳ năm 2022. Theo DKRA Group, tính đến hết 5 tháng đầu năm 2023, số lượng biệt thự nghỉ dưỡng được mở bán tại khu vực phía Nam là 63 căn, số lượng căn hộ condotel mở bán là 421 căn, lần lượt chỉ bằng 2,3% và 26,4% so với nguồn cung mở bán của 6 tháng đầu năm 2022.

Nhu cầu thuê và công suất thuê phòng khách sạn bình quân toàn thị trường trong 6 tháng đầu năm 2023 nhìn chung tăng so với cùng kỳ năm trước. Lượng khách du lịch nội địa tương đối ổn định và tăng cao vào đợt nghỉ lễ đầu năm mới và kỳ nghỉ 30/4 - 1/5. Bên cạnh đó, số lượng khách quốc tế đến Việt Nam cũng tăng mạnh so với cùng kỳ năm 2022 đã tác động góp phần làm tăng công suất thuê phòng trong nửa đầu năm 2023, đặc biệt là đối với phân khúc khách sạn, nghỉ dưỡng cao cấp.

Giá thuê phòng khách sạn, khu du lịch nghỉ dưỡng bình quân toàn thị trường trong 6 tháng đầu năm 2023 so với thời điểm cuối năm 2022 tăng khoảng 10 - 15%. Giá bán bất động sản nghỉ dưỡng tiếp tục có xu hướng giảm, tuy nhiên, mức độ giảm không nhiều như thời điểm cuối năm trước, do các chi phí vốn hiện nay vẫn ở mức cao.

“Thị trường bất động sản nghỉ dưỡng trong nửa cuối năm 2023 có thể sôi động hơn vào quý 3/2023 khi đây là thời điểm của mùa du lịch nội địa. Nguồn cung mới đối với khách sạn 4, 5 sao và bất động sản nghỉ dưỡng sẽ được bổ sung từ nhiều dự án đã hoàn thành có kế hoạch khai trương và các dự án từ các thương hiệu quốc tế có kế hoạch ra mắt thị trường như: Fusion Suites tại Hà Nội, Fusion Resort & Villas tại Đà Nẵng, HIIVE Bình Dương tại Bình Dương, TTC Van Phong Bay Resort tại Khánh Hoà...”, báo cáo nêu rõ.

Nhu cầu thuê phòng và công suất thuê phòng khách sạn toàn thị trường trong nửa cuối năm 2023 dự kiến sẽ tiếp tục tăng và có thể tăng nhiều vào quý 3. Đối với phân khúc bất động sản nghỉ dưỡng để bán, nửa cuối năm 2023 dự báo tình hình giao dịch vẫn chưa cải thiện nhiều. Tuy nhiên, loại hình này sẽ có cơ hội hồi phục vào cuối năm 2023 khi Nghị định 10 của Chính phủ dần đi vào thực tế và tác động góp phần thu hút sự quan tâm của nhà đầu tư quay lại với thị trường.

Giá cho thuê phòng khách sạn và bất động sản nghỉ dưỡng bình quân toàn thị trường trong 6 tháng cuối năm dự báo tiếp tục tăng khoảng 10÷15% so với kỳ trước trong khi giá bán bất động sản nghỉ dưỡng dự báo ổn định.

Nhà ở thương mại giao dịch trầm lắng

Nguồn cung mới nhà ở thương mại trong 6 tháng đầu năm 2023 hạn chế và tiếp tục xu hướng giảm so với cuối năm 2022 do nhiều chủ đầu tư gặp khó khăn trong việc đảm bảo nguồn vốn và lãi suất vẫn giữ ở mức cao.

Tính đến hết quý 1/2023 cả nước chỉ có 52 dự án bất động sản với khoảng 23.690 căn nhà ở đủ điều kiện được đưa vào kinh doanh, giảm 11,9% so với quý 4/2022. Số lượng dự án mở bán mới trong 6 tháng đầu năm không nhiều, tuy nhiên, cuối quý 2/2023 thị trường có những dấu hiệu tích cực hơn, có nhiều dự án nhà ở mới được chủ đầu tư đẩy mạnh triển khai và tái khởi động, mở bán lại đối với các dự án cũ.

Những dự án căn hộ chung cư được mở bán chủ yếu vẫn là các dự án phân khúc trung, cao cấp. Nguồn cung mới đối với phân khúc căn hộ bình dân vẫn rất hạn chế.

Một số dự án nhà ở được ra mắt và mở bán trong nửa đầu năm 2023 như: Thăng Long Victory giá khoảng 23 - 27 triệu đồng/m2, An Lạc Green Symphony giá khoảng 39 triệu đồng/m2 tại Hà Nội; Astral City giá khoảng 40 - 45 triệu đồng/m2, Sky One giá khoảng 32 - 35 triệu đồng/m2 tại Bình Dương; The Classia giá khoảng 195 triệu đồng/m2, Avatar Thủ Đức giá khoảng 59 - 68 triệu đồng/m2, Elysian Gamuda giá khoảng 55 - 60 triệu đồng/m2 tại TP.HCM; Vung tau Center Point giá khoảng 38 - 47 triệu đồng/m2 tại Bà Rịa – Vũng Tàu...

Tại thị trường thứ cấp, nguồn cung thứ cấp nhà ở trong 6 tháng đầu năm 2023 có xu hướng giảm so với 6 tháng cuối năm 2022. Cụ thể, nguồn cung thứ cấp căn hộ chung cư trong 6 tháng đầu năm 2023 so với 6 tháng cuối năm 2022 tại Hà Nội giảm 7,2%, tại TP.HCM giảm khoảng 27,8%.

Trong 6 tháng đầu năm 2023, lượng giao dịch thứ cấp căn hộ chung cư so với nửa cuối năm 2022 tại Hà Nội giảm khoảng 9,3%, tại TP.HCM giảm khoảng 23,2%. Tỷ lệ hấp thụ nguồn cung căn hộ trên thị trường thứ cấp trong 6 tháng đầu năm 2023 nhìn chung giảm so với cùng kỳ năm 2022.

VinaREN dự kiến, nguồn cung mới về nhà ở thương mại trong 6 tháng cuối năm 2023 dự báo tăng so với nửa đầu năm 2023. Tuy nhiên, nguồn cung từ những dự án mới gia nhập thị trường có thể vẫn hạn chế, nguồn cung mới chủ yếu đến từ các dự án đã ra mắt và có kế hoạch mở bán đợt tiếp theo. Tình hình giao dịch trong quý 3/2023 dự báo có thể tiếp tục trầm lắng và sẽ cải thiện hơn vào thời điểm quý 4/2023.

Xuất hiện làn sóng trả mặt bằng

Viện Kinh tế cho biết, nửa đầu năm 2023, nguồn cung mới về văn phòng cho thuê trên địa bàn cả nước vẫn tiếp tục hạn chế khi không có dự án tòa nhà văn phòng cho thuê mới nào được đưa ra thị trường.

Nhu cầu thuê và công suất cho thuê văn phòng trong 6 tháng đầu năm 2023 có xu hướng giảm so với kỳ trước. Bên cạnh đó, hiện tượng trả mặt bằng, chuyển hạ hạng văn phòng, giảm diện tích thuê vẫn đang diễn ra, đặc biệt là tại các thành phố lớn như Hà Nội, TP.HCM, do chi phí thuê cao và ảnh hưởng từ việc nhiều doanh nghiệp gặp khó khăn phải đóng cửa, ngừng kinh doanh.

Đối với mặt bằng thương mại, nguồn cung mới về mặt bằng thương mại vẫn tiếp tục hạn chế, cả nước không có dự án trung tâm thương mại, siêu thị lớn nào khai trương và đi vào hoạt động. Nguồn cung chủ yếu được bổ sung thêm từ một số sàn thương mại của các toà nhà hỗn hợp tuy nhiên số lượng không nhiều.

Nhu cầu thuê mặt bằng kinh doanh trong 6 tháng đầu năm 2023 so với nửa cuối năm 2022 tại các trung tâm thương mại cơ bản ổn định, nhu cầu thuê đối với mặt bằng bán lẻ nhà phố có xu hướng giảm.

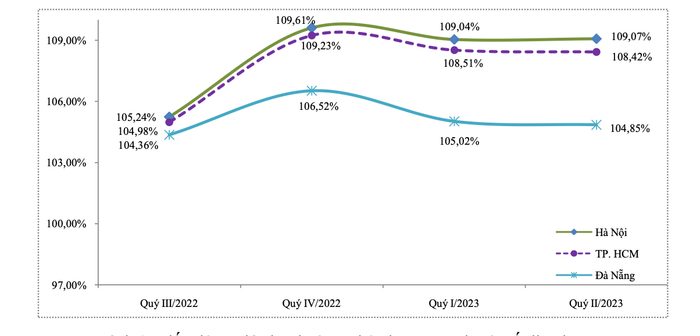

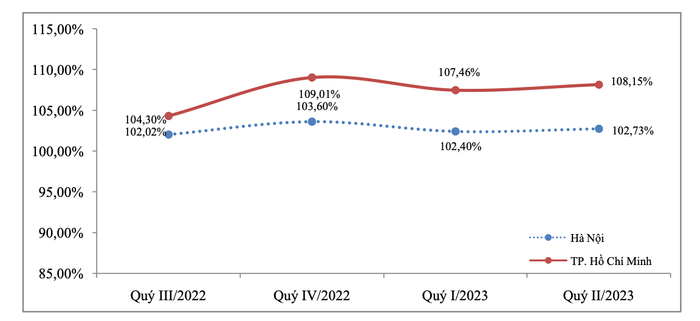

Công suất cho thuê mặt bằng tại các trung tâm thương mại vẫn cơ bản ổn định. Tại các đô thị lớn như Hà Nội, TP.HCM, Đà Nẵng, công suất cho thuê đạt mức trên 95% tại khu vực trung tâm và trên 80% đối với khu vực ngoài trung tâm. Đối với phần mặt bằng thương mại tại khối đế các toà nhà hỗn hợp, công suất cho thuê bình quân toàn thị trường đạt khoảng 70%, giảm nhẹ so với kỳ trước và giảm nhiều hơn ở các toà nhà nằm ở khu vực các quận, huyện ngoài trung tâm.

Trong 6 tháng đầu năm 2023 xuất hiện nhiều trở lại hiện tượng trả lại mặt bằng cho thuê đối với loại hình mặt bằng bán lẻ nhà phố ngay tại các vị trí trung tâm của các thành phố lớn do tình hình kinh doanh ảm đạm và chi phí thuê mặt bằng cao.

Nhìn chung, về giá cho thuê văn phòng và mặt bằng thương mại bình quân toàn thị trường trong 6 tháng đầu năm 2023 so với 6 tháng cuối năm 2022 cơ bản ổn định.

Theo dự báo của VinaREN, trong 6 tháng cuối năm 2023, nguồn cung mới văn phòng cho thuê và mặt bằng thương mại dự báo tiếp tục hạn chế. Nhu cầu thuê và tỷ lệ lấp đầy văn phòng trong nửa cuối năm 2023 dự kiến không tăng.

Trong khi, mặt bằng thương mại tại các trung tâm thương mại, công suất cho thuê mặt bằng dự báo có thể tăng nhẹ. Nguyên nhân là do làn sóng các thương hiệu thời trang, mỹ phẩm quốc tế vẫn có xu hướng mở rộng thị phần tại thị trường Việt Nam làm tăng nhu cầu thuê mặt bằng chất lượng cao tại các vị trí trung tâm, khu vực sầm uất của các thành phố lớn.

“Giá cho thuê văn phòng và mặt bằng thương mại tại các trung tâm thương mại trong 6 tháng cuối năm 2023 dự báo tiếp tục ổn định. Trong khi đó, giá cho thuê mặt bằng tại khối đế các toà nhà hỗn hợp và giá cho thuê mặt bằng bán lẻ nhà phố có thể giảm nhẹ”, VinaREN cho biết.