Chứng khoán Yuanta Việt Nam vừa cập nhật báo cáo chiến lược về triển vọng thị trường chứng khoán năm 2023. Theo công ty chứng khoán này, việc Fed sẽ tiếp tục tăng lãi suất trong năm 2023 cho nên tăng trưởng kinh tế và thị trường chứng khoán sẽ chưa thể khởi sắc mạnh mẽ. Có thể nói thị trường chứng khoán năm 2023 “mưa đã tạnh nhưng mây chưa ta”.

Tuy nhiên, giai đoạn khó khăn nhất đã đi qua. Chứng khoán Yuanta dự báo tăng trưởng doanh thu và lợi nhuận của thị trường trong năm 2023 lần lượt đạt mức 2,61% và 12,62%, tương ứng mức tăng trưởng EPS là 7,65%.

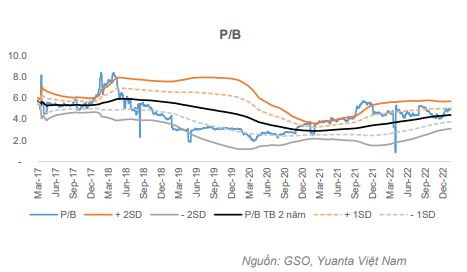

P/E dự phóng năm 2023 của VN-Index ở mức 10.1x, còn tại ngày 30/12/2022 P/E của chỉ số ở mức 10.8x, các mức định giá này thấp hơn mức P/E trung bình 5 năm (16.x).

Đồng thời, tại phiên 27/01/2023, tỷ suất thu nhập trên giá hiện tại là 8,93%, cùng với tỷ suất cổ tức dự phóng 2023 là 1,96% thì tỷ suất lợi tức thị trường ở mức 10,89%, cao hơn mức lợi suất tiền gửi kỳ hạn 12 tháng của các ngân hàng thương mại. Như vậy, định giá thị trường thấp đã phản ánh các rủi ro của thị trường.

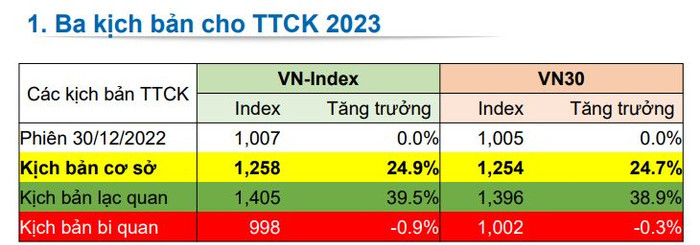

Chính vì vậy, chứng khoán Yuanta dự báo ba kịch bản cho thị trường chứng khoán năm 2023 với kịch bản cơ sở là kịch bản xảy ra có xác suất cao nhất. Tuy nhiên theo phân tích mô hình dự phóng của kịch bản bi quan có xảy ra thì chỉ số VN-Index cũng có thể sẽ không giảm mạnh trong năm 2023 và vẫn biến động quanh mức 1.000 điểm.

Như vậy, nhóm phân tích dự báo chỉ số VN-Index có thể đạt mức 1,258 điểm trong năm 2023, tăng trưởng 24,9% so với phiên 30/12/2022 và 12,6% so với phiên 27/01/2023.

Với kịch bản cơ sở, chỉ số VN-Index sẽ có diễn biến tích cực trong nửa đầu năm 2023 và có xu hướng đi ngang trong nửa cuối năm 2023 quanh mức 1.200 điểm.

Tuy nhiên, kịch bản lạc quan vẫn có thể xảy ra khi Fed “quay xe” trong việc điều hành lãi suất cuối năm nhằm hỗ trợ nền kinh tế tăng trưởng sau khi hoàn thành nhiệm vụ kiềm chế lạm phát.

Trong giai đoạn “mưa đã tạnh nhưng mây chưa tan” đó, nhóm phân tích khuyến nghị các nhà đầu tư nên ưu tiên chiến lược phòng thủ trong 6 tháng đầu năm 2023 cho đến khi có thay đổi hành động điều hành chính sách tiền tệ mới từ Fed với các nhóm ngành chú ý: dầu khí, điện nước và khí đốt, tiêu dùng thiết yếu.

Cùng với đó, câu chuyện chuyên biệt của thị trường cũng có thể mang lại cơ hội đầu tư trong năm 2023. Nổi bật nhất là câu chuyện nhóm du lịch hàng không hưởng lợi từ việc Trung Quốc mở cửa và đầu tư công với nhiều mục tiêu có thể đạt được trong năm 2023 khi các mục tiêu này chưa thể đạt được trong 3 năm trước đó do ảnh hưởng từ đại dịch Covid-19.

Số chuyến bay hàng không cũng có sự hồi phục tương ứng với ngành du lịch. Kỳ vọng lượng khách quốc tế mới, chủ yếu từ Trung Quốc sẽ tiếp tục là động lực tăng trưởng cho các doanh nghiệp hàng không. Các công ty du lịch vẫn chưa hồi phục về mức trước Covid-19 và giá cổ phiếu vẫn được thị trường định giá ở mức thấp, đây là cơ hội để tích lũy cổ phiếu đón sóng phục hồi.

Nhóm ngân hàng cũng là nhóm cổ phiếu được khuyến nghị trong giai đoạn này với mức tăng trưởng lợi nhuận dự báo là 16% trong năm 2023. Tuy nhiên, môi trường lãi suất cao vẫn là thách thức lớn cho tăng trưởng của nhóm ngành này. Cùng với đó là rủi ro nợ xấu và tình hình thanh khoản của các doanh nghiệp. Điều mà đáng quan tâm ở nhóm ngành này là câu chuyện ở từng cổ phiếu chuyên biệt.

Yuanta dự báo STB (Sacombank) và VCB (Vietcombank) tăng trưởng tín dụng cao nhất ngành.

STB sẽ tiếp tục đẩy nhanh quá trình xử lý tài sản tồn đọng trong năm 2023 để hoàn tất quá trình tái cơ cấu trong năm 2024. Ngân hàng cũng đã ghi nhận những kết quả đáng khích lệ sau nhiều năm thực hiện tái cơ cấu, theo đó NIM của STB đã tăng lên mức (4,62%) và tỷ lệ nợ xấu giảm xuống mức 0,9%. Trong năm 2023 dự báo tăng trưởng lợi nhuận sau thuế của STB của STB sẽ ở mức +78% YoY.

VCB là ngân hàng thương mại ít chịu ảnh hưởng của những khó khăn ngành ngân hàng hiện đang phải đối mặt nhờ có tỷ trọng dư nợ TPDN ở mức thấp (1% tổng dư nợ) và tỷ trọng cho vay đối với các công ty BĐS chỉ ở mức 4% tổng dự nợ.

Chất lượng tài sản của VCB thuộc nhóm cao nhất với tỷ lệ nợ xấu thấp nhờ danh mục khách hàng chất lượng và quan điểm giải ngân thận trọng. Ngoài ra, bộ đệm dự phòng mạnh giúp VCB có thể tránh được những cú sốc về sụt giảm lợi nhuận.

Chứng khoán Yuanta dự báo tăng trưởng lợi nhuận sau thuế của VCB trong năm 2023 sẽ đạt 25% YoY, tăng trưởng tín dụng đạt 18% YoY (cao hơn so với dự báo tăng trưởng tín dụng của toàn hệ thống năm 2023 là 13%) và tỷ lệ nợ xấu dự báo ở mức 0,9%.