Bao trùm bởi nhiều yếu tố kém khả quan, thị trường đã có những cú giảm sâu liên tiếp trong đó cổ phiếu ngành điện cũng không nằm ngoài xu thế này. Một số mã giảm sâu trong thời gian qua như QTP, HND, VSH, TMP, PPC…

Tuy nhiên về tầm nhìn dài hạn nhóm cổ phiếu này được dự báo sẽ đi ngang trong vùng giá hiện tại. Thậm chí một số cổ phiếu còn có tiềm năng tăng giá lớn.

Cụ thể, trong báo cáo mới đây SSI cho biết, tiềm năng tăng giá của Nhiệt Điện Quảng Ninh (QTP) là 42%, với giá mục tiêu 1 năm là 18.400 đồng. Đối với nhà máy điện khí NT2 (Điện lực dầu khí Nhơn Trạch 2) tổ chức chứng khoán này đưa ra khuyến nghị trung lập, tiềm năng tăng giá cho cổ phiếu này là 3,4% với mức giá mục tiêu là 27.000 đồng.

Lý giải cho nhận định trên, SSI cho rằng, giá than toàn cầu vẫn ở treo ở mức cao có thể có lợi cho các nhà máy nhiệt điện than trong nước sử dụng than trộn. Tổng sản lượng tiêu thụ của QTP trong quý 3 năm 2022 tăng 10% so với cùng kỳ năm ngoái, vượt trội so với các công ty nhiệt điện than khác.

Sự vượt trội này có thể là do chênh lệch giữa giá than hỗn hợp và than nhập khẩu. Trong quý 3 năm 2022, giá than nhiệt của Indonesia tăng 1,5 lần so với cùng kỳ lên mức trung bình 7,5 triệu đồng/tấn, cao hơn giá than đầu vào của QTP là 1,4 triệu đồng/tấn (tăng 50% so với cùng kỳ).

Hiện tại, tỷ suất cổ tức năm 2022 của QTP là 13%. Với tình hình kinh doanh hiện tại của EVN, kỳ vọng EVNGENCO1 (công ty mẹ của QTP) sẽ có động lực thúc đẩy QTP tăng mức chi trả cổ tức bằng tiền mặt. Theo kịch bản này, tỷ suất cổ tức năm 2022 của QTP có thể cao hơn dự báo.

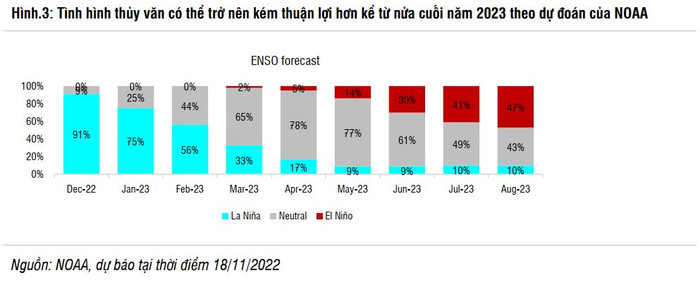

Bên cạnh đó, giá khí giảm có thể hỗ trợ cho các nhà máy điện khí như NT2. Đến ngày 30/11/2022, giá dầu FO (đại diện cho giá khí của NT2) giảm 50% so với mức đỉnh gần đây. Trong khoảng thời gian từ tháng 10 đến tháng 11 năm 2022, giá dầu FO trung bình giảm 19% so với cùng kỳ. Do điều kiện thủy văn được dự báo kém thuận lợi hơn vào năm 2023, sản lượng tiêu thụ năm 2023 của NT2 ước tính tăng 8% so với cùng kỳ, tương ứng với hiệu suất sử dụng 65%. Hiệu suất sử dụng năm 2023 tương đương với năm 2017 khi công ty thực hiện đợt đại tu.

Ở mức giá hiện tại trên thị trường, tỷ suất cổ tức năm 2022 của NT2 là 9,6%. Việc NT2 không có các khoản nợ vay sẽ giúp công ty tránh được rủi ro lãi suất cho vay tăng lên và VND yếu đi. Đối với ngành điện (và NT2), kỳ vọng nhà đầu tư sẽ quan tâm đến tỷ suất cổ tức hơn là mức độ tăng trưởng.

Ngoài những tín hiệu lạc quan trên, theo nhóm nghiên cứu SSI đi kèm với đó cũng có những rủi ro tương đương.

Thứ nhất, năm 2022, EVN ghi nhận tình kinh doanh không khả quan do giá nhiên liệu leo thang. Rủi ro ảnh hưởng đến các khoản công nợ và thời gian thanh toán lỗ chênh lệch tỷ giá đã phát sinh sẽ có độ trễ và qua đó có thể ảnh hưởng đến tình hình kinh doanh của các công ty phát điện.

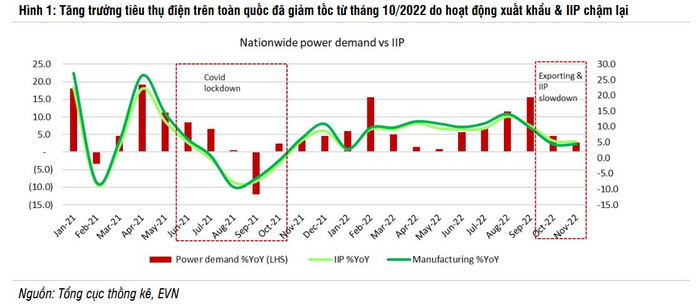

Thứ hai, nhu cầu nhiệt điện tăng trong khi giá than và giá khí vẫn duy trì ở mức cao mặc dù đã giảm so với cùng kỳ và lãi suất cho vay tăng. Những yếu tố này tạo gánh nặng lên EVN và sẽ là một tác động tiêu cực gián tiếp đối với các nhà máy điện.

Thứ ba, những thay đổi bất ngờ về điều kiện thủy văn. Tính đến hết năm 2022, LaNina đã kéo dài khoảng 30 tháng – tương đương với các chu kỳ đã xảy ra trong giai đoạn 1950-2019. Tuy nhiên không ngoại trừ khả năng La Nina có khả năng diễn ra dài hơn như đã từng xảy ra kéo dài kỷ lục 42 tháng từ tháng 7/1998 đến tháng 12/2001.

Thứ tư, do sự cạnh tranh từ các dự án năng lượng tái tạo mới triển khai trong thời gian sắp tới có giá bán thấp hơn. Đặc biệt xét đến nhu cầu suy yếu trên toàn quốc, EVN có thể giảm hiệu suất sử dụng đối với các nguồn năng lượng có chi phí cao (trong đó có thể gồm có các dự án năng lượng tái tạo cũ có giá bán cao).

Tuy nhiên, với những thách thức mà EVN phải đối mặt nêu trên, có thể giá bán lẻ điện trong thời gian tới sẽ tăng cao. Qua đó áp lực ảnh hưởng đến các công ty phát điện sẽ giảm.