Một hệ thống thanh toán xuyên biên giới mới đã được các quốc gia Đông Nam Á triển khai gần đây với mục tiêu tăng cường hội nhập tài chính giữa các bên tham gia, đưa khối ASEAN đến gần hơn với mục tiêu gắn kết kinh tế.

Động thái này diễn ra sau khi 5 quốc gia Đông Nam Á bao gồm Indonesia, Malaysia, Thái Lan, Singapore và Philippines ký thỏa thuận chính thức vào cuối năm ngoái. Tại hội nghị thượng đỉnh ASEAN tháng 5 vừa qua, các nhà lãnh đạo cũng đã nhắc lại cam kết của họ đối với dự án và hướng tới lộ trình mở rộng liên kết thanh toán khu vực tới tất cả 10 thành viên.

HỆ THỐNG XUYÊN BIÊN GIỚI

Kế hoạch được đưa ra nhằm hỗ trợ và tạo điều kiện thuận lợi cho các hoạt động thanh toán thương mại, đầu tư, chuyển tiền xuyên biên giới và các hoạt động kinh tế khác với mục tiêu thực hiện một hệ sinh thái tài chính toàn diện trên khắp Đông Nam Á.

Kết nối khu vực được coi là vô cùng quan trọng để giảm sự phụ thuộc của khu vực vào các loại tiền tệ bên ngoài như đồng USD trong các giao dịch xuyên biên giới, đặc biệt là giữa các doanh nghiệp. Sức mạnh của đồng bạc xanh trong những năm gần đây đã dẫn đến việc các đồng tiền của ASEAN yếu đi, gây tổn hại cho nhiều nền kinh tế vì phần lớn các thành viên của khối là những nhà nhập khẩu thực phẩm và năng lượng ròng.

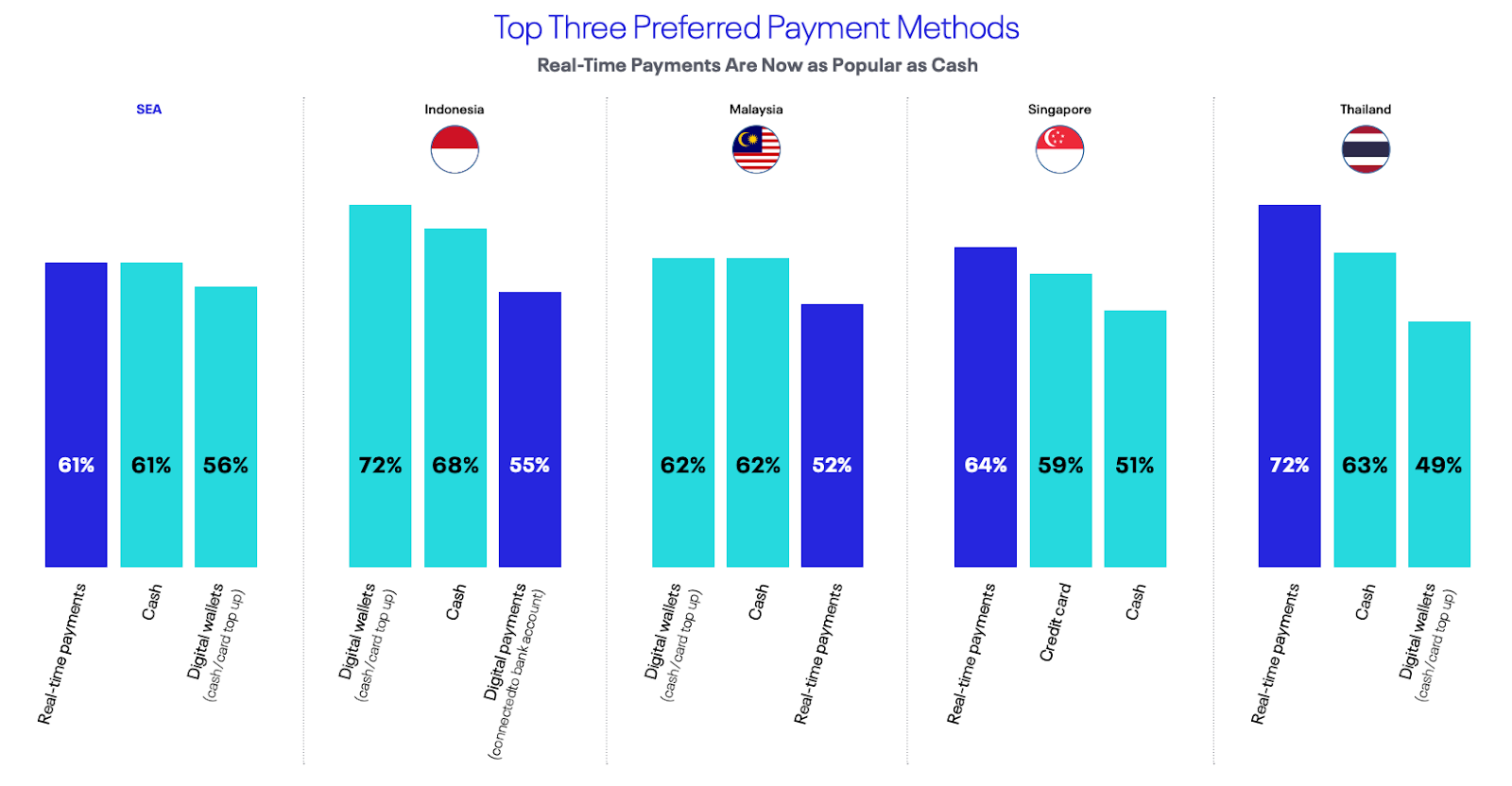

Các nhà phân tích tin rằng ngành bán lẻ và du lịch sẽ đặc biệt được hưởng lợi nhờ kế hoạch mới này, đặc biệt trong bối cảnh chi tiêu của người tiêu dùng dự kiến sẽ tăng mạnh trở lại.

Nhà phân tích Nico Han tại Diplomat Risk Intelligence, bộ phận tư vấn và phân tích của tạp chí The Diplomat, cho biết: “Hệ thống sẽ giúp ASEAN bỏ qua các đồng tiền trung gian như USD hay nhân dân tệ”.

Ông Han nói thêm, một hệ thống thanh toán kỹ thuật số xuyên biên giới thống nhất sẽ thúc đẩy ý thức về chủ nghĩa khu vực và vai trò trung tâm của ASEAN trong việc quản lý các vấn đề quốc tế. Động thái này càng trở nên quan trọng hơn vào thời điểm căng thẳng ngày một leo thang giữa các cường quốc lớn trên toàn cầu.

Bằng cách kết nối các hệ thống thanh toán bằng mã QR, tiền có thể được gửi từ ví kỹ thuật số này sang ví kỹ thuật số khác. Những ví kỹ thuật số này hoạt động hiệu quả như tài khoản ngân hàng và đồng thời có thể được liên kết với tài khoản tại các tổ chức tài chính chính thức.

Chẳng hạn, khách du lịch Malaysia đến Singapore có thể thanh toán bằng tiền ringgit trong ví kỹ thuật số Malaysia của họ khi thực hiện các giao dịch. Hoặc một công nhân Malaysia sống ở Singapore có thể gửi tiền (SGD) trong ví kỹ thuật số tại Singapore đến ví của người nhận ở Malaysia.

Phí và tỷ giá hối đoái sẽ được xác định theo thỏa thuận chung giữa các ngân hàng trung ương.

Hiện tại, một hệ thống toàn khu vực như trên chưa hề tồn tại ở các nơi khác trên thế giới nhưng trong tương lai, Ngân hàng Thanh toán Quốc tế (BIS), có trụ sở tại Thụy Sĩ, hy vọng sẽ kết nối các hệ thống thanh toán bán lẻ trên toàn thế giới bằng cách sử dụng mã QR và số điện thoại di động.

Ông Satoru Yamadera, cố vấn tại Phòng Tác động Phát triển và Nghiên cứu Kinh tế của Ngân hàng Phát triển Châu Á (ADB) nhận xét: “Nỗ lực của các ngân hàng trung ương ASEAN là sáng tạo và mới lạ. Ở các khu vực khác như châu Âu, kết nối thanh toán bán lẻ qua thẻ tín dụng và thẻ ghi nợ phổ biến hơn trong khi Trung Quốc nổi tiếng về thanh toán bằng mã QR tiên tiến, nhưng lại không có sự kết nối như mã QR của ASEAN”.

LỢI ÍCH KINH TẾ ĐI KÈM VỚI ÁP LỰC VỀ TIỀN TỆ

Hiện tại, thanh toán QR xuyên không tính phí đối với chủ thẻ và người bán. Hình thức này cũng được biết đến về tỷ lệ chuyển đổi tốt hơn so với các bộ xử lý thanh toán tư nhân khác như Visa hoặc American Express.

Các chuyên gia cho rằng doanh nghiệp siêu nhỏ cũng như doanh nghiệp vừa và nhỏ (SMB) sẽ là những đơn vị hưởng lợi nhất nhờ kết nối thanh toán khu vực. Theo Ngân hàng ADB, các công ty như vậy chiếm hơn 90% tổng số doanh nghiệp ở Đông Nam Á.

Ông Nicholas Lee, nhà phân tích công nghệ hàng đầu châu Á tại Global Counsel, một công ty tư vấn chính sách công, cho biết hệ thống mới của ASEAN cũng sẽ cho phép các thương gia và người tiêu dùng xây dựng lịch sử thanh toán tổng quát và cung cấp dữ liệu có giá trị để chấm điểm tín dụng.

“Điều đó đặc biệt có lợi cho phân khúc dân số không sử dụng dịch vụ ngân hàng, những người thường thiếu quyền truy cập vào dữ liệu đánh giá tín dụng như vậy”, ông Lee lưu ý thêm.

Ngoài ra, sự gia tăng của giao dịch không dùng tiền mặt sẽ cho phép các nhà hoạch định chính sách nắm bắt dữ liệu giao dịch và luồng giao dịch hiệu quả hơn, dẫn đến dự báo kinh tế và hoạch định chính sách tốt hơn.

Tuy nhiên, ở một khía cạnh khác, mặc dù việc tăng cường kết nối thanh toán trong khu vực có khả năng giảm bớt rào cản thanh toán và đẩy nhanh quá trình chuyển đổi kỹ thuật số, nhưng điều đó có thể vô tình gây áp lực lên một số loại tiền tệ nhất định, đặc biệt là đồng SGD (đô la Singapore).

“Khả năng đồng SGD nổi lên như một đồng tiền dự trữ thực quyền trong khu vực sẽ sớm đặt ra một số thách thức mà các quốc gia ASEAN cần phải đối mặt. Với sức mạnh và sự ổn định của SGD, cả doanh nghiệp quốc tế và khu vực có thể chọn nắm giữ nhiều vốn lưu động hơn bằng SGD, sau đó dựa vào mạng thanh toán mới để chuyển đổi tiền tệ hiệu quả”,” ông Nicholas Lee giải thích.

Nếu điều này xảy ra, nó có thể làm suy yếu sức mua của các loại tiền tệ khác trong khu vực và dẫn đến lạm phát nhập khẩu cao hơn nếu các ngân hàng trung ương không can thiệp.

Trong một kịch bản như vậy, các nhà chức trách có thể cảm thấy cần phải áp đặt các hạn chế về vốn để bảo vệ các loại tiền tệ tương ứng của họ, do đó dẫn đến sự suy yếu mục đích ban đầu của việc thiết lập mạng thanh toán khu vực.

Không chỉ có vậy, ông Nico Han của The Diplomat còn nhận thấy các ngân hàng trung ương có thể sẽ “đau đầu” với việc giải quyết các vấn đề về an ninh và gian lận, đồng thời đảm nhận nhiệm vụ giáo dục công chúng nắm bắt hệ thống thanh toán mới.

“Những yếu tố này có thể là nguyên nhân chính khiến cho quá trình thực hiện trở nên khó khăn và tốn kém hơn”, ông Han cảnh báo.

Những chiến lược hành động mang tính phối hợp vốn đòi hỏi ý chí chính trị mạnh mẽ từ các nhà lãnh đạo khu vực và cần thêm thời gian để xem liệu các thành viên ASEAN có thể cùng nhau thực hiện thành công một liên doanh đầy tham vọng như vậy hay không.