Giống như Standard Oil của tỷ phú D Rockefeller vươn lên thống trị ngành công nghiệp dầu thô thế kỷ 19 sau khi loại bỏ hàng loạt đối thủ, kỷ nguyên pin trong tương lai cũng sẽ có người chiến thắng và kẻ thua để xác định được ngôi bá chủ.

Ngôi bá chủ ấy có thể là một gương mặt hoàn toàn mới, cũng có thể là một ông lớn kịp chuyển mình, thay đổi để thích nghi, tận dụng nguồn lực sẵn có để tiếp tục vươn lên thống trị trong lĩnh vực mới: Công nghệ pin.

Carlos Tavares, người đứng đầu nhà sản xuất ô tô lớn thứ tư thế giới Stellantis (do Fiat Chrysler Automobiles và Peugeot S.A sáp nhập từ 2021 với các mẫu xe nổi tiếng như Abarth, Alfa Romeo, Chrysler, Citroën, Dodge, DS, Fiat, Jeep, Maserati, Opel, Peugeot...) đã cảnh báo: “Trong thế giới theo thuyết Darwin, nếu không thay đổi, chúng ta sẽ biến mất”.

Các nhà sản xuất ô tô, công ty khai thác mỏ và nhà phát triển pin đều đang cố gắng giành giật một không gian trong thế giới pin thế hệ tiếp theo, hình thành một loạt liên minh đồng thời đặt cược vào công nghệ.

Michael Finelli, chủ tịch sáng kiến tăng trưởng tại Solvay, nhà cung cấp hóa chất chuyên dụng cho pin của Bỉ, cho biết: “Thị trường rất năng động và thay đổi rất nhanh khó đoán định. Người chiến thắng hôm nay có thể là kẻ thua cuộc vào ngày mai và ngược lại”.

KHAI KHOÁNG THƯỢNG PHONG

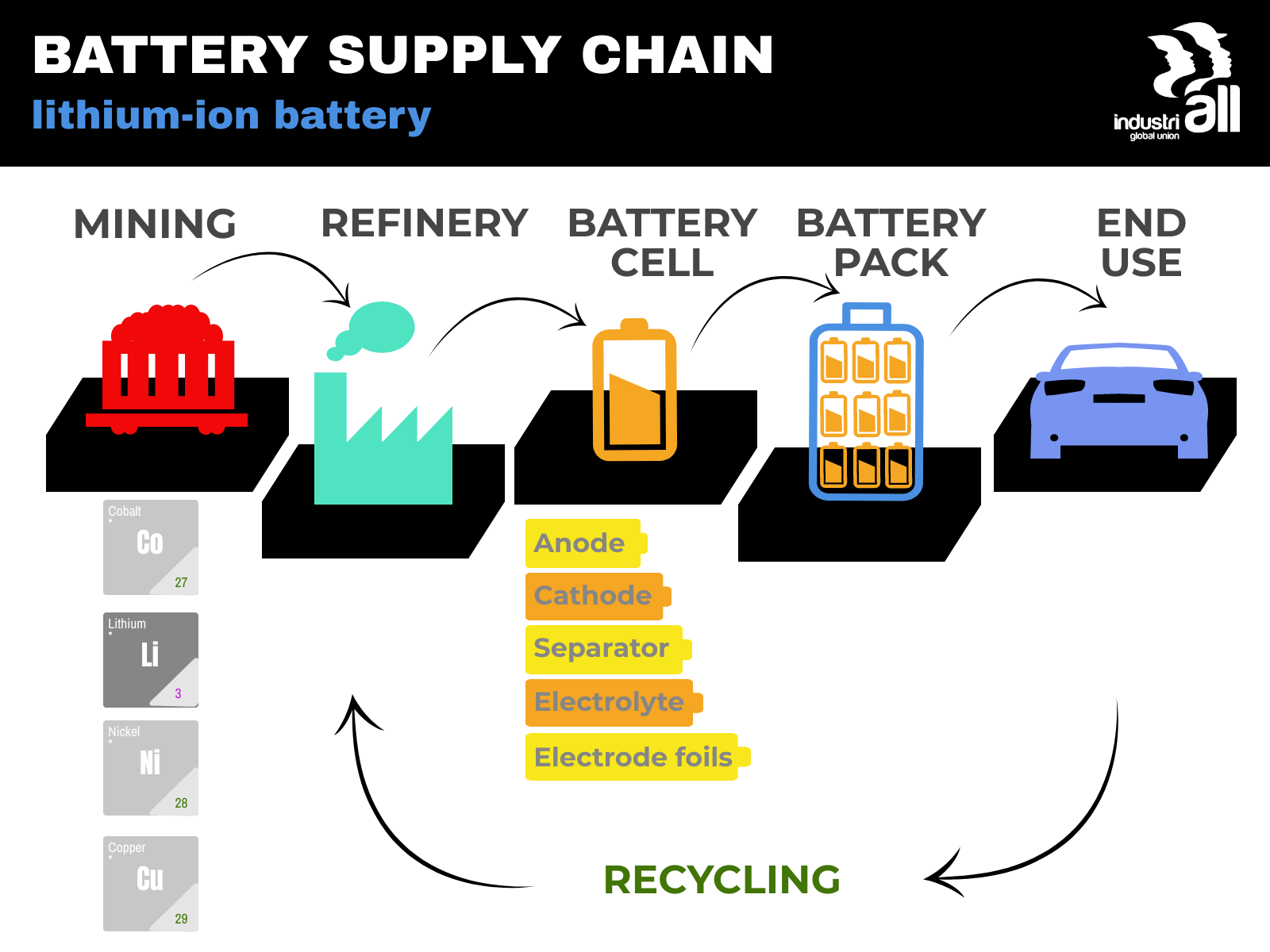

Bất kể công nghệ nào trở nên thống trị, pin cung cấp năng lượng cho xe điện trong tương lai sẽ đòi hỏi hàm lượng khai thác và xử lý rất lớn.

Động cơ ô tô điện chứa các kim loại hiếm không được sử dụng trong động cơ đốt trong, trong khi tình trạng thiếu lithium, niken và coban được sử dụng trong pin được dự báo sẽ còn kéo dài trong nhiều thập kỷ tới.

Các công ty khai khoáng và kinh doanh thương mại như BHP hay Glencore được xem là những người hưởng lợi lớn từ cuộc cách mạng xe điện khi các lệnh cấm ở các khu vực như EU và Hoa Kỳ áp đặt đối với các phương tiện chạy bằng xăng và dầu diesel mới, giúp họ chiếm thế thượng phong trong các giao dịch với các công ty xe điện.

Tuy nhiên, công nghệ thay đổi nhanh chóng khiến việc chọn ra người chiến thắng ngày càng khó khăn do những phát triển mới làm tăng nhu cầu về các kim loại khác nhau.

Các công ty khai thác lithium như Albemarle và SQM, đã thu lợi từ giá khoáng sản cao ngất ngưởng trong những năm gần đây, cho rằng vật liệu của họ là cốt lõi của nhiều loại pin nên phải đối mặt với một tương lai ít bất ổn hơn. Nhưng ngay cả họ cũng phải đối mặt với nguy cơ vị thế trên thị trường của mình sẽ giảm sút nếu các loại pin khác như natri-ion phát triển.

Nguyên liệu thô được khai thác cũng cần được xử lý để thành hóa chất cấp pin, một ngành do Trung Quốc thống trị. Khi những lo ngại về địa chính trị gia tăng trước sự kiểm soát của đất nước, cuộc chạy đua tìm kiếm các nguồn thay thế đã bắt đầu, với các tập đoàn phương Tây bao gồm Albemarle, Pilbara Minerals và Syrah Resources chạy đua để phát triển khả năng chế biến ở nơi khác.

PIN "TRONG TAY" CATL

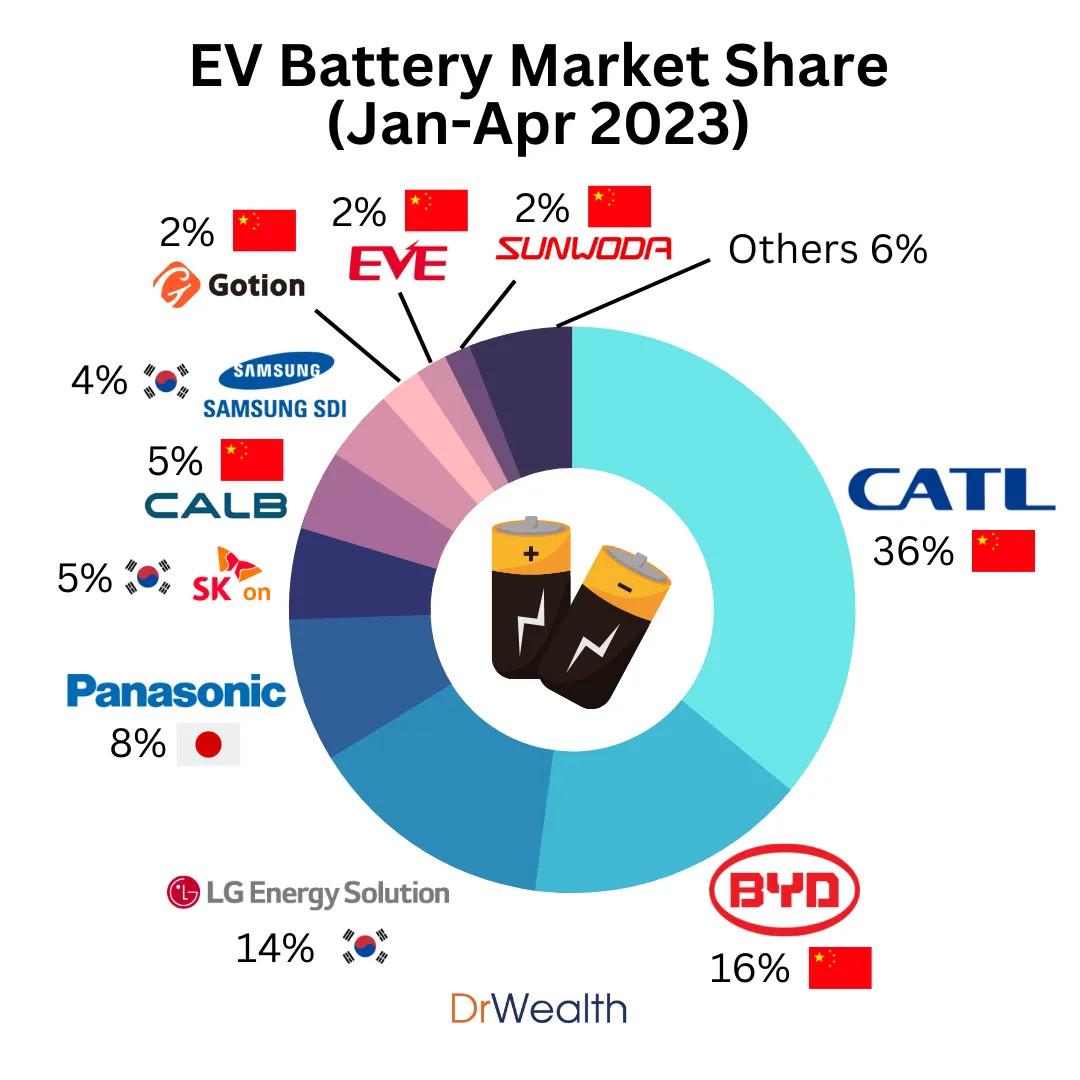

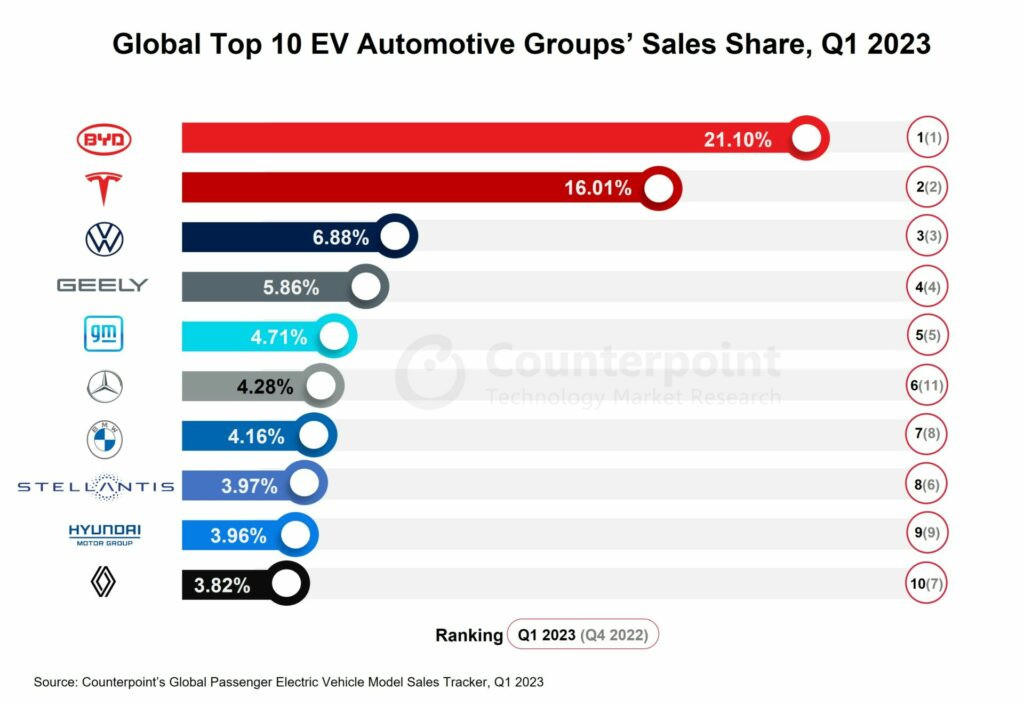

Cạnh tranh giữa các nhà sản xuất pin đang hình thành một cuộc cạnh tranh toàn châu Á, với CATL của Trung Quốc cho đến nay là công ty dẫn đầu toàn cầu.

Những "kẻ về nhì" là LG Energy Solution của Hàn Quốc và tập đoàn BYD của Trung Quốc, sau đó là những Panasonic, SK On của Nhật Bản và Samsung SDI của Hàn Quốc cũng đang cố gắng cạnh tranh cho những mảnh thị phần ít ỏi còn lại.

Trên thực tế, sự lớn mạnh của các tập đoàn Trung Quốc được hưởng lợi rất nhiều từ thị trường xe điện nội địa đang bùng nổ. Doanh số bán xe plug-in hybrid và xe chạy pin thuần túy đã tăng từ 1,2 triệu chiếc vào năm 2019 lên 6,9 triệu chiếc vào 2022. Bất chấp việc tốc độ tăng trưởng đã có dấu hiệu chững lại, gần 4 triệu xe điện đã được bán ra trong nước trong nửa đầu năm nay, chiếm gần 1/3 tổng doanh số bán xe. Để dễ hình dung, doanh số bán xe điện tại châu Âu trong cả năm 2022 mới chỉ đạt 2,6 triệu xe và ở Mỹ con số ấy còn chưa đến 1 triệu xe.

Tuy nhiên, các công ty ô tô và pin Trung Quốc phải đối mặt với một tương lai không chắc chắn ở Mỹ sau khi Đạo luật Giảm lạm phát được ban hành, đạo luật này cung cấp khoản trợ cấp hàng tỷ USD cho các công ty sản xuất pin không sử dụng linh kiện Trung Quốc.

Có một điều đáng nói, các doanh nghiệp pin Trung Quốc được hưởng lợi thị trường nội địa thì LG Energy Solution lại đang đặt cược vào sự tăng trưởng nhanh chóng của thị trường xe điện Hoa Kỳ để mong thu hẹp khoảng cách với CATL (công ty có 34% thị phần toàn cầu, gấp hơn 2 lần quy mô của LG Energy Solution).

Robert Lee, người đứng đầu hoạt động tại Bắc Mỹ của LG Energy Solution, tiết lộ rằng với khả năng cung cấp dung lượng cao hơn của pin giàu niken của LG Energy Solution và mối quan hệ của họ với các nhà sản xuất ô tô toàn cầu sẽ mang lại lợi thế lâu dài cho công ty.

“Khát vọng của chúng tôi rõ ràng là trở thành số một trên toàn cầu về lâu dài" Robert Lee nhấn mạnh.

Panasonic của Nhật Bản, nhà cung cấp cho Tesla và các đối tác của Toyota, đang đàm phán với Mazda và Subaru để tăng gấp bốn lần công suất pin tại Mỹ. Công ty đã ưu tiên phát triển pin lithium-ion có công suất năng lượng cao hơn nhiều so với các thiết bị hiện tại, nhưng cũng đang tìm cách giảm thiểu rủi ro trong chuỗi cung ứng để duy trì tính cạnh tranh.

Giám đốc điều hành Yuki Kusumi cho biết: “Chúng tôi sẽ cần đảm bảo chuỗi cung ứng bên ngoài Trung Quốc và chúng tôi đang đi theo hướng đó”.

Cuộc cách mạng pin đã làm thay đổi quyền thương lượng trong chuỗi cung ứng ô tô. Giống như các công ty khai thác mỏ, các nhà sản xuất pin cũng đang giành được ảnh hưởng đối với các nhà sản xuất ô tô.

Tim Bush, nhà phân tích pin của UBS có trụ sở tại Seoul, lưu ý rằng LG hiện đang nắm giữ 51% cổ phần trong liên doanh trị giá 4,4 tỷ USD với Honda để sản xuất pin ở Ohio. Đây một sự chuyển đổi mang tính biểu tượng về mối quan hệ giữa một công ty ô tô và nhà cung cấp của nó. Điều không thể tưởng tượng được trong thời kỳ "tiền EV".

Nhưng các nhà sản xuất pin lo ngại rằng trong trung và dài hạn, các liên doanh kiểu như LG-Honda có thể dẫn đến việc chuyển giao bí quyết sản xuất pin của họ cho các nhà sản xuất ô tô mà họ đang cung cấp, một lần nữa sẽ làm thay đổi cán cân quyền lực.

Ngân sách nghiên cứu của các nhóm pin có thể cho thấy doanh nghiệp nào có vị thế tốt nhất.

Theo Neil Beveridge tại Bernstein, CATL, Samsung và LG dẫn đầu chi tiêu cho R&D (nghiên cứu và phát triển) của ngành, trong đó CATL chi nhiều hơn hầu hết các công ty pin khác của Trung Quốc cộng lại.

Ông nói: “Chúng tôi tin rằng điều này tạo ra lợi thế bền vững so với các công ty cùng ngành”, đồng thời cảnh báo rằng “có lẽ mối đe dọa lớn nhất” đối với ba nhóm đó đến từ các nhóm ô tô có “ngân sách R&D thậm chí còn lớn hơn”.

XE HƠI LOAY HOAY TÌM CÁCH

Theo truyền thống, các công ty ô tô chỉ sản xuất một số ít linh kiện của riêng họ, phần lớn được chuyển cho các nhà cung cấp. Thế nhưng xe chạy pin, chỉ chứa một phần các bộ phận chuyển động của thế hệ trước, sẽ thay đổi phương trình đó.

Câu hỏi lớn nhất mà các nhà sản xuất ô tô phải giải quyết là họ nếu không “sở hữu” đủ tỷ lệ pin, công nghệ pin thì liệu họ có còn được gọi là các nhà sản xuất xe ô tô.

Gill Pratt, nhà khoa học trưởng tại Toyota, tin rằng pin sẽ là điểm khác biệt lớn trong trải nghiệm lái xe. Ông nói: “Đó là nơi có sự kỳ diệu, sự đổi mới được cung cấp bởi hóa học".

Một số nhà sản xuất ô tô đã quyết định đầu tư vào hệ thống pin của riêng mình. Lợi thế của việc sở hữu công nghệ này là các công ty ô tô có thể độc quyền phát triển sản phẩm của chính họ và - điều quan trọng - đảm bảo nguồn cung cho chính họ.

General Motors đã nỗ lực hết mình để phát triển một hệ thống làm nền tảng cho tất cả các mẫu xe điện mới, đồng thời xây dựng các nhà máy và thậm chí đầu tư trực tiếp vào các nhóm khai thác mỏ.

Sham Kunjur, người đứng đầu bộ phận nguyên liệu thô của tập đoàn cho biết: “Chúng tôi cảm thấy cần phải kiểm soát vận mệnh của chính mình. “Nếu cách đây ba hoặc bốn năm bạn hỏi chúng tôi liệu chúng tôi có hợp tác trực tiếp với các công ty khai thác mỏ hay không, chúng tôi rõ ràng sẽ nói không, nhưng đôi khi sự cần thiết lại là mẹ của phát minh - chúng tôi phải thay đổi suy nghĩ của mình.”

Volkswagen của Đức cũng đã thành lập “Power Co”, một đơn vị sẽ cung cấp một số nhu cầu về pin cho hãng.

Thomas Schmall, người giám sát các công nghệ mới và mua linh kiện tại nhà sản xuất ô tô lớn thứ hai thế giới, cho biết: “Thế giới xe điện sẽ được xác định rõ ràng bởi chi phí pin, vì vậy việc kiểm soát nhất định về điều đó là hoàn toàn hợp lý”. VW cũng tin rằng việc sở hữu công nghệ sẽ cho phép hãng tạo ra những đột phá mà hãng khác không thể tiếp cận được.

Tuy nhiên, Nissan lại chọn cách đi ngược đời. Họ đã chuyển giao mảng hoạt động kinh doanh pin AESC của mình cho Envision của Trung Quốc vào năm 2018, đặt cược rằng pin cuối cùng sẽ trở thành hàng hóa bình thường.

Quyết định ấy của Nissan dựa trên quan điểm cho rằng có khi quyền sở hữu công nghệ lại khiến các nhà sản xuất ô tô tự nhốt mình vào một tiêu chuẩn có thể bị thay đổi bất cứ lúc nào, đồng thời làm phân tán nguồn lực khỏi các lĩnh vực kinh doanh khác của họ.

Quan điểm này không chỉ ảnh hưởng tới quyết định của Nissan, nhiều CEO khác cũng cho biết họ bắt đầu tin rằng đầu tư vào pin là một sai lầm. Đã có những dấu hiệu cho thấy sự cạnh tranh khốc liệt giữa các nhà sản xuất pin đang bắt đầu làm giảm tỷ suất lợi nhuận.

“Tôi không tin rằng sẽ có bất kỳ lợi thế cạnh tranh nào về công nghệ pin,” một lãnh đạo của công ty sản xuất ô tô hàng đầu châu Âu cho biết. “Điều hợp lý cần làm đối với bất kỳ nhà sản xuất ô tô nào là giao việc cung cấp pin cho một nhóm chuyên gia và coi đó như một loại hàng hóa quan trọng" ông nói thêm.

Ngay cả Tesla, công ty dẫn đầu thị trường về xe thuần điện, cũng đã phải từ bỏ quan điểm cứng nhắc về tích hợp dọc, để mua pin từ CATL cho các mẫu xe phổ biến nhất của mình.

Trong phân khúc xe sang, nơi những người mua siêu xe sành điệu sẵn sàng chi trả chỉ với yêu cầu thỏa mãn bởi những tính năng, thì việc sở hữu hệ thống pin có thể vẫn sẽ tạo ra sự khác biệt.

Nhưng ngay cả một nhà sản xuất ô tô như Ferrari, nơi tự sản xuất mọi bộ phận của động cơ V12, cũng sẽ cần phải thu hút các đối tác về công nghệ pin cho các mẫu xe điện trong tương lai của mình.

Benedetto Vigna, giám đốc điều hành của tập đoàn Italia cho biết: “Bạn xác định điều gì là chiến lược cho mình và từ đó, bạn phải đầu tư với những đối tác phù hợp”. Công ty này đang tập trung vào việc tìm kiếm “người chơi đã nắm vững hóa học tế bào... theo một cách độc đáo để chúng tôi có thể tạo ra những loại pin độc đáo”.

NGƯỜI THẮNG KẺ THUA VÀ BÃI CHIẾN TRƯỜNG

Trong thế giới pin thế hệ tiếp theo, nhiều nhà sản xuất ô tô, nhà sản xuất pin và nhóm vật liệu đang phân nhánh sâu hơn hoặc hợp tác sâu hơn trong chuỗi cung ứng.

Tập đoàn Posco Group của Hàn Quốc, một trong những nhà sản xuất thép lớn nhất thế giới, tháng trước đã công bố kế hoạch đầu tư 47 tỷ USD vào vật liệu pin vào năm 2030 - 47% tổng vốn đầu tư - trong nỗ lực xây dựng một “chuỗi giá trị tích hợp” bao gồm sản xuất khoáng sản, vận chuyển, chế biến và sản xuất.

Nhưng bản chất không thể đoán trước của thị trường có nghĩa là lợi nhuận không thể được đảm bảo ngay cả sau khi đã quyết định dốc hầu bao để đầu tư lớn.

Năm năm trước, pin lithium iron phosphate [LFP] được coi là không có tương lai. Bây giờ đây lại là công nghệ thống trị ở Trung Quốc, cho đến nay là thị trường xe điện lớn nhất.

Steve LeVine, tác giả cuốn The Powerhouse , một cuốn sách viết về việc phát minh ra pin lithium-ion, cho biết: “Chúng ta có thể đang tiến tới một thế giới mà thị trường trở nên rất tàn khốc. Sẽ có một số ít người chiến thắng, rất nhiều người thua cuộc và rất nhiều "máu" trên bãi chiến trường.”

Thái Duy