Khi tăng lãi suất, việc tái đầu tư hoặc mở rộng thị trường của các doanh nghiệp trở nên đắt đỏ hơn. Điều đó đồng nghĩa, nhiều doanh nghiệp sẽ cắt giảm đầu tư, gây tổn hại đến thị trường việc làm.

Điều gì gây ra lạm phát?

Vào những năm 1970, các nhà kinh tế tin rằng lạm phát là do có quá nhiều tiền trôi nổi trong nền kinh tế. Họ nghĩ rằng cách duy nhất để giảm lạm phát là giữ cho lượng tiền trong nền kinh tế tương đối ổn định. Cách tiếp cận này được gọi là chủ nghĩa tiền tệ. Mặc dù chủ nghĩa tiền tệ phần lớn không thành công trong việc chống lại lạm phát, nhưng vẫn tồn tại lâu dài.

Những người theo chủ nghĩa bảo thủ vẫn cho rằng lạm phát xảy ra khi 1 ngân hàng trung ương in quá nhiều tiền. Nhưng sự thật là phần lớn tiền được tạo ra khi các ngân hàng tư nhân cho các cá nhân và doanh nghiệp vay tiền. Dù bằng cách nào, việc tiền tạo ra tiền không đem đến lạm phát. Các yếu tố khác trong nền kinh tế thực đóng một vai trò lớn hơn.

Nhiều tiền hơn trong nền kinh tế không phải là vấn đề miễn là nguồn cung có thể theo kịp cầu. Ví dụ: Nếu có đủ công nhân và nguyên liệu để sản xuất một sản phẩm nhất định, việc mở rộng sản xuất bằng cách thêm một ca làm việc khác trong một cơ sở hiện có sẽ rất dễ dàng. Nhưng nếu thiếu công nhân hoặc thiếu nguồn cung cấp cần thiết để mở rộng sản xuất, tình trạng thiếu hụt dài hạn hơn dẫn đến tăng giá cho sản phẩm đó dễ dàng được nhận thấy.

Lạm phát xảy ra khi cầu hàng hóa vượt cung hàng hóa. Đôi khi, điều này có thể do các yếu tố không lường trước được gây ra đột ngột làm giảm khả năng cung cấp hàng hóa của nền kinh tế. Điều này xảy ra trong thời kỳ đại dịch, khi việc phong tỏa gây ra tình trạng thiếu hụt trong chuỗi cung ứng toàn cầu.

Lạm phát cũng có thể được thúc đẩy bởi sự kết hợp giữa tăng trưởng nhu cầu và những thách thức về nguồn cung. Ví dụ, nhu cầu ngày càng tăng và các vấn đề trong chuỗi cung ứng đã dẫn đến tình trạng thiếu chip bán dẫn liên tục. Điều này đã tạo ra hiệu ứng lan tỏa bằng cách giảm số lượng xe mới được sản xuất. Với số lượng xe mới được sản xuất ít hơn, mức giá mà mọi người sẵn sàng trả cho một chiếc xe cũ tăng lên đáng kể. Thật không may, sự thiếu hụt chất bán dẫn và áp lực lạm phát mà nó đang tạo ra sẽ không được giải quyết nhanh chóng. Có rất ít nhà sản xuất chất bán dẫn. Trên thực tế, chỉ có hai công ty sản xuất 70% nguồn cung toàn cầu. Thiết lập sản xuất mới rất tốn kém, đòi hỏi công nhân có tay nghề cao và mất hàng tháng hoặc hàng năm để hoàn thành.

Biện pháp duy nhất của Ngân hàng Trung ương là… tăng lãi suất

Mặc dù lạm phát hiện nay đang được gây ra bởi nhiều vấn đề khác nhau nhưng các ngân hàng trung ương vẫn đang cố gắng giải quyết lạm phát bằng cách giảm nhu cầu. Nói cách khác, các ngân hàng trung ương muốn giải quyết lạm phát bằng cách giảm lượng tiền trong túi người dân. Bởi các ngân hàng trung ương không thể lấy tiền trực tiếp từ người dân, họ làm điều đó bằng cách làm cho việc vay tiền trở nên đắt đỏ hơn – tức là tăng lãi suất.

Khi lãi suất tăng lên, sẽ có ít người đi vay hơn. Kết quả là, các ngân hàng tư nhân tạo ra ít tiền hơn. Lý thuyết là khi ít tiền được lưu thông hơn, sẽ có ít đầu tư hơn vào nền kinh tế và tỷ lệ thất nghiệp tăng lên. Lý tưởng nhất là điều này làm giảm sức mua của mọi người và làm chậm tốc độ tăng giá.

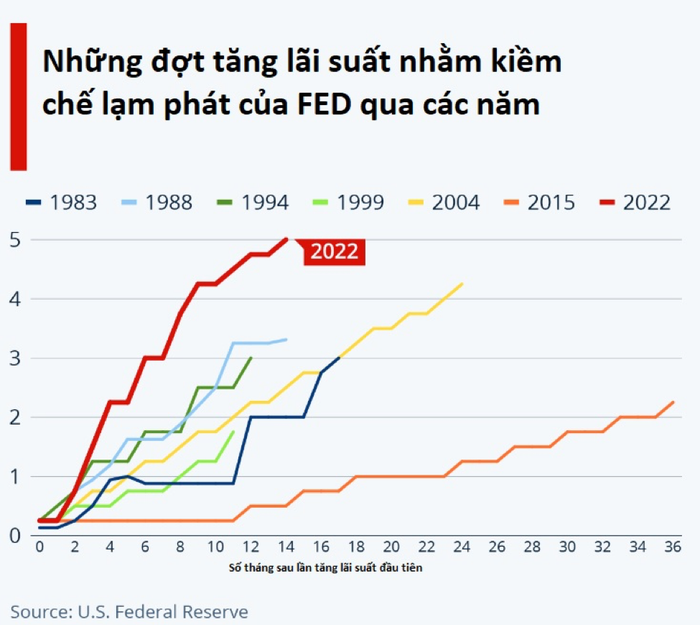

Vấn đề là việc thay đổi giá bằng cách thay đổi lãi suất cũng giống như điều khiển một con tàu du lịch bằng mái chèo ca nô. Hồi năm 2022, khi mà cả thế giới đang phải vật lộn với đại dịch Covid-19, nước Mỹ đồng thời phải trải chống chịu một “cơn đau đầu” nữa mang tên: Lạm phát. Kết quả là tới cuối năm 2022, Cục dự trữ liên bang Mỹ (Fed) đã phải 7 lần tăng lãi suất để chống lạm phát. Tới tháng 5 năm nay, Fed đã tăng lãi suất tổng cộng 10 lần liên tiếp tính từ mốc tháng 3/2022.

Tuy nhiên, một chuyên gia phân tích giấu tên từng chia sẻ với tờ CNBC rằng: Tăng lãi suất để kiềm chế lạm phát không phải là giải pháp đúng đắn, vì giá cao chủ yếu do các cú sốc trong chuỗi cung ứng.

Điều này đặc biệt đúng trong giai đoạn đại dịch khi mà các nhà sản xuất và nhà cung cấp toàn cầu đã không thể sản xuất và giao hàng hóa cho người tiêu dùng một cách hiệu quả do những đợt phong tỏa chống dịch.

Chuyên gia Paul Gambles, đối tác quản lý tại công ty tư vấn MBMG Group cho biết: “Việc quản lý nguồn cung rất khó khăn, chúng tôi nhận thấy có rất nhiều ngành công nghiệp, nhiều doanh nghiệp đang gặp phải những thách thức rất khác nhau khi mở cửa trở lại. Và Fed là những người đầu tiên giơ tay nói rằng chính sách tiền tệ không thể làm gì trước cú sốc nguồn cung. Và sau đó họ quyết định tăng lãi suất”.

Các chính phủ trên khắp thế giới tập trung vào việc kiềm chế lạm phát. Việc tăng lãi suất được thiết kế nhằm làm cân bằng nhu cầu với nguồn cung hạn chế.

Ví dụ, Cục Dự trữ Liên bang Mỹ đã tăng lãi suất cơ bản lên 0,75 điểm phần trăm, đạt mức từ 1,5% đến 1,75% vào tháng 6/2022 – mức tăng lớn nhất kể từ năm 1994 và Chủ tịch Jerome Powell cũng bỏ ngỏ về những đợt tăng lãi suất tiếp sau đó.

Ngân hàng Dự trữ Australia định tăng lãi suất một lần nữa vào giữa năm 2022, và các nền kinh tế châu Á - Thái Bình Dương khác như Philippines, Singapore và Malaysia cũng đã theo đuổi việc tăng lãi suất tương tự.

Thời điểm năm 2022, phía Fed cho biết trong một tuyên bố rằng việc tăng lãi suất được lựa chọn khi hoạt động kinh tế chung có vẻ đã phục hồi trong quý đầu tiên của năm, với lạm phát tăng cao phản ánh sự mất cân bằng giữa cung và cầu liên quan đến đại dịch, giá năng lượng tăng và áp lực giá mạnh hơn.

Chuyên gia Paul Gambles nhấn mạnh, với các cú sốc về nguồn cung xuất hiện hết lần này tới lần khác, sẽ khó cho các ngân hàng trung ương kiểm soát lạm phát một cách bền vững. Chính vì vậy, ông Gambles đã lập luận rằng Mỹ nên tìm kiếm một đòn bẩy tài khóa để khắc phục lạm phát.

Các nhà kinh tế "phi truyền thống" khác được ông Gambles trích dẫn trong cuộc phỏng vấn, điển hình như ông Stephen King, cố vấn kinh tế cấp cao của HSBC cũng đã đưa ra các phân tích cho rằng, không chỉ có sốc cung hoặc sốc cầu là nguyên nhân của lạm phát, mà có thể là ở cả 2 mặt.

"Về mặt kinh tế, cuộc khủng hoảng Covid-19 được nhiều người coi là một thách thức về nhu cầu. Ngân hàng trung ương đã đáp ứng bằng cách cung cấp lãi suất rất thấp và tiếp tục nới lỏng định lượng, ngay cả khi các chính phủ đưa ra các biện pháp kích thích tài khóa lớn", chuyên gia King nói trong một thông báo vào đầu năm 2022.

"Sự thật là, đại dịch Covid-19 chỉ có tác động hạn chế liên quan đến phong tỏa đối với nhu cầu trong các nền kinh tế tiên tiến. Vì nguồn cung không thể đáp ứng đầy đủ với số tiền gia tăng đang chảy qua nền kinh tế như Mỹ, giá cả phải tăng lên”, ông nói thêm.

Mặc dù việc tăng lãi suất vẫn là biện pháp phổ biến để khắc phục lạm phát. Tuy nhiên, các nhà kinh tế hiện đang lo ngại rằng việc sử dụng tăng lãi suất như một công cụ để giải quyết vấn đề lạm phát có thể gây ra suy thoái kinh tế.

Khi tăng lãi suất, hoạt động mở rộng của các doanh nghiệp trở nên đắt đỏ hơn. Điều đó có thể dẫn đến cắt giảm đầu tư, gây tổn hại đến thị trường việc làm.

Làm gì để đối phó với lạm phát?

Sự đồng thuận kinh tế hiện tại giả định rằng chỉ có các ngân hàng trung ương mới có thể giải quyết lạm phát và các chính phủ nên đứng ngoài cuộc. Chính vì sự hiểu biết này mà các chính phủ thường phản ứng với lạm phát và tăng lãi suất bằng chính sách thắt lưng buộc bụng.

Có rất nhiều chính sách tài khóa có thể được sử dụng để đối phó với lạm phát. Trong ngắn hạn, điều quan trọng là phải hiểu nguyên nhân đằng sau lạm phát và cố gắng hiểu những gì có thể và không thể khắc phục được. Ví dụ, các chính phủ nên giúp khôi phục chuỗi cung ứng và mạng lưới giao thông vận tải trong thời gian ngắn, đồng thời suy nghĩ về cách làm cho chính sách công nghiệp có khả năng phục hồi trước những thách thức trong tương lai trong dài hạn.

Trong thời kỳ lạm phát, các chính phủ có thể suy nghĩ về cách cung cấp các lựa chọn thay thế công khai cho các mặt hàng giá cao. Ví dụ, nếu giá xăng sẽ cao trong dài hạn, chính quyền các cấp nên nghĩ cách làm cho việc đi lại dễ dàng và rẻ hơn mà không cần đến nhiên liệu hóa thạch. Đây là một cách giảm cầu đối với hàng hóa giá cao có mục tiêu và công bằng hơn so với mô hình giảm cung tiền của ngân hàng trung ương.

Chính phủ cũng có thể điều tiết giá cả. Kiểm soát tiền thuê nhà là một ví dụ tốt về điều này. Bất cứ khi nào có thể, các nhà hoạch định chính sách nên suy nghĩ về cách duy trì nguồn cung hàng hóa được kiểm soát giá. Trong trường hợp kiểm soát giá thuê, một kế hoạch vững chắc cho đầu tư công vào nhà ở phi thị trường và hợp tác xã sẽ giúp đảm bảo có đủ nguồn cung nhà ở cho thuê giá rẻ.

Các dịch vụ công cộng cũng đóng một vai trò lớn trong việc làm cho cuộc sống của mọi người trở nên hợp lý hơn. Chi tiêu của chính phủ cho mọi thứ, từ chăm sóc trẻ em và chăm sóc sức khỏe đến giao thông công cộng và giải trí làm cho cuộc sống của mọi người trở nên hợp lý hơn và khiến tất cả chúng ta ít bị tổn thương hơn trước các giai đoạn lạm phát hoặc suy thoái kinh tế.

Chi tiêu này không cần phải được tài trợ bằng vay mượn. Nếu các nhà hoạch định chính sách lo lắng về chi tiêu kích thích làm tăng lãi suất, họ có thể tài trợ cho chi tiêu này bằng khoản tăng doanh thu mà họ chắc chắn nhận được trong thời kỳ lạm phát cao.