VinFast sẽ phát hành cổ phiếu ra đại chúng thông qua việc sáp nhập với công ty Black Spade Acquisition Co., được nhận định là đợt niêm yết lớn nhất từ trước đến nay tại Mỹ của một công ty Việt Nam.

Thỏa thuận mới với Black Spade Acquisition Co. sẽ mang lại cho VinFast giá trị vốn chủ sở hữu khoảng 23 tỷ USD, theo một tuyên bố từ công ty mẹ Vingroup JSC. Bao gồm cả nợ, nhà sản xuất EV của Việt Nam sẽ được định giá vào khoảng 27 tỷ USD.

Động thái này diễn ra khi VinFast đẩy mạnh nỗ lực mở rộng ra các thị trường nước ngoài. Công ty đã chuyển những lô xe điện thứ hai đến Bắc Mỹ vào tháng 4/2022 với kế hoạch bắt đầu giao hàng cho khách hàng trong tháng này. Vinfast cũng có kế hoạch gửi những chiếc xe đầu tiên đến châu Âu vào tháng 7 tới.

“Việc hợp tác với Black Spade và niêm yết VinFast tại Mỹ là con đường huy động vốn hoàn hảo cho tham vọng toàn cầu trong tương lai của chúng tôi và cũng là một thành tựu quan trọng đối với Vingroup,” Tổng Giám đốc VinFast Lê Thị Thu Thủy cho biết trong thông cáo.

Các cổ đông của VinFast sẽ sở hữu khoảng 99,3% cổ phần sau khi sát nhập, dự kiến sẽ kết thúc vào nửa cuối năm nay, tùy thuộc vào sự chấp thuận của cơ quan quản lý và cổ đông. Thông thường các vụ sát nhập SPAC sẽ huy động thêm PIPE (private investment in public equity - đầu tư tư nhân vào vốn cổ phần công) từ các nhà đầu tư lớn, nhưng đến thời điểm này có vẻ Black Spade Acquisition Co. không huy động được PIPE.

Cổ phiếu của Black Spade đã tăng tới 12% trong giao dịch trước giờ mở cửa.

Với kế hoạch này, VinFast sẽ gia nhập nhóm nhỏ các công ty châu Á đang tìm cách niêm yết tại Mỹ thông qua việc sáp nhập với các công ty mua lại có mục đích đặc biệt (SPAC), ngay cả khi các thương vụ tương tự đã chậm lại trong bối cảnh giám sát quy định chặt chẽ hơn và tâm lý thị trường thờ ơ.

Một thoả thuận SPAC sẽ cho phép các công ty không có doanh thu đáng kể có thể được giao dịch công khai mà không cần giám sát nhiều như hình thức phát hành IPO truyền thống.

Ví dụ như công ty khởi nghiệp công nghệ ô tô thông minh Ecarx Holdings Inc. đã niêm yết cổ phiếu tại Mỹ vào tháng 12/2022 sau khi hoàn tất việc sáp nhập với một công ty séc trắng, trong khi công ty cấp phép truyền hình Singapore Allrites Holdings Pte trong tuần này đã ký một thỏa thuận sáp nhập với Aura FAT Projects Acquisition Corp.

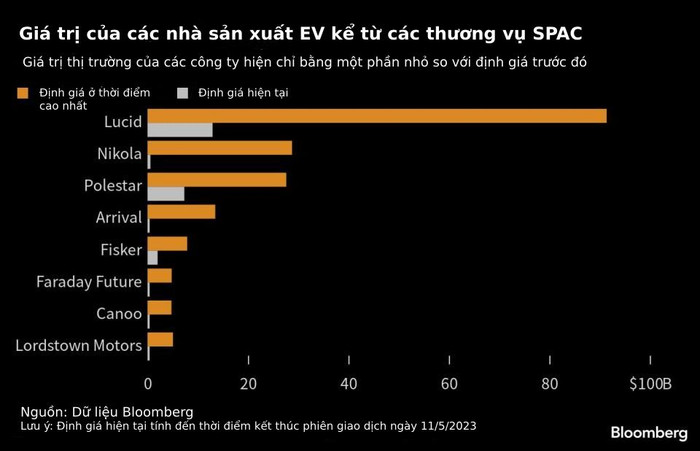

Tuy nhiên, liệu VinFast có tránh được những rủi ro mà nhiều nhà sản xuất xe điện đã gặp phải sau khi sáp nhập SPAC hay không. Một số công ty gần như đã đối mặt với sự thất bại khi họ kết hợp với các công ty séc trắng trong vài năm qua bao gồm Nikola Corp., Lordstown Motors Corp. và Canoo Inc. Một doanh nghiệp EV từng được kỳ vọng — Electric Last Mile Solutions Inc. — đã nộp đơn xin phá sản gần một năm trước.

Thậm chí, các công ty sản xuất xe điện của Mỹ không phải là những công ty duy nhất bị giảm định giá mà các đối thủ khởi nghiệp xe điện của Trung Quốc cũng chứng kiến tình trạng tương tự.

Nhưng, việc sáp nhập SPAC nếu thành công, sẽ bù đắp cho những nỗ lực kéo dài nhiều năm của VinFast để trở thành một công ty giao dịch đại chúng. Bloomberg News đưa tin lần đầu tiên vào đầu năm 2021 rằng Vingroup đang xem xét đợt chào bán lần đầu ra công chúng trị giá 2 tỷ USD cho đơn vị EV của mình. Vào tháng 4/2022, công ty đã nộp hồ sơ bảo mật về việc bán cổ phần.

Ngay sau khi thành lập VinFast vào năm 2017, chủ tịch Vingroup Phạm Nhật Vượng đã cởi mở nói về tham vọng bán ô tô ở Mỹ và cam kết đầu tư 2 tỷ USD cho VinFast. Vào tháng trước, ông Phạm Nhật Vượng cũng cho biết sẽ trao thêm 1 tỷ USD cho nhà sản xuất EV trong năm tới. Vingroup sẽ đóng góp 500 triệu USD và cung cấp khoản vay 1 tỷ USD trong thời hạn 5 năm.

Trong khi đó, Black Spade Acquisition Co. là công ty séc trắng có trụ sở tại Hồng Kông, được hỗ trợ bởi doanh nhân Lawrence Ho, chủ tịch kiêm giám đốc điều hành của công ty điều hành sòng bạc Melco International Development Ltd. Theo thông tin từ phía công ty cung cấp, Black Spade Acquisition Co. hiện đặt mục tiêu tập trung vào việc hỗ trợ công nghệ, các thương hiệu phong cách sống, sản phẩm hoặc dịch vụ và phương tiện giải trí.

Black Spade Acquisition Co. từng huy động được 169 triệu USD trong đợt IPO tại Mỹ vào năm 2021. Vì chỉ có thời hạn 2 năm nên nếu công ty không tìm được thoả thuận phù hợp sẽ phải đóng cửa và trả lại tiền cho cổ đông vào tháng 7/2023. Do đó, có nhiều nhận định cho rằng liệu có phải vì không còn nhiều thời gian nên Black Spade Acquisition Co. đã vội vã nhảy vào lĩnh vực xe điện hay không.