Theo sau FTX, công ty tiền điện tử BlockFi nộp đơn xin phá sản tại Hoa Kỳ.

Từng được định giá 4,8 tỷ USD, BlockFi nay là một trong số nhiều doanh nghiệp chịu hậu quả trực tiếp từ sự sụp đổ của FTX. Vào tháng 7, FTX đã đồng ý giúp BlockFi thoát khỏi tình trạng khó khăn bằng cách mở rộng cơ sở tín dụng quay vòng trị giá 400 triệu USD.

Nhưng vào 11/11 vừa qua, chính sàn giao dịch tiền điện tử FTX của Sam Bankman-Fried đã nộp đơn xin bảo hộ phá sản theo Chương 11 tại Hoa Kỳ và “hiệu ứng domino” trong lĩnh vực tiền điện tử nhanh chóng theo sau.

Trong hồ sơ gửi lên toà án, BlockFi chỉ ra rằng họ có hơn 100.000 chủ nợ, với nợ và tài sản trong khoảng từ 1 tỷ đến 10 tỷ USD. Công ty cũng đã liệt kê khoản vay trị giá 275 triệu USD cho FTX US, chi nhánh tại Mỹ sàn giao dịch FTX.

BlockFi cũng là một trong các công ty phải đối mặt với vấn đề về thanh khoản sau sự phá sản của quỹ đầu cơ tiền số Three Arrows Capital. Ngoài ra, BlockFi đã thừa nhận rằng họ có “tiếp xúc đáng kể” với sàn giao dịch tiền điện tử FTX và Alameda Research.

Sự phá sản của BlockFi đã được dự đoán từ lâu, nhưng trong một hồ sơ chi tiết dài 41 trang, cố vấn tài chính của BlockFi Mark Renzi đã chia sẻ với các chủ nợ, nhà đầu tư và tòa án về quan điểm riêng của ông. Theo đó, việc phải đối mặt với hai thất bại liên tiếp của quỹ đầu cơ và phòng hộ, "cuộc giải cứu" không thành từ FTX và sự không chắc chắn của thị trường là những lí do đã khiến BlockFi phá sản.

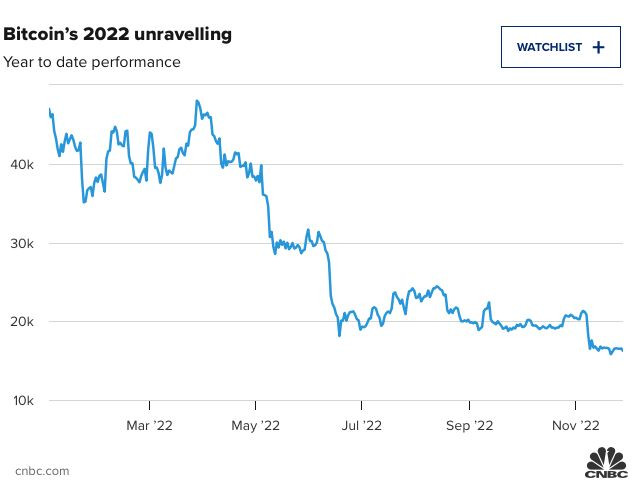

Ông Renzi muốn nhấn mạnh rằng theo quan điểm của mình, BlockFi “không đối mặt với các vấn đề giống như FTX” và “từng có vị trí tốt để tiến lên phía trước mặc dù 2022 là một năm đặc biệt tồi tệ đối với ngành công nghiệp tiền điện tử”.

Các “vấn đề” của FTX như ông Mark Renzi nhận định bao gồm việc thiếu hệ thống tài chính, rủi ro, chống rửa tiền (AML) hoặc kiểm toán được công bố rộng rãi. Trong hồ sơ gửi tòa án, Giám đốc điều hành mới được bổ nhiệm của FTX, John Ray, cho biết ông chưa bao giờ thấy “sự thất bại hoàn toàn trong kiểm soát doanh nghiệp” như ở FTX.

Tương tự như hồ sơ phá sản của Voyager và Celsius Network, ông Mark Renzi chỉ ra sự hỗn loạn rộng lớn trong thị trường tiền điện tử, càng tồi tệ hơn sau sự sụp đổ của Three Arrows Capital, đã đẩy BlockFi vào một cuộc khủng hoảng thanh khoản. Giống như Celsius và Voyager, BlockFi đưa ra mức lãi suất đặc biệt cao cho các tài khoản tiền điện tử của khách hàng. Cả ba công ty đều có thể làm như vậy nhờ vào “tiền điện tử cho vay” — phương thức cho các công ty thương mại vay tiền [điện tử] của khách hàng để đổi lấy lãi suất cao và tài sản thế chấp. Three Arrows, hay 3AC là “một trong những khách hàng vay lớn nhất của BlockFi,” và sự phá sản của Quỹ đã buộc BlockFi phải tìm kiếm nguồn tài chính bên ngoài - trong đó có FTX. FTX đã tập hợp và cung cấp một gói cho vay lên tới 400 triệu USD để có thể bảo lưu quyền mua BlockFi ngay sau tháng 7/2023, hồ sơ tòa án cho biết. Mặc dù gói giải cứu của FTX ban đầu mang đến hy vọng cho BlockFi, nhưng các vấn đề với Alameda Research Limited của FTX sau đó đã ảnh hưởng đến sự ổn định của BlockFi. Khi Alameda ngừng hoạt động và FTX tiến gần đến bờ vực phá sản, BlockFi đã cố gắng thực hiện các cuộc gọi ký quỹ và thu hồi khoản vay liên quan đến Alameda.

Đến nay, thật đáng tiếc rằng nhiều nhà đầu tư, như tại FTX, Voyager và Celsius, đều đang đối mặt với tình thế “tiến thoái lưỡng nan”, khi họ không thể truy cập vào tài sản tiền điện tử của mình trên các sàn giao dịch hàng đầu thế giới.