Ngân hàng Silicon Valley (SVB) đã phá sản thời gian ngắn sau khi đưu ra thông báo bán tháo chứng khoán và cổ phiếu để củng cố bảng cân đối kế toàn. Những người gửi tiền, chủ yếu là nhân viên công nghệ và các công ty được hỗ trợ bởi vốn mạo hiểm, đã vội vã rút tiền trước lo ngại về khả năng xảy ra khủng hoảng tài chính trong lĩnh vực ngân hàng.

Những nỗ lực cuối cùng của SVB để huy động vốn đã không thành công. Ngân hàng nhanh chóng vỡ nợ khi không thể ứng phó với việc khách hàng rút tiền ồ ạt. Do đó, các nhà chức trách Mỹ đã chính thức nắm quyền sở hữu ngân hàng và giao quyền quản lý ngân hàng cho cơ quan Mỹ chịu trách nhiệm bảo lãnh tiền gửi là Tổng công ty Bảo hiểm Tiền gửi Liên bang (FDIC).

Lo ngại khủng hoảng tài chính

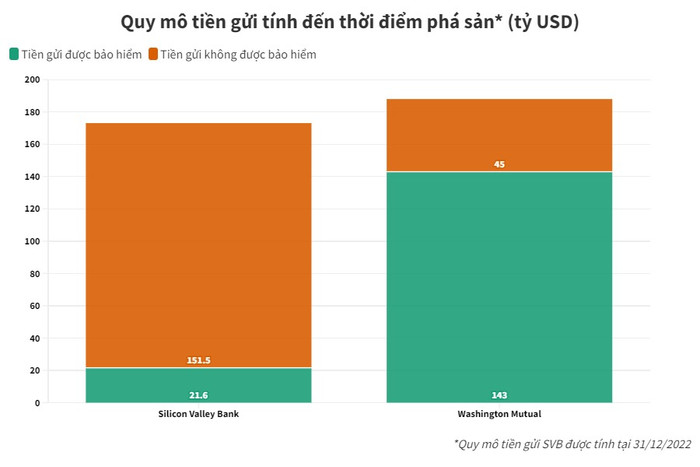

Được thành lập vào năm 1983, SVB chuyên cung cấp vốn cho các công ty khởi nghiệp và nhanh chóng trở thành ngân hàng lớn thứ 16 tại Mỹ. Vào cuối năm 2022, SVB có 209 tỷ USD tài sản và khoảng 175,4 tỷ USD tiền gửi. Theo các báo cáo, trong những năm qua, danh sách khách hàng của SVB đã tăng lên đáng kể, trong đó bao gồm một số tên tuổi lớn nhất trong lĩnh vực công nghệ tiêu dùng như Airbnb, Cisco, Fitbit, Pinterest và Square.

Thất bại của SVB không chỉ đại diện cho sự sụp đổ ngân hàng lớn nhất kể từ Washington Mutual năm 2008, mà còn là sự sụp đổ lớn thứ hai của một ngân hàng bán lẻ ở Mỹ. Tuy nhiên, SVB có khả năng khiến nhiều doanh nghiệp lao đao hơn Washington Mutual trước đó khi phần lớn tiền gửi của ngân hàng này không được bảo hiểm bởi FDIC.

Bên ngoài trụ sở chính của ngân hàng Santa Clara ở California vào 10/3, một số khách hàng lo lắng về việc làm thế nào họ có thể tiếp cận tiền của mình. Trước ngân hàng, một thông báo của FDIC cho biết khách hàng có thể rút tới 250.000 USD bắt đầu từ đầu tuần tới.

"Điều này là không tốt. Rất nhiều nhà đầu tư mạo hiểm lớn có lượng tiền gửi rất cao ở đây", một khách hàng ẩn danh nhận xét.

Trên thị trường, sự hoảng loạn bắt đầu bùng nổ khi SVB thông báo rằng họ đang tìm cách huy động vốn nhanh chóng. Ngân hàng đã bán chứng khoán tài chính trị giá 21 tỷ USD, lỗ 1,8 tỷ USD trong quá trình này và sẽ bán 2,25 tỷ USD cổ phiếu mới để củng cố bảng cân đối kế toán. Nhưng những nỗ lực này chỉ khiến các nhà đầu tư bất an và quyết định rút tiền ồ ạt, nhanh chóng đẩy SVB đến bờ vực phá sản.

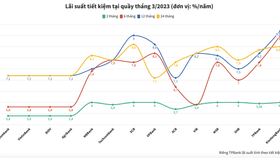

Sự kiện này đã khiến các nhà đầu tư ngạc nhiên và làm dấy lên lo ngại về sự lành mạnh của toàn bộ hệ thống ngân hàng, đặc biệt là với việc lãi suất tăng nhanh. Điều này đang làm giảm giá trị trái phiếu trong danh mục đầu tư của họ cũng như làm tăng chi phí tín dụng.

Cổ phiếu của SVB giảm hơn một nửa vào ngày 9/3, kéo các ngân hàng khác đi xuống theo. Sau đó, cổ phiếu của SVB bị tạm dừng bán và họ đã từ bỏ nỗ lực huy động vốn nhanh chóng hoặc tìm người mua. Một số cổ phiếu ngân hàng khác cũng đã tạm thời ngừng giao dịch, bao gồm First Republic, PacWest Bancorp và Signature Bank.

Konrad Alt, đồng sáng lập tập đoàn tư vấn và đầu tư dịch vụ tài chính Klaros Group đã viết: “Những thách thức về thể chế của SVB phản ánh một vấn đề hệ thống lớn hơn và phổ biến hơn: Ngành ngân hàng đang có rất nhiều tài sản có lợi suất thấp, mà nhờ vào việc tăng lãi suất vào năm ngoái, chúng đã chìm nghỉm.”

Sự sụt giảm đột ngột của SVB đã phản ánh những vụ đánh cược rủi ro được bộc lộ trong cuộc khủng hoảng thị trường năm ngoái khi Fed không ngừng tăng lãi suất để kiềm chế lạm phát.

Bốn ngân hàng lớn nhất của Mỹ đã mất 52 tỷ USD trên thị trường chứng khoán vào 10/3 và sau đó các ngân hàng châu Á và châu Âu cũng lao đao.

Khó xảy ra sự sụp đổ mang tính hệ thống

Tại Phố Wall, các ngân hàng lớn đã phục hồi vào 11/3 sau đợt lao dốc của ngày hôm trước, khi JPMorgan Chase mất 2,54% cùng với đó, Bank of America và Citigroup mất ít hơn 1%.

Trong khi đó, các ngân hàng cỡ vừa phải đối mặt với tình trạng hỗn loạn lớn hơn, chẳng hạn như First Republic giảm gần 15% và Signature Bank giảm 23%. Công ty cho vay tập trung vào lĩnh vực tiền điện tử Silvergate cho biết vào 9/3 rằng họ đang ngừng hoạt động và sẽ thanh lý ngân hàng sau khi gặp khó khăn về tài chính do tình trạng hỗn loạn của tài sản kỹ thuật số.

Alexander Yokum của công ty nghiên cứu đầu tư CFRA cho biết: “Như thường lệ trong lĩnh vực tài chính, vấn đề không đến từ nơi chúng tôi mong đợi.”

Ông nói: "Rất nhiều người băn khoăn về nợ chồng chất trong thẻ tín dụng hoặc trong thị trường bất động sản văn phòng. Việc ngân hàng tháo chạy là điều không mong đợi." Ông Alexander cho rằng phản ứng dây chuyền bắt đầu khi khách hàng rút tiền ồ ạt.

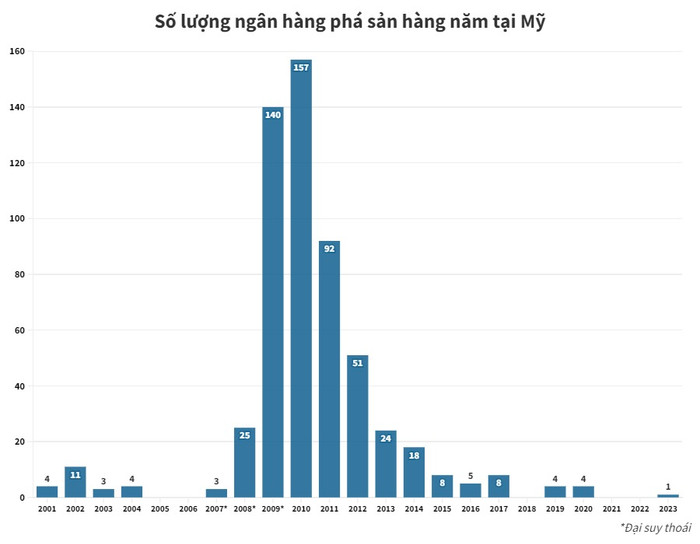

Tuy nhiên, bất chấp sự hoảng loạn ban đầu ở Phố Wall đối với SVB khiến cổ phiếu ngành suy giảm, các nhà phân tích cho biết sự sụp đổ của ngân hàng này khó có thể gây ra hiệu ứng domino như điều từng xảy ra trong cuộc khủng hoảng tài chính năm 2008.

Kể từ cuộc khủng hoảng tài chính 2007-2009 và sự sụp đổ của ngân hàng Mỹ Lehman Brothers, các ngân hàng đã phải cung cấp cho các cơ quan quản lý quốc gia của họ bằng chứng đảm bảo khả năng tồn tại của mình.

Bộ trưởng Tài chính Mỹ Janet Yellen đã triệu tập một số cơ quan quản lý lĩnh vực tài chính vào 10/3 để thảo luận về tình hình, nhắc nhở rằng bà "hoàn toàn tin tưởng" vào khả năng thực hiện hành động thích hợp của họ và lĩnh vực ngân hàng vẫn đang rất "kiên cường".

Mark Zandi, nhà kinh tế trưởng của công ty xếp hạng tín dụng Moody’s nói: “Hệ thống này được vốn hóa tốt và có tính thanh khoản cao hơn trước đây. Các ngân hàng hiện đang gặp rắc rối quá nhỏ để có thể trở thành mối đe dọa có ý nghĩa đối với hệ thống rộng lớn hơn.”

Stephen Innes, một nhà phân tích tại tổ chức quản lý tài sản SPI trấn an rằng nguy cơ xảy ra "sự cố về vốn hoặc thanh khoản giữa các ngân hàng lớn" là rất thấp.

Tuy vậy, theo Ed Moya, nhà phân tích thị trường cấp cao tại Oanda, các ngân hàng nhỏ hơn bị ràng buộc một cách không cân xứng với các ngành thiếu tiền mặt như công nghệ và tiền điện tử có thể gặp khó khăn.

Ông Moya nói: “Mọi người ở Phố Wall đều biết rằng chiến dịch tăng lãi suất của Fed cuối cùng sẽ gây nên sự sụp đổ của một điều gì đó. Và ngay bây giờ đây, nó đang thách thức khả năng sống sót của các ngân hàng nhỏ.”