Đã tròn một năm kể từ ngày Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất. Và theo một số góc nhìn, Fed đến nay vừa gần mà cũng vừa xa với mục tiêu nhắm tới.

Vào ngày 16/3/2022, Ủy ban Thị trường Mở Liên bang (FOMC) đã ban hành đợt tăng lãi suất đầu tiên. Mục tiêu của họ vào thời điểm đó là ngăn chặn làn sóng lạm phát dai dẳng mà các quan chức ngân hàng trung ương từng chỉ coi là “tạm thời”.

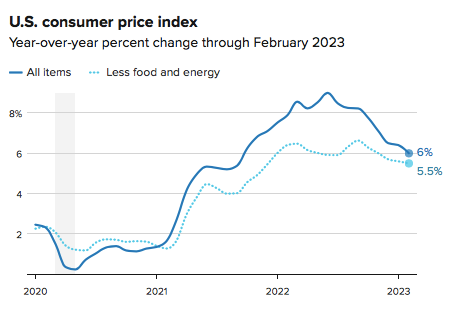

Kể từ đó, lạm phát - được đo bằng chỉ số giá tiêu dùng - ghi nhận mức giảm từ 8,5% vào giữa năm 2022 xuống còn 6% tính đến tháng 2/2023. Mặc dù các diễn biến kinh tế mới có phần đáng khích lệ, nhưng vẫn còn rất xa với mục tiêu lạm phát 2% của Fed.

Điều này đã đặt ra câu hỏi về những gì sẽ diễn ra sắp tới khi mà các nhà hoạch định chính sách tiếp tục phải đối mặt với thách thức chi phí sinh hoạt cao và nỗi lo về một cuộc khủng hoảng tài chính.

“Fed rồi sẽ thừa nhận rằng họ đã hành động quá muộn, rằng lạm phát dai dẳng hơn họ nghĩ. Lẽ ra họ nên thắt chặt chính sách sớm hơn”, ông Gus Faucher, nhà kinh tế trưởng tại PNC Financial Services Group nêu quan điểm. “Dù vậy, với thực tế thắt chặt chính sách như hiện nay, thì nền kinh tế vẫn rất tốt.”

Có một lập luận cho quan điểm đó về tăng trưởng. Trong khi năm 2022 là một năm mờ nhạt đối với nền kinh tế Mỹ, thì ít nhất, 2023 đang bắt đầu trên nền tảng vững chắc với một thị trường lao động mạnh mẽ. Nhưng những ngày gần đây lại đang cho thấy Fed phải vật lộn với một vấn đề khác ngoài lạm phát.

Lãi suất đã tăng “quá nhanh, quá nguy hiểm”?

Tất cả các biện pháp thắt chặt chính sách tiền tệ của Fed - tăng lãi suất lên 4,5 điểm phần trăm và tăng gấp đôi tốc độ thu hẹp bảng cân đối kế toán - đều góp phần gây nên tình trạng mất ổn định trong ngành ngân hàng, đặc biệt là ở các tổ chức quy mô nhỏ và vừa.

Trừ khi tình hình bất ổn sớm được dập tắt, thì cuộc khủng hoảng ngân hàng hiện nay có thể sẽ làm lu mờ cuộc chiến chống lạm phát của Fed.

Peter Boockvar, giám đốc đầu tư của Bleakley Advisory Group, cho biết: “Hiện tại, sự phân nhánh từ các động thái chính sách của năm trước đang dần xuất hiện. Có rất nhiều thiệt hại ngoài dự kiến khi Fed không chỉ tăng lãi suất sau một thời gian dài giữ ở mức 0, mà còn với tốc độ quá nhanh. Điều này chẳng khác nào tạo ra một con bò tót trong cửa hàng đồ sứ”.

Lãi suất tăng đã cản trở các ngân hàng nắm giữ các sản phẩm an toàn như trái phiếu kho bạc, chứng khoán đảm bảo bằng thế chấp (mortgage-backed securities) và trái phiếu đô thị (municipal bond).

Bởi việc Fed tăng lãi suất đã cắt giảm giá trị thị trường của những khoản nắm giữ thu nhập cố định đó. Trong trường hợp của Ngân hàng Silicon Valley, họ đã buộc phải bán hàng tỷ USD trái phiếu dài hạn với mức lỗ gần 2 tỷ USD, góp phần gây ra cuộc khủng hoảng niềm tin hiện đã lan rộng ra những nơi khác.

Điều này chắc chắn sẽ thúc đẩy Fed và Chủ tịch Jerome Powell đưa ra một quyết định thận trọng hơn trong những ngày tới, khi FOMC thiết lập mức lãi suất mới sau cuộc họp ngày 21 và 22/3. Liệu Fed có thực hiện đúng như ý định đã tuyên bố trước đó là tiếp tục tăng lãi suất cho đến khi họ hài lòng với chỉ số lạm phát hay sẽ lùi lại một bước để đánh giá tình hình tài chính hiện tại?

Kỳ vọng về chính sách tiền tệ

Joseph LaVorgna, nhà kinh tế trưởng tại SMBC Nikko Securities, đánh giá: “Nếu Fed vẫn chờ lạm phát quay trở lại mức 2% và đó là lý do để họ tăng lãi suất, thì Fed đang mắc sai lầm. Tôi nghĩ Fed cần thời gian để khám phá thêm nhiều lựa chọn hơn. Và cách dễ nhất để "mua thêm thời gian" là tạm ngừng tăng lãi vào tuần tới và chờ xem mọi thứ diễn ra như thế nào”.

Kể từ chiều ngày 16/3 vừa qua, các nhà giao dịch đã quay trở lại với kỳ vọng Fed sẽ tăng thêm 0,25 điểm phần trăm, đưa lãi suất quỹ liên bang lên mức 4,75% - 5%, theo dữ liệu từ công cụ FedWatch của CME Group.

Với ngành ngân hàng đang hỗn loạn, ông Joseph LaVorgna cho rằng nếu kỳ vọng đó thành thực, thì đây sẽ là không phải là một bước đi hay trong thời điểm niềm tin đang suy giảm.

Theo dữ liệu của Fed, kể từ khi bắt đầu tăng lãi suất, người gửi tiền đã rút 464 tỷ USD khỏi các ngân hàng trong nước. Đó là mức giảm 2,6% so với đợt tăng mạnh trong những ngày đầu của đại dịch Covid-19.

Ông Joseph LaVorgna, người từng giữ vị trí nhà kinh tế trưởng của Hội đồng Kinh tế Quốc gia dưới thời cựu Tổng thống Donald Trump, cho biết: “Fed đã sửa sai lầm chính sách này bằng một sai lầm chính sách khác. Tôi không biết đó có phải là chính trị hay không, nhưng họ đã đi từ mức cực đoan này sang mức cực đoan khác, và cả hai đều không tốt. Tôi ước rằng Fed có một đánh giá trung thực hơn về những gì họ đã sai. Nhưng bạn thường không nhận được điều đó từ chính phủ”.

Thật vậy, sẽ có nhiều điều đáng để suy ngẫm khi các nhà phân tích và sử gia nhìn lại lịch sử gần đây của chính sách tiền tệ.

Các tín hiệu cảnh báo về lạm phát bắt đầu vào mùa xuân năm 2021, nhưng Fed vẫn tin rằng điều này chỉ là “tạm thời” cho đến khi họ buộc phải hành động. Kể từ tháng 7/2022, đường cong lợi suất cũng đã phát ra những dấu hiệu về sự tăng trưởng chậm lại do lợi suất ngắn hạn, một tình huống gây ra các vấn đề nghiêm trọng cho các ngân hàng.

Tuy nhiên, nếu các cơ quan quản lý có thể giải quyết các vấn đề về thanh khoản hiện tại và nền kinh tế tránh được suy thoái nghiêm trọng trong năm nay, thì những tính toán sai lầm trước đó của Fed sẽ chỉ gây ra thiệt hại tối thiểu.

Nhà kinh tế trưởng của PNC Gus Faucher nhận xét: “Nhìn chung, Fed cũng đã có một phản ứng có thể coi là thích hợp và nền kinh tế đang ở một vị trí tương đôi tốt khi đối chiếu lại với thời điểm năm 2020.”