Với sự chú ý đổ dồn vào lĩnh vực ngân hàng kể từ sau sự sụp đổ của ngân hàng Signature, ngân hàng Silicon Valley và ngân hàng First Republic, việc hiểu thêm về tài sản và nợ phải trả tạo nên bảng cân đối kế toán của ngân hàng có thể mang đến cái nhìn chi tiết hơn về cách các tổ chức vận hành và lý do tại sao đôi khi họ thất bại.

Nền tảng xây dựng hoạt động kinh doanh của ngân hàng

Tài sản là nền tảng cho hoạt động của ngân hàng, là cơ sở để cung cấp các khoản vay và tín dụng đồng thời tạo ra thu nhập.

Một danh mục đầu tư tài sản lành mạnh, với sự kết hợp của các khoản vay cùng các khoản chứng khoán dài hạn và ngắn hạn, là điều cần thiết cho sự ổn định tài chính của ngân hàng.

Tính đến quý 4/2022, các ngân hàng Mỹ đã tạo ra thu nhập lãi trung bình là 4,54% trên tất cả tài sản.

Cho vay (loan) và cho thuê (lease)

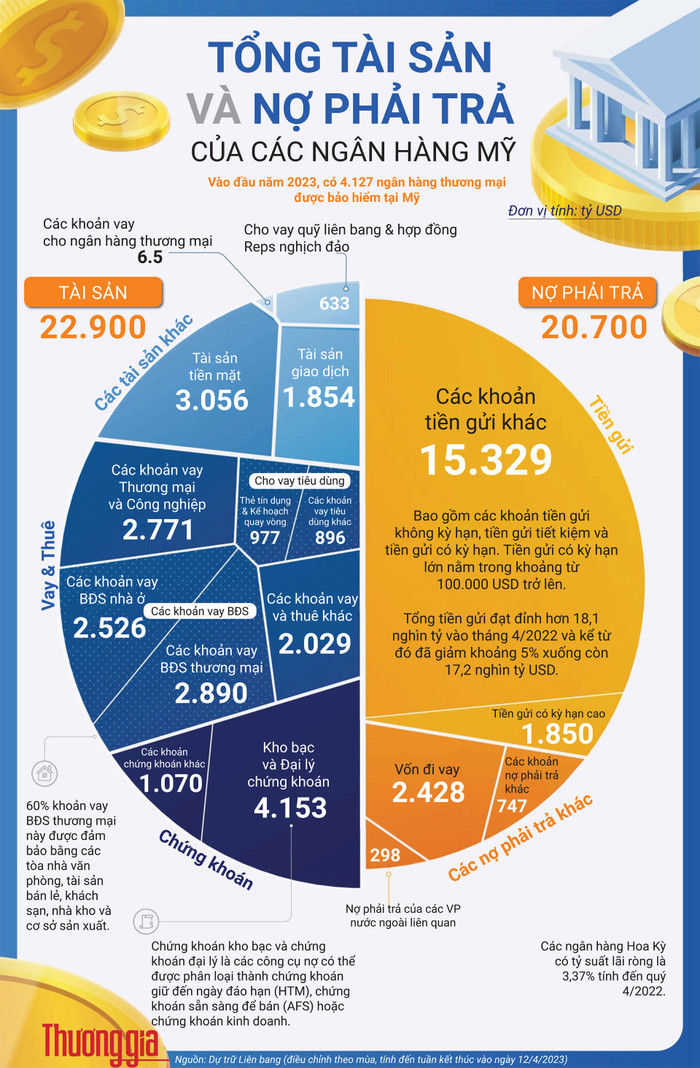

Các khoản cho vay và cho thuê là tài sản tạo thu nhập chính cho các ngân hàng, chiếm 53% tổng tài sản mà các ngân hàng Mỹ nắm giữ.

Các khoản vay và thuê này bao gồm: Cho vay bất động sản đối với bất động sản nhà ở và thương mại (45% của tất cả các khoản vay và cho thuê), các khoản vay thương mại và công nghiệp cho hoạt động kinh doanh (23% tổng số khoản vay và cho thuê), khoản vay tiêu dùng cho nhu cầu cá nhân như thẻ tín dụng và khoản vay mua ô tô (15% tổng số khoản vay và cho thuê) và nhiều loại tín dụng khác (17% của tất cả các khoản cho vay và cho thuê).

Chứng khoán

Chứng khoán chiếm phần lớn tiếp theo trong khối tài sản của các ngân hàng Mỹ (23%) ở mức 5,2 nghìn tỷ USD. Các ngân hàng chủ yếu đầu tư vào Kho bạc và agency securities, là các công cụ nợ do chính phủ Mỹ và các cơ quan của chính phủ phát hành.

Các chứng khoán này có thể được phân loại thành ba loại: Chứng khoán giữ đến ngày đáo hạn (HTM), được giữ cho đến khi đáo hạn và mang lại nguồn thu nhập ổn định; chứng khoán sẵn sàng để bán (AFS), có thể được bán trước hạn và chứng khoán kinh doanh, nắm giữ để kinh doanh ngắn hạn nhằm kiếm lời từ biến động giá.

Ngoài ra, một số loại chứng khoán khác bao gồm các công cụ nợ không do chính phủ phát hành như trái phiếu doanh nghiệp, chứng khoán đảm bảo bằng thế chấp và chứng khoán đảm bảo bằng tài sản.

Tài sản tiền mặt

Tài sản tiền mặt là một phần nhỏ nhưng thiết yếu trong bảng cân đối kế toán của các ngân hàng Mỹ, chiếm 3,1 nghìn tỷ USD hay 13% tổng tài sản. Có đủ tài sản tiền mặt đảm bảo đủ thanh khoản cần thiết để đáp ứng các nghĩa vụ ngắn hạn và yêu cầu quy định.

Tài sản tiền mặt bao gồm tiền tệ vật chất được giữ trong kho tiền của ngân hàng, số dư tiền mặt trong tài khoản tại các ngân hàng khác…

Nghĩa vụ tài chính của ngân hàng

Nợ phải trả thể hiện các nghĩa vụ mà ngân hàng phải thực hiện, bao gồm tiền gửi và tiền vay của khách hàng. Quản lý cẩn thận các khoản nợ phải trả là điều cần thiết để duy trì tính thanh khoản, quản lý rủi ro và đảm bảo khả năng thanh toán tổng thể của ngân hàng.

Tiền gửi

Tiền gửi chiếm phần lớn nhất trong các khoản nợ phải trả của ngân hàng vì chúng đại diện cho số tiền mà khách hàng ủy thác cho các tổ chức này. Điều quan trọng cần lưu ý là FDIC (Cơ quan Bảo hiềm Tiền gửi Liên bang) bảo đảm các tài khoản tiền gửi lên tới 250.000 USD cho mỗi người gửi tiền, mỗi ngân hàng được bảo hiểm, cho từng loại tài khoản (như tài khoản đơn, tài khoản chung và tài khoản hưu trí).

Có hai loại tiền gửi chính, tiền gửi có kỳ hạn lớn và tiền gửi khác. Tiền gửi có kỳ hạn lớn được FDIC định nghĩa là tiền gửi có kỳ hạn vượt quá 100.000 USD, trong khi các khoản tiền gửi khác bao gồm tài khoản séc, tài khoản tiết kiệm và tiền gửi có kỳ hạn nhỏ hơn.

Các ngân hàng Mỹ có tổng số tiền gửi là 17,18 nghìn tỷ USD tính đến ngày 12/4/2023, với các khoản tiền gửi khác chiếm 74% tổng nợ trong khi tiền gửi có kỳ hạn lớn chiếm 9%.

Vốn đi vay

Sau tiền gửi, vốn đi vay là khoản nợ phải trả lớn tiếp theo trên bảng cân đối kế toán của các ngân hàng Mỹ, chiếm gần 12% tổng số nợ ở mức 2,4 nghìn tỷ USD.

Chúng bao gồm các khoản vay ngắn hạn từ các ngân hàng hoặc tổ chức tài chính khác như Quỹ liên bang và các thỏa thuận mua lại, cùng với các khoản vay dài hạn như nợ thứ cấp xếp dưới các khoản vay và chứng khoán khác trong trường hợp vỡ nợ.

Nguyên nhân dẫn đến sự thất bại của các ngân hàng Mỹ

Cũng giống như bất kỳ hoạt động kinh doanh nào khác, các ngân hàng phải cân đối tài chính để duy trì khả năng thanh toán; tuy nhiên, ngân hàng thành công cũng phụ thuộc rất nhiều vào niềm tin của người gửi tiền.

Trong khi ở các doanh nghiệp khác, sự xói mòn niềm tin với khách hàng có thể dẫn đến đổ vỡ trong các giao dịch kinh doanh và doanh thu trong tương lai, thì riêng trong lĩnh vực ngân hàng, sự mất lòng tin của khách hàng ngay lập tức dẫn đến việc suy giảm tiền gửi, cản trở mọi cơ hội tạo doanh thu.

Mặc dù các vụ sụp đổ ngân hàng gần đây không chỉ do người gửi tiền vội vã rút tiền, nhưng lại đóng một vai trò không nhỏ. Gần đây nhất, trong trường hợp của First Republic, những người gửi tiền đã rút hơn 101 tỷ USD trong quý 1/2023, chiếm hơn 50% tổng số tiền gửi của ngân hàng do một số ngân hàng lớn nhất của Mỹ đã không kịp bơm 30 tỷ USD tiền gửi vào ngày 16/3.

Điều quan trọng cần nhớ là làn sóng rút tiền ồ ạt lan rộng ban đầu là do quản lý tài sản yếu kém, điều này đôi khi có thể được phát hiện trên bảng cân đối kế toán của ngân hàng.

Sự kết hợp của việc đầu tư quá mức vào chứng khoán giữ đến ngày đáo hạn dài hạn, một trong những chu kỳ tăng lãi suất nhanh nhất trong lịch sử gần đây và nhiều người gửi tiền lo sợ và chuyển khoản tiền gửi không được bảo hiểm trị giá hơn 250.000 USD của họ đã dẫn đến một năm tồi tệ nhất đối với ngành ngân hàng.